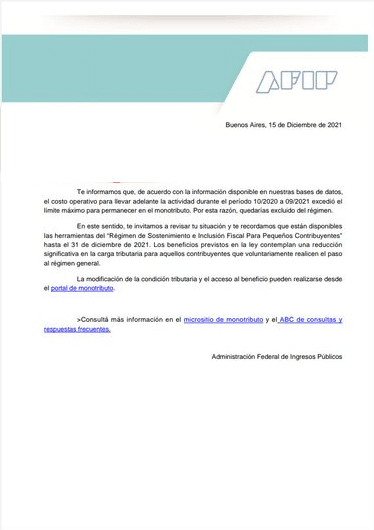

La Administración Federal de Ingresos Públicos (AFIP), recordó que hasta el 31 de diciembre próximo los monotributistas tienen plazo para pasar al régimen general que les permite obtener beneficios tributarios.

Según informó el organismo, ya notificó de ese plazo a más de 24.000 monotributistas que pueden realizar el cambio con menor carga tributaria y administrativa.

Estas notificaciones cursadas por el fisco no son más que una advertencia a los pequeños contribuyentes para que cumplan con la obligación de excluirse. Entendemos que en aquellos casos en que no se lleve a cabo el procedimiento de pase al régimen general, cuando la AFIP levante la suspensión de las exclusiones, obviamente van a ser los primeros en pasar de oficio.

En aquellos casos en que no se lleve a cabo el procedimiento de pase al régimen general, cuando la AFIP levante la suspensión de las exclusiones, obviamente van a ser los primeros en pasar de oficio.

Los beneficios por excluirse voluntariamente

Estos contribuyentes están en condiciones de ser excluidos del monotributo ya que, por ejemplo, sus ingresos brutos excedieron los límites establecidos o registraron ventas con tarjetas que superaron los máximos previstos, según informó la AFIP.

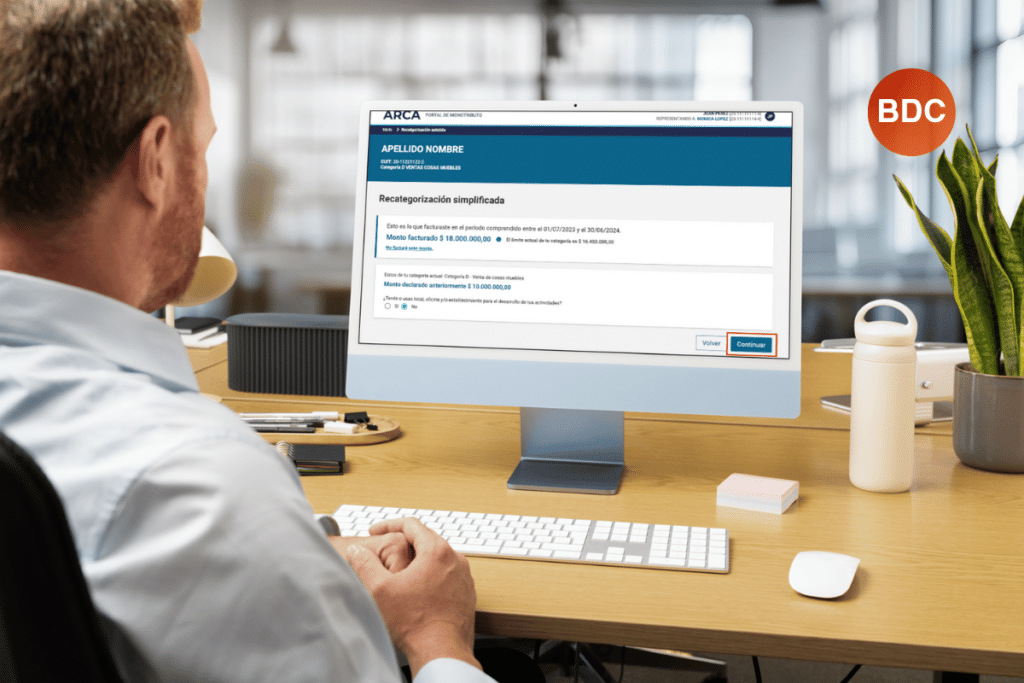

Quienes se encuentran en esa situación pueden optar por convertirse en autónomos de forma voluntaria y así acceder a los beneficios administrativos y la reducción de los costos tributarios que fueron establecidos por la ley de Sostenimiento e Inclusión Fiscal para Pequeños Contribuyentes, señala el portal Noticias Argentinas.

Quienes realicen el cambio hasta el 31 de diciembre próximo, durante tres años gozarán de una reducción del saldo deudor que surja de la diferencia entre el débito y el crédito fiscal en cada período.

La Ley aprobada este año «generó un puente entre el régimen simplificado y el régimen general con la intención de facilitar la transición aliviando la diferencia de la carga tributaria que existe en ambos universos», explicó el organismo en un comunicado.

Entre los beneficios que pueden recibir los monotributistas que pasen al régimen general figura una reducción significativa en la carga tributaria que consiste en créditos fiscales para IVA y gastos deducibles para Ganancias de hasta un 50% del monto tope de ingresos del monotributo.

La AFIP explicó también que quienes realicen el cambio hasta el 31 de diciembre próximo «experimentarán beneficios fiscales adicionales durante tres años. A lo largo de ese período gozarán de una reducción del saldo deudor que surja de la diferencia entre el débito y el crédito fiscal en cada período», explicó el organismo.

¿Cuáles son las causales de exclusión?

El artículo 20 de la ley del régimen simplificado establece que los contribuyentes quedan excluidos de pleno derecho del Régimen Simplificado para Pequeños Contribuyentes (RS) cuando:

a) La suma de los ingresos brutos obtenidos de las actividades incluidas en el presente régimen, en los últimos doce (12) meses inmediatos anteriores a la obtención de cada nuevo ingreso bruto —incluido este último— exceda el límite máximo establecido para la categoría H o, en su caso; para la categoría K;

b) Los parámetros físicos o el monto de los alquileres devengados superen los máximos establecidos para la categoría H;

c) El precio máximo unitario de venta, en el caso de contribuyentes que efectúen ventas de cosas muebles, supere la suma establecida en el inciso c) del tercer párrafo del artículo 2° (actualmente en $ 39.401,62);

d) Adquieran bienes o realicen gastos, de índole personal, por un valor incompatible con los ingresos declarados y en tanto aquellos no se encuentren debidamente justificados por el contribuyente;

e) Los depósitos bancarios, debidamente depurados —en los términos previstos en el inciso g) del artículo 18 de la ley 11.683, texto ordenado en 1998 y sus modificaciones—, resulten incompatibles con los ingresos declarados a los fines de su categorización;

f) Hayan perdido su calidad de sujetos del presente régimen o hayan realizado importaciones de cosas muebles para su comercialización posterior y/o de servicios con idénticos fines;

g) Realicen más de tres (3) actividades simultáneas o posean más de tres (3) unidades de explotación;

h) Realizando locaciones, prestaciones de servicios y/o ejecutando obras, se hubieran categorizado como si realizaran venta de cosas muebles;

i) Sus operaciones no se encuentren respaldadas por las respectivas facturas o documentos equivalentes correspondientes a las compras, locaciones o prestaciones aplicadas a la actividad, o a sus ventas, locaciones, prestaciones de servicios y/o ejecución de obras;

j) El importe de las compras más los gastos inherentes al desarrollo de la actividad de que se trate, efectuados durante los últimos doce (12) meses, totalicen una suma igual o superior al ochenta por ciento (80%) en el caso de venta de bienes o al cuarenta por ciento (40%) cuando se trate de locaciones, prestaciones de servicios y/o ejecución de obras, de los ingresos brutos máximos fijados en el artículo 8° para la Categoría H o, en su caso, en la categoría K, conforme lo previsto en el segundo párrafo del citado artículo;

k) Resulte incluido en el Registro Público de Empleadores con Sanciones Laborales (REPSAL) desde que adquiera firmeza la sanción aplicada en su condición de reincidente.

Cuando la aplicación de los parámetros establecidos en los incisos d), e) y j) precedentes no dé lugar a la exclusión de pleno derecho, podrán ser considerados por la Administración Federal de Ingresos Públicos para proceder a la recategorización de oficio, en los términos previstos en el inciso c) del artículo 26, de acuerdo con los índices que determine, con alcance general, la mencionada Administración Federal.

¿Qué sucede con la suspensión de las exclusiones?

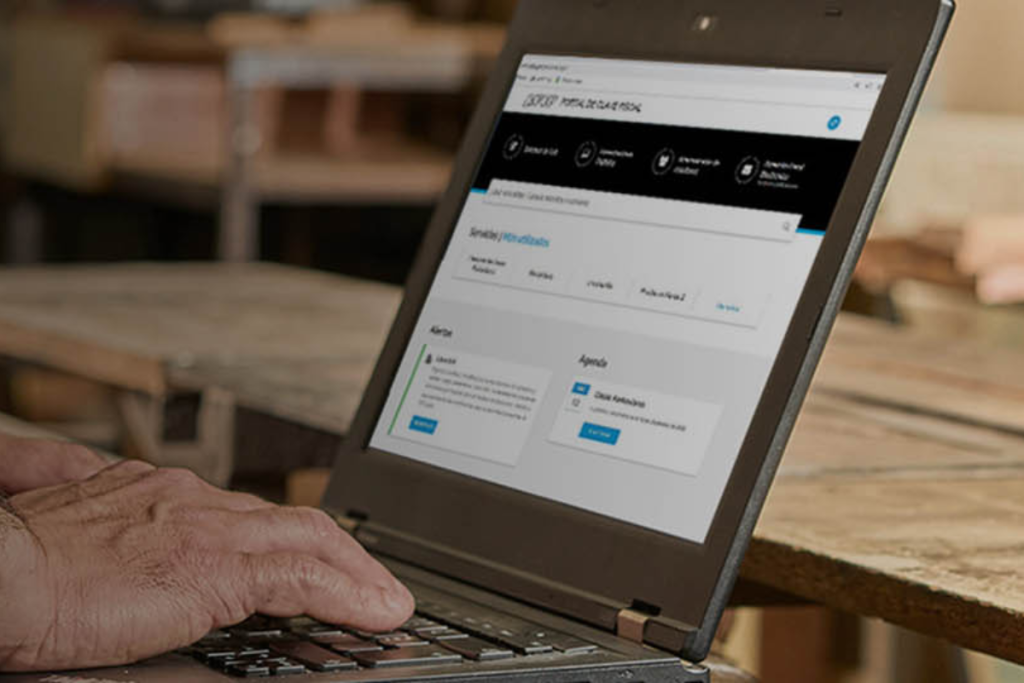

Recordamos que la AFIP, por medio de la resolución general 5108 (Boletín Oficial del día lunes 29 de noviembre de 2021), extendió una vez más la suspensión de las exclusiones por controles sistémicos hasta el día 3 de enero de 2022.

Luego del 3 de enero próximo y de no mediar nueva extensión del plazo de suspensión de exclusiones, la AFIP no comunicará en forma previa al contribuyente como ahora sino que directamente procederá a la exclusión de oficio.

Cabe destacar que la referida suspensión aplica únicamente a la exclusión de pleno derecho por controles sistémicos, definida en el art. 53 de la RG 4309 de la AFIP:

«Cuando esta Administración Federal constate, a partir de la información obrante en sus registros y de los controles que se efectúen por sistemas informáticos, la existencia de alguna de las causales previstas en el Artículo 20 del “Anexo”, pondrá en conocimiento del contribuyente adherido al Régimen Simplificado (RS) la exclusión de pleno derecho, conforme a lo establecido por el segundo párrafo del Artículo 21 del “Anexo”, dando de baja al mismo del régimen simplificado, y de alta en los tributos correspondientes al régimen general.», dispone la norma.

La suspensión, entonces, no aplica para los casos de exclusiones de pleno derecho por fiscalización presencial ni tampoco recae sobre las exclusiones que los propios monotributistas deben realizar cuando superen los parámetros indicados para permanecer dentro del régimen.

Por ello es que la AFIP en lugar de excluir de pleno derecho directamente a los pequeños contribuyentes notificados, les comunica que deberán hacerlo por haber caído en una de las causales del artículo 20 antes mencionadas.

Así las cosas, luego del 3 de enero próximo y de no mediar nueva extensión del plazo de suspensión de exclusiones, la AFIP no comunicará en forma previa al contribuyente sino que directamente procederá a la exclusión de oficio a partir del período en que constate que se superó los parámetros.