Durante el mes de septiembre vencen la recategorización y la presentación de la declaración jurada informativa para monotributistas.

- ¿A partir de que categoría debo cumplir con el trámite de recategorización?

La recategorización cuatrimestral la deben cumplir todos los Monotributistas sin importar la categoría en la cual estén inscriptos. Los únicos exceptuados son los que se mencionan en la pregunta 3.

- ¿En qué momento del año se debe realizar la recategorización cuatrimestral?

A la finalización de cada cuatrimestre calendario el pequeño contribuyente deberá calcular los ingresos brutos acumulados, la energía eléctrica consumida y los alquileres devengados en los doce meses inmediatos anteriores, así como la superficie afectada a la actividad en ese momento. Cuando dichos parámetros superen o sean inferiores a los límites de su categoría, quedará encuadrado en la categoría que le corresponda a partir del segundo mes inmediato siguiente del último mes del cuatrimestre respectivo.

Es decir que:

* Durante el mes de mayo deberán calcularse los ingresos brutos acumulados, la energía eléctrica consumida y los alquileres devengados en el período mayo – abril, así como la superficie afectada a la actividad al 30 de abril.

* Durante el mes de septiembre deberán calcularse los ingresos brutos acumulados, la energía eléctrica consumida y los alquileres devengados en el período septiembre – agosto, así como la superficie afectada a la actividad al 31 de agosto.

* Durante el mes de enero deberán calcularse los ingresos brutos acumulados, la energía eléctrica consumida y los alquileres devengados en el período enero – diciembre, así como la superficie afectada a la actividad al 31 de diciembre.

- ¿Quienes no están obligados?

Los pequeños contribuyentes no están obligados a recategorizarse cuando:

- a) Deban permanecer en la misma categoría del Régimen Simplificado (RS). En este caso, continuarán abonando el importe que corresponda a su categoría.

- b) Se trate del inicio de actividades, y por el período comprendido entre el mes de inicio hasta que no haya transcurrido un cuatrimestre calendario completo. En este supuesto, los sujetos ingresarán el importe que resulte de la aplicación del procedimiento previsto para el inicio de actividad.

- ¿Cuál es el plazo para cumplir con la recategorización cuatrimestral?

La recategorización en el Régimen Simplificado (RS) se efectuará hasta el día 20 de los meses de mayo, setiembre y enero, respecto de cada cuatrimestre calendario anterior a dichos meses (concluidos en los meses de abril, agosto y diciembre).

Cuando la fecha de vencimiento indicada en el párrafo anterior coincida con día feriado o inhábil, la misma se trasladará al día hábil inmediato siguiente.

- ¿A partir de qué fecha entra en vigencia la nueva categoría en caso de haber sido recategorizado?

Las obligaciones de pago resultantes de la recategorización tendrán efectos para el período comprendido entre el primer día del mes siguiente al de la recategorización, hasta el último día del mes en que deba efectuarse la siguiente recategorización.”

Esto quiere decir que:

* Para las recategorizaciones que vencen en mayo, el nuevo valor del pago mensual regirá a partir del mes de junio hasta el mes de septiembre.

* Para las recategorizaciones que vencen en septiembre, el nuevo valor del pago mensual regirá a partir del mes de octubre hasta el mes de enero del año siguiente.

* Para las recategorizaciones que vencen en enero, el nuevo valor del pago mensual regirá a partir del mes de febrero hasta el mes de mayo.

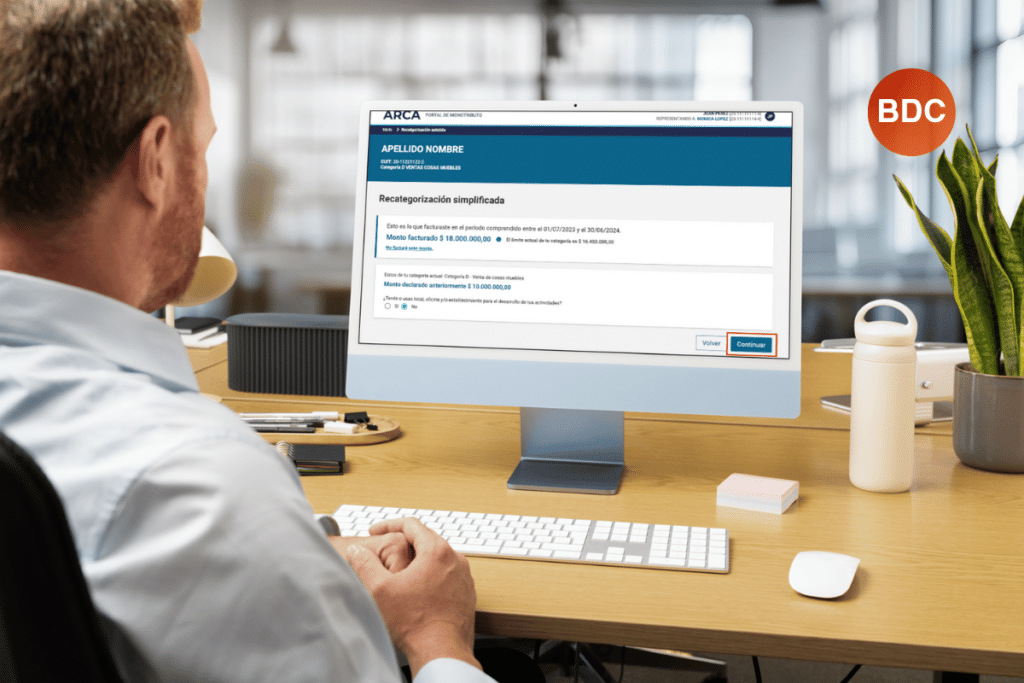

- ¿Cómo es el procedimiento para cumplir con la obligación de recategorización?

Se deberá llevar a cabo mediante transferencia electrónica de datos a través de la página web de la AFIP con Clave Fiscal. Se debe ingresar a “Sistema Registral”, “Registro Tributario”, “Monotributo”, elegir la opción “Recategorización” y “Generar DDJJ”.

Allí se deben completar los datos solicitados con los nuevos parámetros calculados y enviar los datos para generar el Formulario Declaración Jurada 184. Una vez enviado, se podrá imprimir dicho formulario como comprobante de la nueva categoría establecida y la nueva credencial de pago.

- ¿Qué pasa si al calcular los parámetros excedo de alguno de los límites establecidos para la última categoría?

En caso de exceder los límites establecidos para la categoría I (locación de servicios) o la categoría L (venta de cosas muebles) los pequeños contribuyentes quedarán excluidos del régimen simplificado.

A tal efecto deberán comunicar dicha situación a la AFIP dando la baja en régimen simplificado y dando de alta los impuestos del régimen general (Ganancias e IVA) como así también el régimen nacional de la seguridad social (Autónomos).

- ¿Qué pasa si no me recategorizo o si lo hago de manera inexacta?

De acuerdo al artículo 26 de la Ley 26.565 serán sancionados con una multa del 50% del impuesto integrado que les hubiera correspondido abonar, los Monotributistas que, como consecuencia de la falta de recategorización, omitieren el pago del tributo que les hubiere correspondido.

La AFIP procederá a recategorizar de oficio, liquidando la deuda resultante. En el caso que el pequeño contribuyente acepte la recategorización de oficio, dentro del plazo de 15 días de su notificación, la sanción aplicada quedará reducida de pleno derecho a la mitad.

Si el pequeño contribuyente se recategorizara antes que la AFIP procediera a notificar la deuda determinada, quedará eximido de la sanción prevista.

- ¿Los parámetros superficie afectada y energía eléctrica consumida deben tenerse en cuenta para cualquier actividad?

No. El parámetro superficie afectada a la actividad no debe ser considerado por las playas de estacionamiento, garajes y lavaderos de automotores, lugares de prácticas deportivas (clubes, gimnasios, canchas de tenis y «paddle», piletas de natación y similares), lugares de diversión y esparcimiento (billares, «pool», «bowling», salones para fiestas infantiles, peloteros y similares), hoteles, pensiones, excepto en alojamientos por hora, explotación de carpas, toldos, sombrillas y otros bienes, en playas o balnearios, campings (incluye refugio de montaña) y servicios de guarderías náuticas, enseñanza, instrucción y capacitación (institutos, academias, liceos y similares), y los prestados por jardines de infantes, guarderías y jardines materno-infantiles, geriátricos y hogares para ancianos, centros de reparación, mantenimiento, conservación e instalación de equipos y accesorios, relativos a rodados, sus partes y componentes, depósitos, alquileres.

Tampoco será de aplicación el parámetro de superficie afectada a la actividad zonas urbanas, suburbanas o rurales de las ciudades o poblaciones de hasta 40.000 habitantes.

El parámetro energía eléctrica consumida no debe ser considerado en los lavaderos de automotores, heladerías, lavaderos de artículos de tela, cuero y/o de piel, kioscos (polirrubros y similares), centros de juegos electrónicos, efectuada en localidades cuya población resulte inferior a 400.000 habitantes.

- ¿Cómo calculo los ingresos obtenidos, los alquileres devengados y la energía eléctrica consumida en caso de no completar los doce meses a los efectos de la recategorización?

En este caso, se deberán anualizar todos los parámetros. Para ello se deberán sumar los ingresos, los alquileres y la energía eléctrica consumida, dividir la cantidad por los meses transcurridos desde el inicio de actividades y multiplicar el resultado por doce.

De acuerdo al resultado obtenido en cada uno de los parámetros se procederá a elegir la categoría que corresponde.

- ¿Quiénes están obligados a presentar la Declaración Jurada Informativa?

Deberá ser presentada por los pequeños contribuyentes que, a la finalización del cuatrimestre calendario al que corresponda la información:

- a) Se hallen encuadrados en la Categoría F, G, H, I, J, K o L; o

- b) revistan la calidad de empleadores, cumplan o no la condición señalada en el inciso precedente.

- ¿A qué período de tiempo se refiere la información a presentar?

Los datos a informar corresponderán a los del último cuatrimestre calendario previo al mes en el cual vence el plazo para presentar la información.

Es decir, la presentación de septiembre corresponde a información del cuatrimestre mayo – agosto; la presentación de enero corresponde a información del cuatrimestre septiembre – diciembre y la presentación de mayo corresponde a información del cuatrimestre enero – abril.

- Si estoy en una categoría inferior a la F y en la recategorización que vence en septiembre me corresponde subir de categoría, ¿a partir de que período estoy obligado a cumplir con la declaración jurada informativa?

Deberá comenzar a cumplir con la obligación de informar a partir del cuatrimestre inmediato siguiente al mes en que se recategoriza.

Es decir, si el contribuyente se recategorizó en F o superior en septiembre, deberá cumplir con la declaración jurada informativa que vence en enero próximo con datos correspondientes al cuatrimestre septiembre-diciembre.

- Si paso de categoría F a inferior o dejo de tener empleados, ¿estoy obligado a seguir informando?

Si, a partir del cuatrimestre en que deje de cumplir las condiciones por las que estuvo obligado a cumplir con el régimen informativo deberá seguir presentando la declaración jurada informativa por seis cuatrimestres más.

Es decir, si en septiembre deja de cumplir las condiciones necesarias que obligan a informar deberá cumplir con la informativa por seis cuatrimestres más desde septiembre, las cuales vencerán en enero, mayo y septiembre de los dos años inmediatos siguientes.

- Si hasta el cuatrimestre anterior estuve obligado a presentar la declaración jurada informativa y al último día del cuatrimestre actual ya no estoy inscripto en el Monotributo, ¿debo presentar la declaración jurada informativa?

No, en caso que a la finalización del cuatrimestre calendario no se encuentre inscripto en el régimen simplificado, ya sea por cese de actividades o por haberse pasado al régimen general, no está obligado a presentar la informativa.

- ¿Cuál es la información que se debe suministrar?

- a) Documentación que respalda las operaciones efectuadas durante el cuatrimestre.

- b) Proveedores

- c) Clientes

- d) Local o establecimiento en el que se desarrolla la actividad.

- e) Energía eléctrica

Cuando se trate de profesionales o transportistas, además de los datos detallados precedentemente, tales sujetos deberán informar los siguientes datos:

- a) Profesionales

- Fecha de la primera matriculación -en caso de que tuviera más de una-, de no estar matriculado, fecha de expedición del título profesional.

2. Clave Única de Identificación Tributaria (CUIT) del Consejo o Colegio Profesional en el que se encuentre matriculado. - b) Transportistas

- Condición de titular del vehículo u otra.

2. Monto que se abona en concepto de alquiler, de corresponder.

3. Clave Única de Identificación Tributaria (CUIT) de la compañía aseguradora del vehículo.

4. Dominio del vehículo.

5. Monto de la prima de seguro.

6. Número de póliza del seguro del vehículo.

- ¿Cómo debo informar en la pestaña Clientes en caso que las ventas sean solo a consumidores finales?

Si algunos o todos los clientes revisten el carácter de consumidores finales no se requiere la carga de dichos registros. Es decir que la pestaña Clientes puede quedar en blanco en este caso.

- ¿Cómo se debe realizar el trámite?

La presentación de la información se formalizará mediante transferencia electrónica de datos, a través del sitio Web http://www.afip.gob.ar, ingresando al servicio Sistema Registral, opción Registro Tributario, “Declaración de Monotributo Informativa”, a cuyo efecto deberá contarse con Clave Fiscal, habilitada con Nivel de Seguridad 2 -como mínimo-.

De resultar aceptada la transmisión, el sistema emitirá una constancia de la presentación efectuada.

- ¿Cuándo opera el vencimiento para la presentación de la declaración jurada informativa del segundo cuatrimestre del año?

El vencimiento del plazo para la presentación de la declaración jurada informativa operará en las siguientes fechas de acuerdo a la terminación de la CUIT del contribuyente:

Terminación 0-1: 24 de septiembre de 2015

Terminación 2-3: 25 de septiembre de 2015

Terminación 4-5: 28 de septiembre de 2015

Terminación 6-7: 29 de septiembre de 2015

Terminación 8-9: 30 de septiembre de 2015

- ¿Cuáles son las sanciones previstas en caso de no presentación del régimen de información?

Aquel contribuyente que no cumpla con la obligación de informar quedará inhabilitada su constancia de opción Monotributo y además será pasible de las sanciones previstas en la Ley Nº 11.683 de Procedimiento Tributario.