Con la firma de un nuevo pacto fiscal entre la nación y las provincias, se habilita a que en 2022 las provincias avancen con el comúnmente denominado “Impuesto a la herencia”.

Argentina y los impuestos son una combinación de larga data. Y el mal llamado Impuesto a la herencia no es la excepción a la regla. Una normativa que comenzó allá por el año 1801, en la época colonial con el llamado “Impuesto sucesorio” y que pasó por infinidades de reformas y de derogaciones, hasta que en 2007 la provincia de Buenos Aires lo instauró bajo la denominación “Impuesto a la Transmisión Gratuita de Bienes” (De ahora en adelante, ITGB) mediante la ley 13.686, siendo el único territorio provincial que posee el tributo en la actualidad.

El «Impuesto a la Herencia»: Algunas cuestiones a tener en cuenta

¿Queda alcanzada solamente la herencia?

No, se incluye “todo aumento de riqueza obtenido a título gratuito como consecuencia

de una transmisión o acto de esa naturaleza.”. En este grupo se incluye a legados, anticipos de herencias, donaciones y cualquier otra transmisión que implique un enriquecimiento patrimonial a título gratuito.

Cabe aclarar que solo quedan incluidos los actos entre vivos que sean instrumentados desde el 1 de enero del año 2011 en adelante y en caso de transmisiones por causa de muerte, cuando el fallecimiento haya ocurrido con posterioridad al año 2010.

Se debe tener en cuenta que el Código Fiscal fija una serie de presunciones de hechos que pueden considerarse dentro del ámbito del impuesto, como por ejemplo las compras y transferencias de bienes efectuadas a nombre de los futuros herederos.

¿Quién son los sujetos obligados en el impuesto?

- Personas físicas o jurídicas domiciliadas en provincia de Buenos Aires que sean beneficiarias de una transmisión gratuita de bienes (ejemplo: herencia, legado, donación),

- Personas que no estando domiciliadas en provincia de Buenos Aires reciban bienes situados dentro de la provincia de Buenos Aires.

¿Existe un mínimo no imponible?

Según la ley impositiva 2021, en transmisiones entre padres, hijos o cónyuges es de $1.344.000 y en transmisiones entre otros grados de parentesco o entre extraños, la suma es de $322.800.

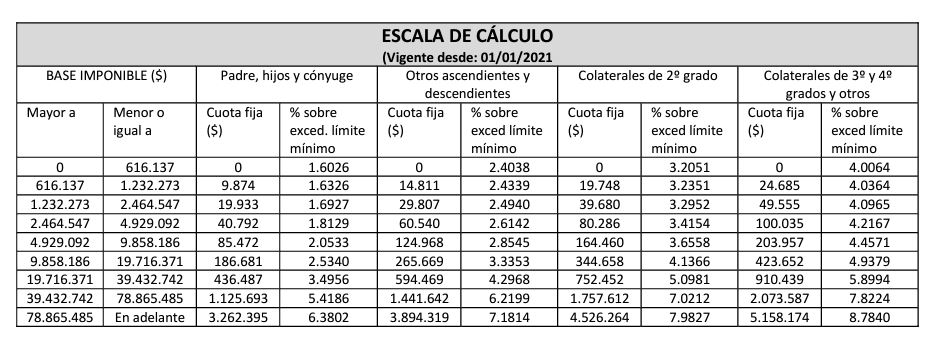

Entonces, ¿Cuáles son los valores del impuesto?

Si se superan los mínimos mencionados, las alícuotas van desde 1,6% (Bases menores a los $616.137) hasta un máximo de 6,4% para transmisiones de $78 millones en adelante. Además, se incluye una cuota fija que va desde los $9.874 hasta $3,2 millones.

Hay que tener en cuenta que en caso de que otras provincias fijen el tributo, la ley otorga la posibilidad de considerar como pago a cuenta las sumas efectivamente pagadas en otra jurisdicción por gravámenes similares. Sin embargo, este crédito sólo podrá computarse hasta el incremento de la obligación fiscal originado por la incorporación de los bienes situados con carácter permanente en otra jurisdicción

¿Si se hereda o dona una casa habitación queda exenta del impuesto?

La exención únicamente opera con la herencia y en los siguientes supuestos:

- Cuando la transmisión por causa de muerte, respecto de un inmueble afectado como bien familia, se produzca en favor de los padres o en ausencia de ellos, los parientes colaterales de tercer grado y siempre que no se lo desafecte antes de cumplidos cinco (5) años contados desde operada la transmisión.

- Cuando la transmisión por causa de muerte sea a favor del cónyuge, ascendientes y/o descendientes y el bien inmueble urbano este destinado totalmente a vivienda del causante o su familia, sea única propiedad y su valuación fiscal no exceda el monto que fije la Ley Impositiva. A la fecha de este artículo es de $1.154.400.

¿Cuándo se genera el hecho imponible?

- Donaciones: A partir de la fecha de aceptación.

- Herencias y legados: En la fecha del deceso del causante.

A su vez, en los demás casos, en la fecha de celebración de los actos que le sirvieron de causa, salvo tratándose de seguros, en el que se considerará la fecha de percepción del monto asegurado.

¿Qué deducciones se permiten?

Se puede deducir de la base imponible:

- Las deudas dejadas por el causante al día de su fallecimiento;

- Los gastos de sepelio del causante hasta un máximo que fije la Ley Impositiva.

Una pequeña reflexión: Un impuesto nuevo no soluciona el problema de fondo

El año pasado el Fisco bonaerense generó el 0,2% de su recaudación tributaria total en concepto del Impuesto a la Transmisión Gratuita de Bienes (ITGB). Dicho esto, muchas veces debemos evaluar lo que los economistas llaman “trade off”, o, en otras palabras, que es mas importante ¿recaudar o aliviar la actividad económica? Y aquí nos encontramos con un panorama claramente desfavorable si analizamos su efectividad recaudatoria.

Los gravámenes al patrimonio son un debate interesante no solo en Argentina, sino en el mundo. Muchos especialistas opinan que pagar impuestos por un patrimonio implica una doble tributación por haber abonado antes impuestos de la índole de Ganancias. O, se podría aseverar que un patrimonio que ya fue alcanzado por Bienes Personales, no le correspondería que tenga un impuesto por transmisión de bienes. Si, es lógico y cumpliría con un principio de no confiscatoriedad (¿O no?).

Sin embargo, las provincias y los municipios siempre presentan normativa tributaria que roza la inconstitucionalidad o viola principios básicos tributarios, ejemplos de ello sobran. He aquí una cuestión, ¿cuán efectivo sería un impuesto de este tipo? Podríamos devenir en una competencia tributaria entre provincias al estilo suizo (obviamente, querido lector, salvando las enormes distancias) donde algunas establezcan la carga y otras no y que provocaría un movimiento interno de patrimonios hacia otras jurisdicciones.

Por ejemplo, ¿por qué no usar el impuesto a los Bienes Personales como pago a cuenta del ITGB? Si, lo sé, uno es nacional y el otro es provincial. Por eso, la eficiencia es fundamental.

Para finalizar esta ¿pequeña? reflexión, quiero dejar en claro que no digo que este mal cobrar impuestos. Al contrario, sostengo que los sistemas tributarios deben ser progresivos y fundamentalmente eficientes. La superposición de impuestos nos aleja claramente de ese concepto y provoca que las personas utilicen cada vez más mecanismos para evadir o eludir generando una merma recaudatoria que se intenta solucionar con más tributos. Es la rueda que nunca para de girar.