Sumario: Se incorporan, con vigencia desde el 1 de abril de 2019, al “Sistema Único Tributario”, a aquellos sujetos adheridos al Régimen Simplificado para Pequeños Contribuyentes (RS), previsto en el Anexo de la Ley N° 24.977, que resulten asimismo alcanzados por el Régimen Simplificado del Impuesto sobre los Ingresos Brutos de la Provincia de San Juan y, en su caso, por la contribución municipal y/o comunal que incide sobre la actividad comercial, industrial y de servicios -cualquiera fuere su denominación-, en los términos de la presente.

Destacamos que los pequeños contribuyentes que a la entrada en vigencia de la presente se encuentren comprendidos en el “Régimen Simplificado Provincial” y, de corresponder, en el régimen simplificado de la contribución municipal y/o comunal que incide sobre la actividad comercial, industrial y de servicios -cualquiera fuere su denominación-, serán incorporados al “Sistema Único Tributario”, de acuerdo a la información proporcionada a la AFIP por parte de la DGR San Juan.

Señalamos, además que los pequeños contribuyentes alcanzados por la presente, deberán ingresar al “Nuevo Portal para Monotributistas”, opción “Constancias/Credencial de pago” a fin de obtener la nueva credencial de pago.

Estado de la Norma: Vigente

Fecha: 29/3/2019

B.O. 1/4/2019

Vigencia y Aplicación: vigencia desde el 1/4/2019 (según art. 23).

Organismo Emisor: Administración Federal de Ingresos Públicos y Dirección General de Rentas de la Provincia de San Juan

Cantidad de Art.s: 24

Anexos: No

[spoiler title=’Visto y Considerando’ style=’default’ collapse_link=’true’]

VISTO el Anexo de la Ley N° 24.977, sus modificaciones y complementarias, y el Código Tributario de la Provincia de San Juan, Ley N° 151-I y sus modificatorias, y

CONSIDERANDO:

Que el inciso c) del Art. 53 del Anexo citado en el VISTO, faculta a la ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS a celebrar convenios con los gobiernos de los estados provinciales, municipales y/o de la CIUDAD AUTÓNOMA DE BUENOS AIRES, a efectos de ejercer la percepción de los tributos locales correspondientes a los sujetos adheridos al Régimen Simplificado para Pequeños Contribuyentes (RS).

Que el Art. 131 Bis del Código Tributario de la Provincia de San Juan, Ley N° 151-I y sus modificatorias, establece el Régimen Simplificado Provincial del Impuesto sobre los Ingresos Brutos para los sujetos comprendidos en el Régimen Simplificado para Pequeños Contribuyentes (RS) nacional establecido en el Anexo de la Ley N° 24.977, sus modificaciones y complementarias.

Que la Resolución General Conjunta N° 4.263 de la ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS y del MINISTERIO DE FINANZAS de la Provincia de Córdoba, aprobó el “Sistema Único Tributario” con el fin de promover la simplificación y unificación de los trámites de inscripción y pago del orden tributario nacional y de las administraciones tributarias provinciales que adhieran al mismo por convenios o normas particulares.

Que el ESTADO NACIONAL, la ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS y la Provincia de San Juan, celebraron un Acuerdo de Financiamiento y Colaboración el 30 de marzo de 2017, mediante el cual se comprometieron a realizar acciones mutuas de cooperación que sirvan al mejor desarrollo institucional de cada una de ellas, tales como la armonización de vencimientos, nomencladores de actividades, criterios de segmentación de contribuyentes, procedimientos, parámetros, códigos y demás elementos que coadyuven a construir plataformas homogéneas de liquidación de tributos, el registro tributario unificado y el diseño y elaboración de declaraciones impositivas unificadas.

Que a través de dicho acuerdo, ratificado por el Decreto Provincial N° 572/17 y aprobado por la Ley N° 1593-I-, la Provincia de San Juan autoriza a su organismo de administración tributaria local a suscribir con la ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS los convenios específicos necesarios para instrumentar la ejecución de las actividades referidas en el considerando precedente, resguardando en todo momento el instituto del secreto fiscal previsto en el Art. 101 de la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones, y de la Ley de Protección de Datos Personales N° 25.326.

Que conforme lo dispuesto en el Art. 2° del Código Tributario de la Provincia de San Juan, Ley N° 151-I y sus modificatorias, es competencia de la Dirección General de Rentas la aplicación del referido Código y de las leyes tributarias que se dicten al efecto.

Que dentro de tales facultades de la Dirección General de Rentas se encuentran, entre otras, las de dictar normas generales obligatorias en cuanto a la forma y modo en que deben cumplirse los deberes formales y materiales respecto de los tributos establecidos en el Código Tributario Provincial, Ley N° 151-I, como así también formular acuerdos con organismos o Reparticiones del Estado Nacional, Provincial o Municipal tendientes a facilitar la fiscalización y control de las obligaciones fiscales.

Que en virtud de las consideraciones precedentes, procede incorporar en el “Sistema Único Tributario” aquellos sujetos con domicilio fiscal en la jurisdicción de la Provincia de San Juan, adheridos al Régimen Simplificado para Pequeños Contribuyentes (RS) previsto en el Anexo de la Ley N° 24.977, sus modificaciones y complementarias, y a su vez alcanzados por el Régimen Simplificado Provincial del Impuesto sobre los Ingresos Brutos, a fin de simplificar la recaudación conjunta de los tributos correspondientes a ambos regímenes.

Que además, en caso de celebrarse acuerdos de colaboración entre los municipios o comunas y la Provincia de San Juan, dicha recaudación conjunta también abarcará las contribuciones municipales o comunales que incidan sobre los sujetos del Régimen Simplificado Provincial del Impuesto sobre los Ingresos Brutos.

Que han tomado la intervención correspondiente las áreas técnicas y los servicios jurídicos competentes.

Que la presente se dicta en uso de las atribuciones conferidas por el Art. 53 del Anexo de la Ley N° 24.977, sus modificaciones y complementarias, por el Art. 7° del Decreto N° 618 del 10 de julio de 1997, sus modificatorios y sus complementarios, y por el Art. 2° del Código Tributario de la Provincia de San Juan, Ley N° 151-I y sus modificatorias.

[/spoiler]

A – INCORPORACIÓN DE LA PROVINCIA DE SAN JUAN AL SISTEMA ÚNICO TRIBUTARIO

Art. 1°.- Incorpórase al “Sistema Único Tributario” -en adelante el “Sistema”- creado por la Resolución General Conjunta N° 4.263 de la ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS y del MINISTERIO DE FINANZAS de la Provincia de Córdoba, a aquellos sujetos adheridos al Régimen Simplificado para Pequeños Contribuyentes (RS), previsto en el Anexo de la Ley N° 24.977, sus modificaciones y complementarias -en adelante el “Anexo”-, que resulten asimismo alcanzados por el Régimen Simplificado del Impuesto sobre los Ingresos Brutos de la Provincia de San Juan -en adelante el “Régimen Simplificado Provincial”- y, en su caso, por la contribución municipal y/o comunal que incide sobre la actividad comercial, industrial y de servicios -cualquiera fuere su denominación-, en los términos de la presente.

Art. 2°.- A los efectos indicados en el Art. precedente, al momento de adherir al Régimen Simplificado para Pequeños Contribuyentes (RS) del “Anexo”, los sujetos con domicilio fiscal en la Provincia de San Juan deberán declarar su condición frente al impuesto sobre los ingresos brutos y a la contribución municipal y/o comunal que incida sobre la actividad comercial, industrial y de servicios -cualquiera fuere su denominación-, a fin de encuadrar en el “Régimen Simplificado Provincial”, previsto en el Art. 131 Bis del Código Tributario de la Provincia de San Juan, Ley N° 151-I y sus modificatorias -en adelante el “Código Tributario Provincial”-, y en el régimen simplificado de la referida contribución, en caso de corresponder.

El servicio informático constatará los datos declarados con:

1. La actividad declarada en base a la Resolución General N° 3.537 (AFIP).

2. La información proporcionada por la Comisión Arbitral del Convenio Multilateral del 18 de agosto de 1977.

3. El domicilio fiscal declarado por el contribuyente ante la ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS, el cual deberá encontrarse en jurisdicción de la Provincia de San Juan.

4. La información proporcionada por la DIRECCIÓN GENERAL DE RENTAS DE LA PROVINCIA DE SAN JUAN respecto de:

4.1. Los tributos legislados en el “Código Tributario Provincial” y en las demás leyes tributarias especiales.

4.2. La contribución que incide sobre la actividad comercial, industrial y de servicios -cualquiera fuere su denominación-, en el marco de los convenios de colaboración que la provincia suscriba con sus municipios o comunas.

Art. 3°.- La adhesión se formalizará a través del “Nuevo Portal para Monotributistas”, opción “Alta Monotributo”, con Clave Fiscal habilitada con Nivel de Seguridad 2 o superior, obtenida conforme el procedimiento dispuesto por la Resolución General N° 3.713 (AFIP), sus modificatorias y su complementaria.

Consignados los datos requeridos, el sistema emitirá una constancia de la transacción efectuada -acuse de recibo- y la credencial para el pago.

Art. 4°.- La credencial para el pago -Formulario F. 1520- contendrá el Código Único de Revista (CUR) que será generado para cada caso, en base a la situación que revista el pequeño contribuyente frente a:

1. El impuesto integrado.

2. Los aportes al Sistema Integrado Previsional Argentino (SIPA) y al Sistema Nacional del Seguro de Salud, de corresponder.

3. El Impuesto sobre los Ingresos Brutos del “Régimen Simplificado Provincial”.

4. La contribución que incida sobre la actividad comercial, industrial y de servicios -cualquiera fuere su denominación-, en caso que el municipio o comuna haya celebrado con la Provincia de San Juan un convenio de colaboración para la recaudación de dicho tributo.

Art. 5°.- Los pequeños contribuyentes que a la entrada en vigencia de la presente se encuentren comprendidos en el “Régimen Simplificado Provincial” y, de corresponder, en el régimen simplificado de la contribución municipal y/o comunal que incide sobre la actividad comercial, industrial y de servicios -cualquiera fuere su denominación-, serán incorporados al “Sistema” referido en el Art. 1°, de acuerdo a la información proporcionada a la ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS por parte de la DIRECCIÓN GENERAL DE RENTAS DE LA PROVINCIA DE SAN JUAN.

Art. 6°.- La DIRECCIÓN GENERAL DE RENTAS DE LA PROVINCIA DE SAN JUAN informará a la ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS aquellas novedades, adecuaciones y/o cambios en el encuadramiento tributario de los pequeños contribuyentes que se originen en virtud de la aplicación de la normativa local y que repercutan sobre su condición frente al impuesto sobre los ingresos brutos y, de corresponder, a la contribución municipal y/o comunal que incide sobre la actividad comercial, industrial y de servicios -cualquiera fuere su denominación-.

El “Sistema” se actualizará automáticamente en función de la información recibida.

Art. 7°.- La condición de pequeño contribuyente adherido al “Régimen Simplificado Provincial” y al régimen simplificado de la contribución municipal y/o comunal que incida sobre la actividad comercial, industrial y de servicios –cualquiera fuere su denominación-, se acreditará mediante la constancia de opción, que se obtendrá a través del “Nuevo Portal para Monotributistas”, opción “Constancias/Constancia de CUIT”.

La referida constancia de opción también podrá ser consultada, ingresando sin clave fiscal a través del sitio “web” de la ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS (http://www.afip.gob.ar), como así también a través de la página “web” de la DIRECCIÓN GENERAL DE RENTAS DE LA PROVINCIA DE SAN JUAN (www.sanjuandgr.gov.ar).

B – INGRESO DEL TRIBUTO LOCAL

Art. 8°.- Los sujetos adheridos al Régimen Simplificado para Pequeños Contribuyentes (RS) del “Anexo” deberán ingresar junto con la obligación mensual y hasta la fecha de su vencimiento, los siguientes montos:

1. El importe fijo mensual correspondiente al “Régimen Simplificado Provincial”, según el Inciso 2) del Art. 131 Bis del “Código Tributario Provincial” o la norma tributaria vigente en el período mensual que corresponde cancelarse.

2. En caso de corresponder, el importe fijo mensual establecido en el régimen simplificado de la contribución que incida sobre la actividad comercial, industrial y de servicios -cualquiera fuere su denominación-, el cual surgirá de la ordenanza tarifaria municipal o comunal, o de la norma municipal o comunal que ratifique el importe fijo único previsto para todas las jurisdicciones municipales o comunales adheridas al convenio de colaboración de la Provincia de San Juan.

La DIRECCIÓN GENERAL DE RENTAS DE LA PROVINCIA DE SAN JUAN informará a la ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS los referidos importes fijos mensuales.

Art. 9°.- El pago de la obligación mensual se realizará a través de las modalidades establecidas en la Resolución General N° 4.309 (AFIP) y su modificatoria, para el ingreso de las obligaciones correspondientes al Régimen Simplificado para Pequeños Contribuyentes (RS) del “Anexo”.

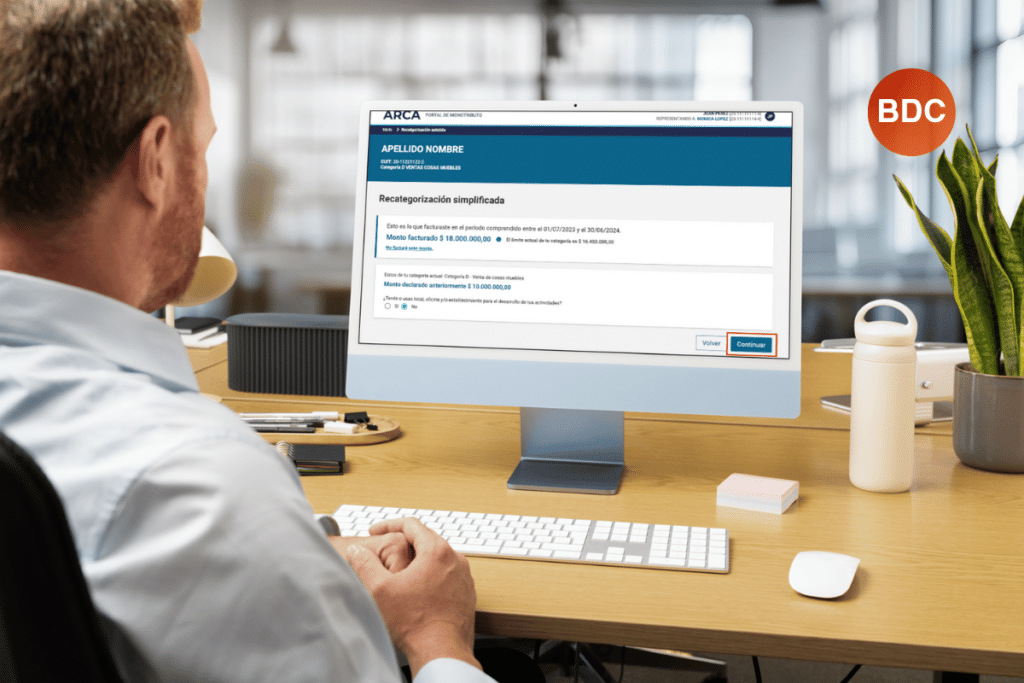

C – CATEGORIZACIÓN Y RECATEGORIZACIÓN

Art. 10.- Los pequeños contribuyentes del “Régimen Simplificado Provincial” y, en su caso, de la contribución municipal y/o comunal que incida sobre la actividad comercial, industrial y de servicios -cualquiera fuere su denominación-, serán encuadrados en la misma categoría que revistan en el Régimen Simplificado para Pequeños Contribuyentes (RS) del “Anexo”.

Art. 11.- La recategorización prevista en el segundo párrafo del Art. 9° del “Anexo”, tendrá efectos respecto de los siguientes regímenes:

1. Régimen Simplificado para Pequeños Contribuyentes (RS) del “Anexo”.

2. “Régimen Simplificado Provincial”.

3. Régimen simplificado de la contribución municipal y/o comunal que incida sobre la actividad comercial, industrial y de servicios -cualquiera fuere su denominación-, en caso de corresponder.

Art. 12.- La recategorización de oficio practicada por la ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS, en los términos del último párrafo del Art. 20 o del inciso c) del Art. 26 del “Anexo”, implicará la recategorización de oficio del sujeto en el “Régimen Simplificado Provincial” y, en su caso, en el régimen simplificado de la contribución municipal y/o comunal.

D – MODIFICACIÓN DE DATOS

Art. 13.- La modificación de datos -cambio de domicilio, de actividad, entre otras- se realizará mediante transferencia electrónica de datos, a través del sitio “web” de la ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS o del “Nuevo Portal para Monotributistas”.

El pequeño contribuyente deberá comunicar la modificación dentro de los DIEZ (10) días hábiles de acaecida la misma.

Art. 14.- Los pequeños contribuyentes que ante la ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS modifiquen su domicilio fiscal a la jurisdicción de la Provincia de San Juan, serán dados de alta de oficio en el “Régimen Simplificado Provincial” y, de corresponder, en el régimen simplificado de la contribución municipal y/o comunal que incida sobre la actividad comercial, industrial y de servicios -cualquiera fuere su denominación-, previa constatación con la información proporcionada por la Comisión Arbitral del Convenio Multilateral del 18 de agosto de 1977 y por la DIRECCIÓN GENERAL DE RENTAS DE LA PROVINCIA DE SAN JUAN.

Por su parte, aquellos sujetos que informen una modificación del domicilio fiscal que suponga el traslado a una jurisdicción distinta de la Provincia de San Juan, serán dados de baja de oficio del “Régimen Simplificado Provincial” y del régimen simplificado de la contribución municipal y/o comunal que incide sobre la actividad comercial, industrial y de servicios -cualquiera fuere su denominación-.

Cuando el pequeño contribuyente modifique su domicilio fiscal hacia otra jurisdicción municipal o comunal de la Provincia de San Juan, será dado de alta como contribuyente del régimen simplificado de la contribución que incida sobre la actividad comercial, industrial y de servicios -cualquiera fuere su denominación-, del nuevo municipio o comuna, siempre que este último hubiera celebrado con la Provincia de San Juan un convenio de colaboración para la recaudación de dicha contribución.

Cuando la modificación del domicilio fiscal implique el traslado a las provincias de Córdoba o Mendoza, permanecerán en el “Sistema” en los términos dispuestos en las Resoluciones Generales Conjuntas N° 4.263 o N° 4.351, respectivamente.

Art. 15.- Los pequeños contribuyentes que modifiquen su actividad económica ante la ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS, serán evaluados sistémicamente por dicho organismo recaudador a efectos de modificar su condición frente al impuesto sobre los ingresos brutos, de corresponder.

Art. 16.- Los pequeños contribuyentes alcanzados por las situaciones indicadas en los Art. s 5°, 14 y 15 de la presente, deberán ingresar al “Nuevo Portal para Monotributistas”, opción “Constancias/Credencial de pago” a fin de obtener la nueva credencial de pago.

Art. 17.- La cancelación de la inscripción en el Régimen Simplificado para Pequeños Contribuyentes (RS) del “Anexo”, originada en la baja por fallecimiento, el cese de actividades o la renuncia, se formalizará conforme al procedimiento que, para cada caso, establece la Resolución General N° 2.322 (AFIP), sus modificatorias y su complementaria, e implicará asimismo la baja en el “Régimen Simplificado Provincial” y, en caso de corresponder, en el régimen simplificado de la contribución municipal y/o comunal que incida sobre la actividad comercial, industrial y de servicios -cualquiera fuere su denominación-.

E – EXCLUSIÓN DE OFICIO

Art. 18.- La exclusión de pleno derecho efectuada por la ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS de conformidad con el Art. 20 del “Anexo”, será comunicada a la DIRECCIÓN GENERAL DE RENTAS DE LA PROVINCIA DE SAN JUAN, dejando constancia de tal circunstancia en el “Sistema”.

La referida exclusión resultará asimismo aplicable al “Régimen Simplificado Provincial” y, de corresponder, al régimen simplificado de la contribución municipal y/o comunal que incida sobre la actividad comercial, industrial y de servicios -cualquiera fuere su denominación-.

Art. 19.- La DIRECCIÓN GENERAL DE RENTAS DE LA PROVINCIA DE SAN JUAN que excluya de pleno derecho al pequeño contribuyente del “Régimen Simplificado Provincial”, de conformidad con el “Código Tributario Provincial” y las normas tributarias locales, y del régimen simplificado de la contribución municipal y/o comunal que incida sobre la actividad comercial, industrial y de servicios -cualquiera fuere su denominación-, informará dicha circunstancia a la ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS y al municipio o comuna que hubiera adherido al convenio de colaboración de recaudación de la referida contribución.

La ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS asentará la exclusión en el “Sistema” y arbitrará las medidas que estime corresponder respecto de los efectos en el Régimen Simplificado para Pequeños Contribuyentes (RS) del “Anexo”.

Art. 20.- Los sujetos excluidos de oficio serán dados de alta de forma automática por la jurisdicción competente, en los tributos del régimen general de los que resulten responsables en las jurisdicciones nacional, provincial y municipal o comunal, y podrán utilizar las vías recursivas habilitadas conforme las normas dispuestas por las respectivas jurisdicciones.

F – BAJA AUTOMÁTICA

Art. 21.- Producida la baja automática prevista en el Art. 36 del Decreto N° 1 del 4 de enero de 2010 y su modificatorio del PODER EJECUTIVO NACIONAL, implicará la baja del pequeño contribuyente del “Sistema”, y consecuentemente del “Régimen Simplificado Provincial” y, en su caso, municipal o comunal.

A fin de reingresar a los regímenes previstos en el párrafo anterior, el sujeto deberá previamente regularizar las sumas adeudadas que dieron origen a la baja y en su caso, todas aquellas correspondientes a períodos anteriores exigibles y no prescriptos.

G – DISPOSICIONES GENERALES

Art. 22.- A efectos de la inscripción, adhesión y demás obligaciones formales y materiales, resultarán aplicables las disposiciones previstas en las Resoluciones Generales N° 10 (AFIP), sus modificatorias y complementarias, N° 2.109 (AFIP), sus modificatorias y su complementaria, N° 3.537 (AFIP), N° 3.713 (AFIP), sus modificatorias y su complementaria, N° 4.280 (AFIP), N° 4.309 (AFIP) y su modificatoria y N° 4.320 (AFIP), o las que las sustituyan en el futuro.

Art. 23.- Las disposiciones de la presente norma conjunta entrarán en vigencia el primer día hábil del mes de abril de 2019.

Art. 24.- De forma.