La Administración Federal de Ingresos Públicos (AFIP) habilitó la consulta del perfil de riesgo de cada contribuyente de acuerdo a lo establecido en la Resolución General N° 3985.

El “Sistema de Perfil de Riesgo (SIPER)” es un sistema informático de calificación que realiza procesos de evaluación mensuales sobre el cumplimiento de los deberes formales y materiales de los ciudadanos.

El sistema identificará su comportamiento fiscal y le asignará una categoría concediendo o limitando los beneficios vinculados con la recaudación, devolución y/o transferencias de impuestos y recursos de la seguridad social, según el caso de que se trate.

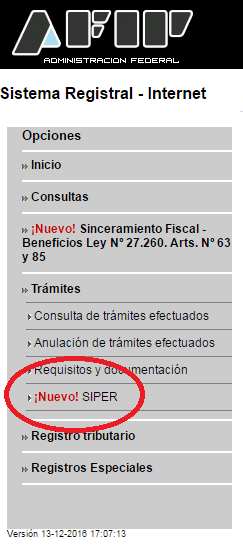

Para consultar la categoría asignada por AFIP se debe ingresar al sitio web del organismo con clave fiscal habilitada con Nivel 2 como mínimo y en el Sistema Registral aparece disponible el servicio para la consulta.

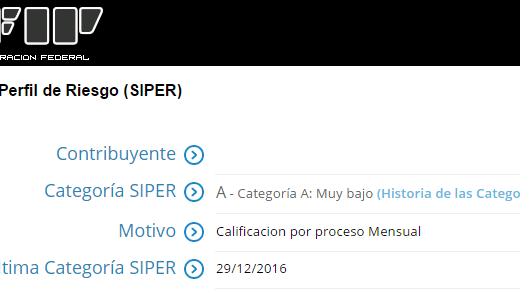

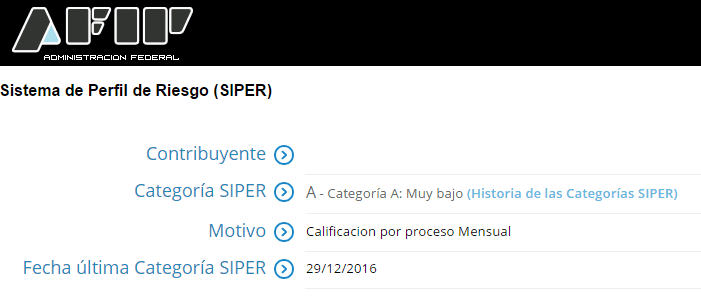

Ingresando allí se puede observar la nota asignada por el fisco tal como se muestra en la siguiente imagen:

Recordamos que el SIPER permitirá a la AFIP categorizar a los contribuyentes y/o responsables, de acuerdo con el grado de cumplimiento de sus obligaciones fiscales formales y/o materiales.

La categorización será para cada mes calendario y estará determinada sobre la base de una matriz de ponderación la cual considerará la conducta de los sujetos respecto del cumplimiento de sus obligaciones fiscales.

Como mencionamos, la evaluación se realizará mensualmente y de acuerdo con el comportamiento observado se asignará a cada contribuyente y/o responsable alguna de las CINCO (5) categorías (A, B, C, D y E), que en orden de riesgo creciente se indican a continuación:

– Categoría A: Muy Bajo

– Categoría B: Bajo

– Categoría C: Medio y Nuevas Altas

– Categoría D: Alto

– Categoría E: Muy Alto

Para el caso de aquellos contribuyentes y/o responsables con una antigüedad inferior a SEIS (6) meses, en caso de inicio o reinicio de actividad, entendiéndose como tal el alta de impuestos en el “Sistema Registral”, serán categorizados con la letra “C”.

¿Qué situaciones se observarán para la evaluación?

Se tendrá en cuenta la existencia de:

- Incumplimiento de pago.

- Cuotas impagas en planes de facilidades vigentes o caducidades.

- Falta de presentación de declaraciones juradas o presentaciones de IVA sin movimiento.

- Reiterados cambios de domicilio o su estado.

- Falta de adhesión al Domicilio Fiscal Electrónico.

- Facturas apócrifas.

- Relación débito/crédito alejada de los parámetros de la actividad.

- Quiebra declarada o en trámite.

- Concurso preventivo.

- Procesos judiciales o causas penales.

- Fiscalización con ajustes significativos sobre los impuestos declarados.

- Inclusión en la central de deudores del Banco Central de la República Argentina.

¿Que hacer cuando NO se está de acuerdo con la categoría asignada?

Cuando el contribuyente y/o responsable considere que los motivos por los cuales se le otorgó la categoría mediante el “Sistema de Perfil de Riesgo (SIPER)” no se condicen con la realidad, deberá seguir el siguiente procedimiento:

1- Efectuar una solicitud de reconsideración a través del servicio “web” de este Organismo denominado “Sistema Registral” opción “Trámites/SIPER”, seleccionando “Solicitud de Reconsideración”.

Dentro de los SIETE (7) días corridos de efectuada dicha solicitud, se realizará un nuevo proceso con la información actualizada y el sistema emitirá la categoría resultante, la que será informada al Domicilio Fiscal Electrónico. Sólo podrá realizarse una solicitud por período mensual calendario, a través del citado servicio “web”.

Quienes tengan una antigüedad inferior a seis meses no podrán iniciar una solicitud de reconsideración hasta el cumplimiento del plazo de seis meses previsto para obtener una nueva categorización.

2- De persistir la disconformidad, el contribuyente podrá efectuar un reclamo dentro de los 15 días corridos contados a partir de la fecha de comunicación del resultado del nuevo proceso, ingresando al servicio “Trámites/SIPER” y seleccionando “Presentación de Disconformidad”.

Luego de confirmado el envío, se someterá el reclamo a validaciones preliminares cuya admisión o rechazo será puesto en conocimiento del contribuyente y/o responsable en su Domicilio Fiscal Electrónico dentro del plazo de 48 horas.

3-Dentro de los 10 días corridos posteriores a la comunicación indicada en el párrafo anterior mediante la cual se admita la presentación de la disconformidad, a fin de dar continuidad al trámite el contribuyente y/o responsable deberá presentar una multinota ante la dependencia de este Organismo en la que se encuentre inscripto, acompañando la documentación respaldatoria que fundamente su reclamo. La falta de presentación se considerará como desistimiento tácito de la disconformidad iniciada, produciéndose sin más trámite el archivo del mismo.

La AFIP podrá requerir el aporte de otros elementos que considere necesarios para evaluar su situación. La falta de cumplimiento del requerimiento, dentro del plazo de 15 días corridos contados a partir del día siguiente al de su comunicación en el Domicilio Fiscal Electrónico, será considerado como desistimiento tácito de lo solicitado y dará lugar sin más trámite al archivo de las respectivas actuaciones.

Una vez analizados los nuevos elementos y de resultar procedente lo manifestado por el contribuyente y/o responsable, se modificará dentro de los 15 días corridos contados desde la fecha de presentación de la nota o del cumplimiento del requerimiento, en su caso, la categoría asignada la que tendrá efecto desde la comunicación al responsable en su Domicilio Fiscal Electrónico.

Nota: aún no están disponibles los servicios de Solicitud de Reconsideración y Disconformidad.

Condiciones para consultar la categoría asignada y solicitar la Reconsideración o Disconformidad

a) Constituir y/o mantener el Domicilio Fiscal Electrónico.

b) Tener actualizado en el “Sistema Registral” el código relacionado con la actividad que desarrolla, de acuerdo con el “Clasificador de Actividades Económicas (CLAE) – Formulario N° 883”, aprobado por la Resolución General N° 3.537.

c) Informar una dirección de correo electrónico y un número de teléfono celular en el servicio “Sistema Registral” menú “Registro Tributario”, opción “Administración de e-mails” y “Administración de teléfonos”.

d) Poseer la Clave Única de Identificación Tributaria (CUIT) con estado administrativo activo sin limitaciones, en los términos de la Resolución General N° 3.832.

e) Poseer al menos un impuesto con estado administrativo activo y vigente.