La Ley de Reforma Tributaria introdujo en su Título VI algunos cambios bastante profundos respecto al régimen de contribuciones patronales vigente al día de hoy en nuestro país.

El Título VI de la Ley modifica y complementa lo dispuesto tanto por el Decreto 814/01, respecto a las alícuotas vigentes para el pago de contribuciones patronales por cada empleado, como a lo establecido por la Ley N° 26940, con respecto a los beneficios de reducción de contribuciones en el marco del Régimen de Promoción del Trabajo Registrado y Prevención del Fraude Laboral.

Dejamos aclarado de antemano que lo aquí expuesto se basa en lo establecido en la ley de reforma tributaria y que a la fecha de publicación del presente aún no se ha reglamentado ninguna de las cuestiones tratadas, con lo cual por el momento es imposible saber como se instrumentarán todos estos cambios.

Modificaciones al Régimen de Contribuciones Patronales del Decreto 814/01

Unificación de Alícuotas

Antes de comenzar a desarrollar los cambios introducidos por la reforma, recordemos que hasta la entrada en vigencia de la misma, la alícuota por contribuciones patronales al SUSS variaba en función de la actividad principal del empleador siendo:

– 21% para los empleadores cuya actividad principal sea la locación y prestación de servicios con excepción de los comprendidos en las Leyes Nros. 23.551 (Asociaciones Sindicales de Trabajadores), 23.660 (Obras Sociales), 23.661

(Agentes del Sistema Nacional de Seguro de Salud) y 24.467 (Pequeñas y Medianas Empresas). Quedan comprendidos aquellos empleadores cuya actividad principal encuadre en el Sector “Servicios” o en el Sector “Comercio” – de acuerdo a la Resolución SePyME Nº 24/01- siempre que sus ventas totales anuales superen en todos los casos los $ 48.000.000. (Inciso a) del art. 2° del Decreto 814/01)

– 17% para el resto de los empleadores (Inciso b) del art. 2° del Decreto 814/01).

Ahora si, entrando de lleno a los cambios, como primer medida se modifica el artículo 2° del Decreto 814/01 estableciendo con alcance general para los empleadores pertenecientes al sector privado, una alícuota única del diecinueve coma cincuenta por ciento (19,50%) correspondiente a las contribuciones patronales sobre la nómina salarial con destino a los subsistemas del Sistema Único de Seguridad Social regidos por las leyes 19.032 (Instituto Nacional de Servicios Sociales para Jubilados y Pensionados —INSSJP—), 24.013 (Fondo Nacional de Empleo), 24.241 (Sistema Integrado Previsional Argentino – SIPA) y 24.714 (Régimen de Asignaciones Familiares).

Esta modificación tendrá efectos para las contribuciones patronales que se devenguen a partir del 1° de enero de 2022, inclusive.

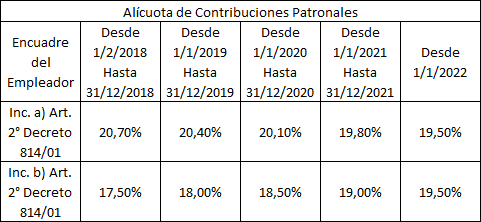

Para las contribuciones patronales que se devenguen desde el 1 de febrero de 2018 y hasta el 31 de diciembre de 2021, ambas fechas inclusive, las alícuotas previstas en el artículo 2° del decreto 814 del 20 de junio de 2001 serán las que surgen del siguiente cronograma de implementación:

Es dable aclarar también que estas modificaciones son solamente para las alícuotas correspondientes al Sistema Único de la Seguridad Social (SUSS) el cual incluye las contribuciones al SIPA, a la Ley 19.032, Fondo Nacional de Empleo y Asignaciones Familiares. Aquellas contribuciones correspondientes al Régimen de Obras Sociales y al Fondo Solidario de Redistribución (ANSSAL) mantienen las alícuotas vigentes a la fecha, es decir el 6% sumando ambos conceptos por cada empleado.

En cuánto a la segregación de la alícuota, la misma ley de reforma establece que el Poder Ejecutivo Nacional establecerá las proporciones que se distribuirán a cada uno de los subsistemas del Sistema Único de Seguridad Social, siendo esto aplicable desde el 1/1/2022 ya que hasta el 31 de diciembre de 2021, inclusive, las contribuciones patronales se distribuirán entre los mencionados subsistemas en igual proporción a la aplicable hasta el momento de entrada en vigencia de la ley.

Nuevo Mínimo No Imponible

El artículo 167 de la reforma modifica el artículo 4° del Decreto 814/01 estableciendo que de la base imponible sobre la que corresponda aplicar la alícuota prevista en el primer párrafo del artículo 2° se detraerá mensualmente, por cada uno de los trabajadores, un importe de doce mil pesos ($ 12.000), en concepto de remuneración bruta.

Esto significa que del total de remuneraciones brutas que le correspondan al trabajador, el empleador podrá descontar la suma antes mencionada y sobre ese resultado aplicar la alícuota correspondiente para el pago de las contribuciones patronales con destino al SUSS, no quedan comprendidas aquí las contribuciones al Régimen de Obras Sociales y al Fondo Solidario de Redistribución (ANSSAL).

Algunas consideraciones a tener en cuenta respecto al nuevo mínimo no imponible:

- Actualización: Se actualizará desde enero de 2019, sobre la base de las variaciones del Índice de Precios al Consumidor (IPC) que suministre el Instituto Nacional de Estadística y Censos, considerando las variaciones acumuladas de dicho índice correspondiente al mes de octubre del año anterior al del ajuste respecto al mismo mes del año anterior.

- Modalidades de Contratación: Podrá detraerse cualquiera sea la modalidad de contratación, adoptada bajo la Ley de Contrato de Trabajo 20.744, t.o. 1976, y sus modificatorias y el Régimen Nacional de Trabajo Agrario ley 26.727.

- Contratos a Tiempo Parcial: Para los contratos a tiempo parcial, el referido importe se aplicará proporcionalmente al tiempo trabajado considerando la jornada habitual de la actividad. También deberá efectuarse la proporción que corresponda, en aquellos casos en que, por cualquier motivo, el tiempo trabajado involucre una fracción inferior al mes.

- Sueldo Anual Complementario: de la base imponible considerada para el cálculo de las contribuciones correspondientes a cada cuota semestral del sueldo anual complementario, se detraerá un importe equivalente al cincuenta por ciento (50%) del que resulte de las disposiciones previstas en los párrafos anteriores. En el caso de liquidaciones proporcionales del sueldo anual complementario y de las vacaciones no gozadas, la detracción a considerar para el cálculo de las contribuciones por dichos conceptos deberá proporcionarse de acuerdo con el tiempo por el que corresponda su pago.

- Base Imponible Mínima: la detracción no podrá arrojar una base imponible inferior al límite previsto en el primer párrafo del artículo 9° de la ley 24.241 y sus modificatorias (actualmente es de $ 2.520,60.- según art. 7° de la Resolución 176/17 ANSeS).

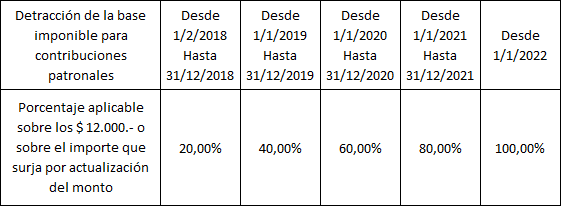

Este nuevo mínimo no imponible tendrá efectos para las contribuciones patronales que se devenguen a partir del 1/2/2018, inclusive. Sin perjuicio de ello, su magnitud surgirá de aplicar sobre el monto determinado, vigente en cada mes, los siguientes porcentajes:

De acuerdo a lo expuesto, durante todo el año 2018 el mínimo no imponible para el cálculo de las contribuciones patronales será de $ 2.400.- por empleado. Para el año que viene, 2019, el monto no imponible ascenderá al 40% del importe que surja según la actualización indicada en los puntos anteriores. Y así será hasta el año 2022 cuando comenzará a regir el 100% del valor no imponible.

Por último es importante destacar que la ley le da un papel fundamental al Poder Ejecutivo en cuanto lo faculta a:

- Prever similar mecanismo para relaciones laborales que se regulen por otros regímenes y fijará el modo en que se determinará la magnitud de la detracción de que se trata para las situaciones que ameriten una consideración especial.

- Cuando la situación económica de determinado o determinados sectores de la economía así lo aconseje, podrá establecer que la detracción se aplique en su totalidad con anterioridad a las fechas indicadas en el cuadro precedente y/o establecer porcentajes distintos a los allí indicados. En todos los casos, se requerirán informes técnicos favorables y fundados de los ministerios que tengan jurisdicción sobre el correspondiente ramo o actividad, del Ministerio de Hacienda y del Ministerio de Trabajo, Empleo y de Seguridad Social, siendo este último por cuyo conducto se impulsará la respectiva norma.

- Establecer que la detracción se aplique en su totalidad con anterioridad a las fechas indicadas en el cuadro precedente y/o establecer porcentajes distintos a los allí indicados respecto de los empleados de Micro, Pequeñas y Medianas Empresas, comprendidas en el artículo 1° de la ley 25.300 y sus normas complementarias, que trabajen en las provincias alcanzadas por el Plan Belgrano.

Eliminación del Cómputo Como Crédito Fiscal en el IVA de un Porcentaje de las Contribuciones Efectivamente Abonadas

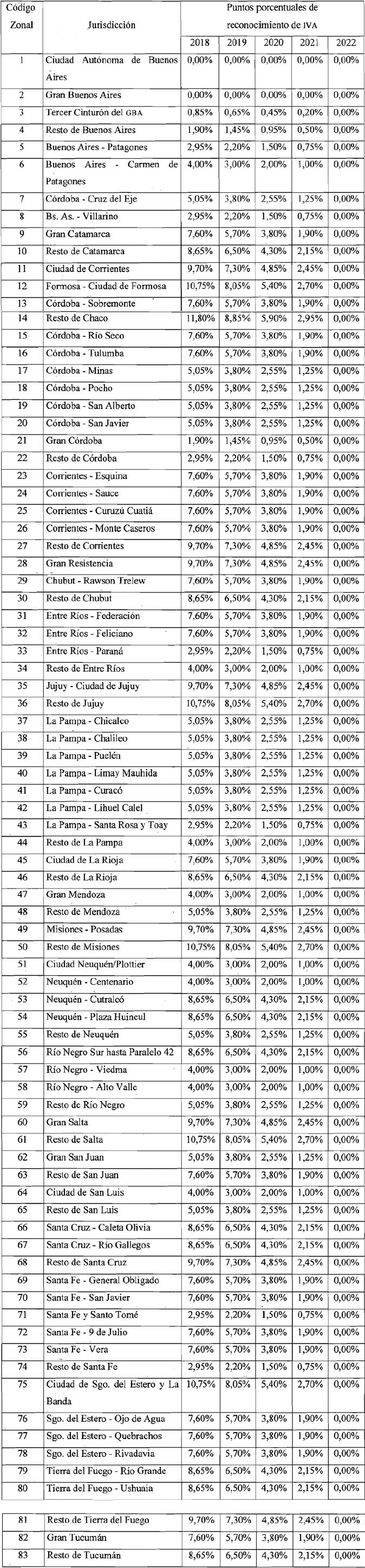

La Ley de reforma elimina el Anexo I del Decrto 814/01 en el cual se establecen los puntos porcentuales a aplicar, según cada zona del país, a las bases imponibles para el cálculo de las contribuciones para computar el monto de crédito fiscal que el contribuyente puede computar en su declaración jurada de IVA mensual.

Esta eliminación regirá, completa, a partir del 1/1/2022. A partir del devengado febrero 2018 y hasta el 31/12/2021, se deberá calcular el cómputo de las contribuciones efectivamente abonadas como crédito fiscal en el IVA, según los índices indicados en el inciso d) del artículo 173 de la ley de reforma:

Modificaciones al Beneficio de Reducción de Contribuciones de la Ley 26940

Los artículos 169 a 172 de la ley de reforma establecen modificaciones al régimen de promoción del trabajo instaurado por el Título II de la Ley 26940. Esas modificaciones significan la derogación del mencionado Título de la Ley con las excepciones que a continuación describiremos.

Régimen Permanente de Contribuciones a la Seguridad Social para Microempleadores

Se establece que los empleadores encuadrados en el artículo 18 de la ley 26940, que abonan las contribuciones patronales destinadas a los subsistemas de la seguridad social enumerados en los incisos a) a e) del artículo 19 de dicha Ley, aplicando los porcentajes establecidos en los párrafos primero y segundo de ese mismo artículo, podrán continuar siendo beneficiarios de esas reducciones hasta el 1° de enero de 2022, respecto de cada una de las relaciones laborales vigentes que cuenten con ese beneficio.

Esto significa que todos aquellos empleadores con hasta cinco trabajadores registrados que vienen haciendo uso de la reducción al 50% de las contribuciones patronales con destino a los subsistemas del SIPA, INSJP Ley 19032, Fondo Nacional de Empleo, Asignaciones Familiares y RENATRE podrán seguir haciéndolo hasta el 31/12/2021.

Luego de esa fecha, es decir a partir del 1/1/2022, deberán ingresar el 100% de las contribuciones patronales por dichos conceptos.

La ley también determina que los mencionados contribuyentes deberán continuar cumpliendo los requisitos y las obligaciones que les resulten aplicables.

A su vez, dispone que aquellos empleadores que hagan uso del mínimo no imponible para el cómputo de las contribuciones patronales, quedarán automáticamente excluidos del beneficio de reducción de contribuciones. En este sentido, se establece que el ejercicio de la opción por uno u otro mecanismo será dispuesto por la reglamentación.

Es muy importante esta última condición ya que se deberá analizar caso por caso cual de las dos situaciones conviene más para cada empleador.

Régimen de Promoción de la Contratación de Trabajo Registrado

Por otro lado, la reforma establece que los empleadores encuadrados en el artículo 24 de la ley 26940 podrán continuar abonando las contribuciones patronales bajo el régimen de lo previsto en ese artículo, respecto de cada una de las relaciones laborales vigentes que cuenten con ese beneficio y hasta que venza el plazo respectivo de veinticuatro (24) meses.

Recordamos que este beneficio es aplicable a aquellos empleadores que tengan hasta ochenta (80) trabajadores registrados y consiste en que por el término de veinticuatro (24) meses contados a partir del mes de inicio de una nueva relación laboral por tiempo indeterminado, gozarán por dicha relación de una reducción de las contribuciones patronales establecidas en el régimen general con destino a los subsistemas del SIPA, INSJP Ley 19032, Fondo Nacional de Empleo, Asignaciones Familiares y RENATRE.

Esto quiere decir que cuando venza el plazo de veinticuatro meses de cada relación laboral registrada y por la que se accedió al beneficio, el mismo no correrá más y el empleador deberá abonar por la totalidad de las contribuciones a los subsistemas mencionados en el párrafo anterior.

En este caso, también la ley dispone que los mencionados contribuyentes deberán continuar cumpliendo los requisitos y las obligaciones que les resulten aplicables y que aquellos empleadores que hagan uso del mínimo no imponible para el cómputo de las contribuciones patronales, quedarán automáticamente excluidos del beneficio cuando aún este vigente por no cumplirse el plazo de veinticuatro meses. En este sentido, se establece que el ejercicio de la opción por uno u otro mecanismo será dispuesto por la reglamentación.

Otros Regímenes

La reforma establece también que la reducción de contribuciones destinada a aquellos empleadores comprendidos en el régimen de sustitución de aportes y contribuciones emergentes de Convenios de Corresponsabilidad Gremial suscriptos en el marco de la ley 26377 caducará automáticamente al cumplirse el plazo de vigencia del beneficio otorgado a los empleadores.

Por último, se dispone que el monto máximo de la cuota correspondiente al Régimen de Riesgos del Trabajo establecida por el artículo 20 de la ley 26940 seguirá siendo de aplicación para los empleadores anteriormente encuadrados en el artículo 18 de esa ley. En este sentido, se faculta a la Superintendencia de Riesgos del Trabajo (SRT) a reglamentar los requisitos para la continuidad del beneficio.