Los proyectos tienen como objetivo llevar alivio fiscal, fomentar el empleo formal y las inversiones productivas para que las empresas puedan crecer, invertir y exportar.

LEY PYME 2.0

- Bajar del 35% al 22% el Impuesto a las Ganancias para las micro empresas. Vamos a proponer alícuotas escalonadas de Ganancias a medida que van creciendo de tamaño. La medida beneficiará al 98% de las empresas y será la primera vez en la historia del país que las PyMEs pagan menos Ganancias que las grandes.

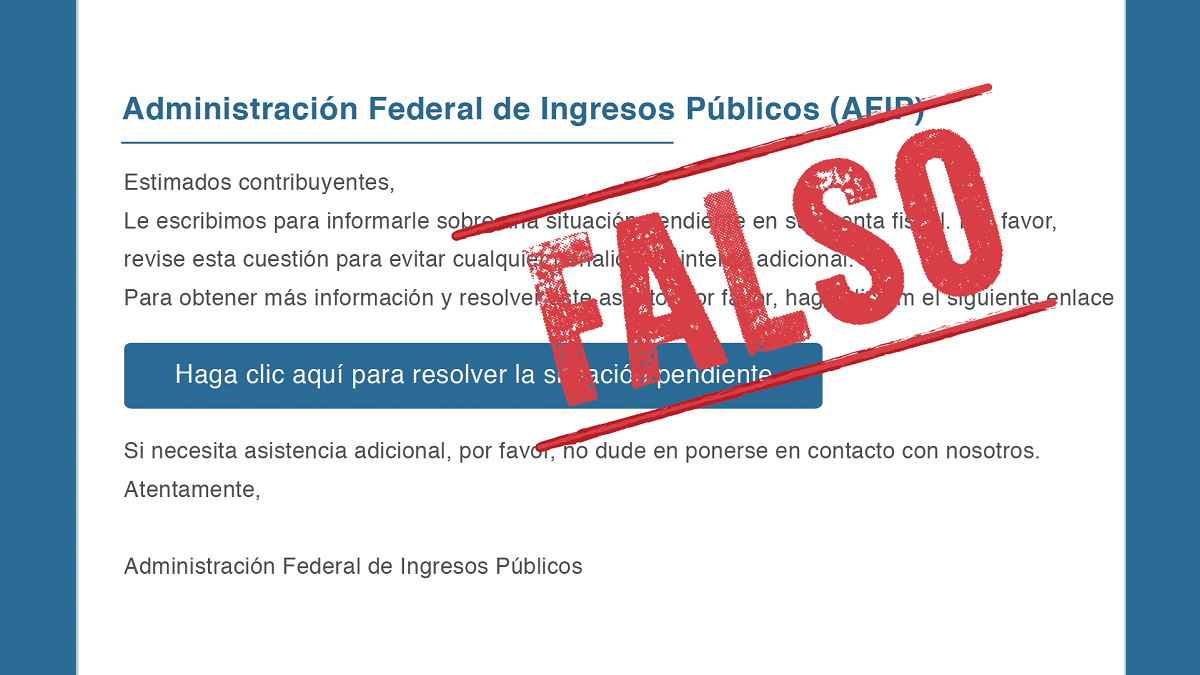

- Permitirles a las empresas pagarle a la AFIP con las deudas que la AFIP tiene con ellas. Para esto crearemos la Cuenta Única Tributaria. El Estado tardaba en pagarles (como saldos de IVA o reintegros a las exportaciones) pero exigía rapidez en el pago de impuestos. En la cuenta única se podrán compensar impuestos (como el IVA), saldos aduaneros (como los reintegros a las exportaciones) y las cargas sociales de los trabajadores. Esto hasta ahora no se podía hacer.

- Monotributo Plus: Para muchas empresas en crecimiento, el salto del monotributo al régimen general de AFIP se había convertido en una barrera infranqueable. Vamos a suavizar esta transición. Vamos a reducir a la mitad los impuestos de los monotributistas que pasan al régimen general. También vamos a hacerles la vida más fácil, con menos trámites y pagos unificados.

- Otorgar beneficios para que las PyMEs que decidan invertir, puedan hacerlo. Vamos a reducir el plazo para amortizar los bienes de uso. Además, las inversiones productivas que encuadren en la definición de Industria 4.0, tendrán un 10% del monto invertido como pago a cuenta en el Impuesto a las Ganancias.

LEY DE PROMOCIÓN DE INVERSIONES

- Establecer beneficios para todos las inversiones mayores a 10 millones de dólares.

- Estabilidad fiscal y jurídica: Mediante contratos de estabilidad se ofrecen salvaguardas referidas a la carga tributaria y el marco regulatorio, que mantienen las condiciones de inversión y las preserva de cambios en las reglas de juego. Además, en caso de controversias, las partes podrán optar por recurrir a un tribunal arbitral extranjero o local.

- Bono fiscal: aplicar un descuento al pago de impuestos nacionales (IVA o Ganancias), que se otorgará de manera decreciente durante el régimen de promoción: el primer año 25%, el segundo año 20%, y el tercer año 15%.

- Extensión ilimitada del plazo para el uso de los quebrantos fiscales.

- Acelerar por 5 el monto a amortizar (por ejemplo, una máquina que ahora se amortiza en 10 años, con la Ley se amortizará en 2 años).

LEY DE PROMOCIÓN DEL EMPLEO

- Promover la creación de empleo formal a través de la reducción de los impuestos al trabajo que pagan las empresas.

- Eliminar las contribuciones patronales a los nuevos empleos creados durante 2020 y reducir la carga a la mitad en 2021. Sólo se aplicará a las empresas que aumenten su plantilla de empleados: no se puede despedir a uno para contratar a otro con menos impuestos.

[…] entrada Beneficios impositivos para PyMES, salida «fácil» del Monotributo, estabilidad fi… se publicó primero en Blog del Contador por Marcos […]