Muchos en estos días nos estamos preguntando si conviene más elegir por el nuevo mínimo no imponible para el cálculo de las contribuciones patronales respecto a los subsistemas de la seguridad social o si en realidad conviene mantener los beneficios de los regímenes vigentes de la Ley 26940.

En el siguiente informe planteamos la situación y, debido a que las variables de comparación son muchas y por lo tanto se haría muy extenso el post, dejamos planteado un caso particular y ponemos a disposición un archivo excel donde usted mismo podrá calcular y comparar la situación según su caso particular.

IMPORTANTE: Recordamos que a la fecha no se cuenta con ningún tipo de reglamentación de la Ley 27430 de Reforma Tributaria con lo cual al día de hoy no sabemos como se va a implementar la elección de una de las dos opciones.

Nuevo Mínimo No ImponibleEl artículo 167 de la reforma modifica el artículo 4° del Decreto 814/01 estableciendo que de la base imponible sobre la que corresponda aplicar la alícuota prevista en el primer párrafo del artículo 2° se detraerá mensualmente, por cada uno de los trabajadores, un importe de doce mil pesos ($ 12.000), en concepto de remuneración bruta.

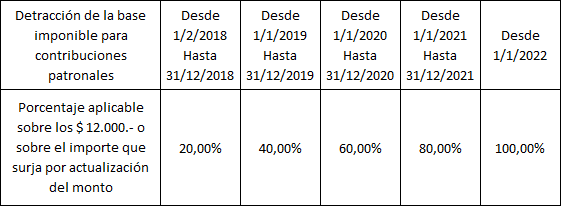

Este nuevo mínimo no imponible tendrá efectos para las contribuciones patronales que se devenguen a partir del 1/2/2018, inclusive. Sin perjuicio de ello, su magnitud surgirá de aplicar sobre el monto determinado, vigente en cada mes, los siguientes porcentajes:

Régimen Permanente de Contribuciones a la Seguridad Social para Microempleadores

Se establece que los empleadores encuadrados en el artículo 18 de la ley 26940, que abonan las contribuciones patronales destinadas a los subsistemas de la seguridad social enumerados en los incisos a) a e) del artículo 19 de dicha Ley, aplicando los porcentajes establecidos en los párrafos primero y segundo de ese mismo artículo, podrán continuar siendo beneficiarios de esas reducciones hasta el 1° de enero de 2022, respecto de cada una de las relaciones laborales vigentes que cuenten con ese beneficio.

Luego de esa fecha, es decir a partir del 1/1/2022, deberán ingresar el 100% de las contribuciones patronales por dichos conceptos.

A su vez, dispone que aquellos empleadores que hagan uso del mínimo no imponible para el cómputo de las contribuciones patronales, quedarán automáticamente excluidos del beneficio de reducción de contribuciones. En este sentido, se establece que el ejercicio de la opción por uno u otro mecanismo será dispuesto por la reglamentación.

Régimen de Promoción de la Contratación de Trabajo Registrado

Por otro lado, la reforma establece que los empleadores encuadrados en el artículo 24 de la ley 26940 podrán continuar abonando las contribuciones patronales bajo el régimen de lo previsto en ese artículo, respecto de cada una de las relaciones laborales vigentes que cuenten con ese beneficio y hasta que venza el plazo respectivo de veinticuatro (24) meses.

En este caso, también la ley dispone que aquellos empleadores que hagan uso del mínimo no imponible para el cómputo de las contribuciones patronales, quedarán automáticamente excluidos del beneficio cuando aún este vigente por no cumplirse el plazo de veinticuatro meses.

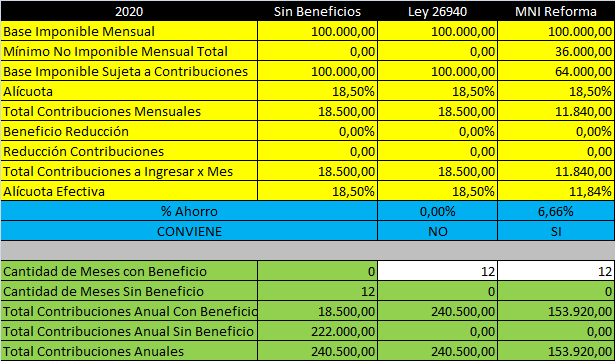

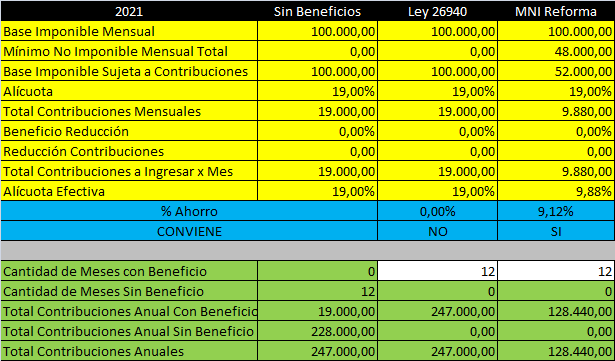

Cuadro Comparativo y Planilla Excel Para Descargar

Datos para el cálculo y la comparación

Notas:

a) No se tienen en cuenta incrementos en las remuneraciones ni en el MNI para simplificar el planteo.

b) Los 24 meses contados de los beneficios del Capítulo II de la Ley 26940 se suponen comenzarían a partir del año 2018, para el caso del código 307 y 313.

Comparativo por Cada Año

Planilla Excel Para Descargar

Notas:

a) Se podrán simular todas las alternativas de comparación ingresando remuneración por empleado promedio y cantidad total de nómina, como así también el encuadre en el artículo 2 del Decreto 814/01 para determinar la alícuota diferenciada a aplicar hasta el año 2022.

b) Respecto a los beneficios de la Ley 26940 se deberá elegir el régimen de beneficio y el código según el 93.

c) En caso de actualización del mínimo no imponible para 2019 en adelante se podrá ir modificando dicho importe y actualizar así el cálculo comparativo.

[wpdm_package id='10098']