La Ley 27.430 de Reforma Tributaria dentro de sus varios cambios al espectro impositivo introdujo la figura del mínimo no imponible para el cálculo de las contribuciones patronales que deben abonar los empleadores a sus trabajadores registrados.

La Ley 27.430 de Reforma Tributaria dentro de sus varios cambios al espectro impositivo introdujo la figura del mínimo no imponible para el cálculo de las contribuciones patronales que deben abonar los empleadores a sus trabajadores registrados.

Hace unos días publicamos un artículo donde explicamos paso a paso como aplicar la detracción para el mes de junio, mes en el que viene incluido el primer medio aguinaldo del año. Ver Contribuciones Patronales. ¿Cómo Aplicar la Detracción del Mínimo Imponible en el 931 de Junio Que Incluye el SAC?.

El artículo 167 de la mencionada ley sustituyó el artículo 4° del Decreto 814/01 estableció que de la base imponible sobre la que corresponda aplicar la alícuota prevista en el primer párrafo del artículo 2° (del mismo Decreto) se detraerá mensualmente, por cada uno de los trabajadores, un importe de doce mil pesos ($ 12.000), en concepto de remuneración bruta.

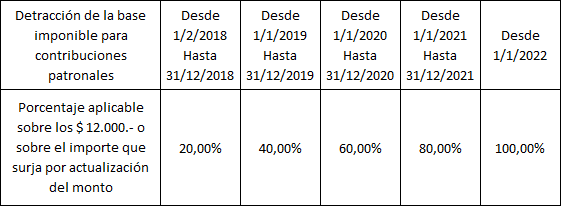

Por su parte, el artículo 173 de la ley de reforma estableció que la detracción prevista en el artículo 4° del decreto 814 del 20 de junio de 2001, conforme a la sustitución hecha por esta norma, tendrá efectos para las contribuciones patronales que se devenguen a partir del primer día del segundo mes inmediato siguiente al de entrada en vigencia de esta ley, inclusive. Sin perjuicio de ello, su magnitud surgirá de aplicar sobre el importe dispuesto en el mencionado artículo 4°, vigente en cada mes, los siguientes porcentajes:

Como ya es de público conocimiento, para este año 2018 entonces, de la base imponible total para el cálculo de las contribuciones se puede detraer hasta una suma de $ 2.400.- mensuales siempre que el trabajador se encuentre trabajando en jornada completa. En casos de media jornada y 2/3 de jornada dicho importe se prorratea.

Para el caso de los meses en los que se abona el aguinaldo, la ley de reforma tributaria dispuso que de la base imponible considerada para el cálculo de las contribuciones correspondientes a cada cuota semestral del sueldo anual complementario, se detraerá un importe equivalente al cincuenta por ciento (50%) del importe mencionado en el párrafo anterior. Es decir, para el mes de junio de 2018 serán $ 1.200.- para jornada completa y proporcional a ese monto para las jornadas reducidas.

Esto quiere decir que habrá que tener en cuenta el tiempo en el que el trabajador prestó servicios y en base a eso calcular la proporción del mínimo no imponible para calcular las contribuciones patronales con destino a los subsistemas de la seguridad social.

Por ejemplo, para el caso de un trabajador que ingresó en su empleo el 15 de marzo del corriente año y que trabaja a jornada completa y cuya mejor remuneración bruta del semestre fue de $ 25.000.- se deberán tener en cuenta los siguientes conceptos:

MNI a detraer mensual normal: $ 2.400.-

MNI a detraer por SAC proporcional: $ 700.- (*)

MNI Total a detraer en el mes de junio: $ 3.100.-

(*) El importe surge de aplicar la siguiente operación: 2.400 x 0,50 / 180 días x 105 días

En otro ejemplo, un trabajador que ingresó el 1 de junio con una remuneración de $ 18.000.- y trabajando a media jornada, resultará:

MNI a detraer mensual normal: $ 1.200.- (por ser media jornada se aplica proporcional)

MNI a detraer por SAC proporcional: $ 100.- (*)

MNI Total a detraer en el mes de junio: $ 1.300.-

(*) El importe surge de aplicar la siguiente operación: 1.200 x 0,50 / 180 días x 30 días