Compartí esta nota

Con la nueva normativa, aquellos que perciban una remuneración bruta mensual mayor a $1.800.000.- (equivalente a $1.494.000.- netos) estarán sujetos al impuesto, sin considerar deducciones por cónyuge, hijos u otros gastos.

El Gobierno difundió esta semana un nuevo borrador del Proyecto de Ley de Medidas Fiscales Paliativas y Relevantes que será enviado al Congreso en los próximos días en el marco del acuerdo con los sectores de la oposición Dentro del mencionado proyecto se vuelve a poner sobre la mesa la modificación del impuesto a las ganancias de cuarta categoría. En este sentido, se elimina el impuesto cedular establecido mediante la Ley N°27.725 que determinaba un mínimo no imponible de 15 salarios mínimos, vitales y móviles recomponiendo el tradicional esquema de alícuotas y escalas progresivas a partir de la determinación de la ganancia neta de cada contribuyente. Respecto al último texto dado a conocer el mes pasado, se mantiene la eliminación de gran cantidad de exenciones y conceptos que no estaban alcanzados por el impuesto y que a partir de la reforma pasarán a estar bajo la órbita del impuesto.A partir de que sueldos se pagaría Ganancias

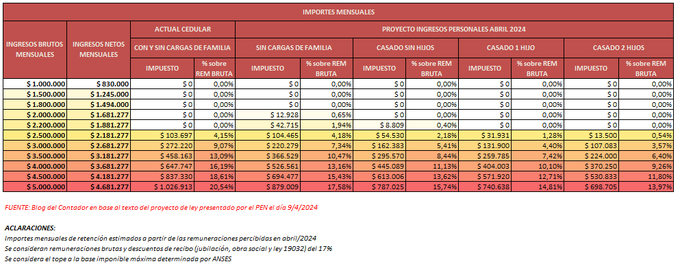

El proyecto del Gobierno, en su estado actual, propone cambios significativos en el impuesto a las ganancias para los asalariados. Uno de los aspectos más destacados es el umbral a partir del cual se comenzará a tributar. Con la nueva normativa, aquellos que perciban una remuneración bruta mensual mayor a $1.800.000 (equivalente a $1.494.000 netos) estarán sujetos al impuesto, sin considerar deducciones por cónyuge, hijos u otros gastos. Sin embargo, la aplicación de deducciones puede modificar este panorama. Por ejemplo, un empleado con cónyuge y dos hijos menores a cargo comenzará a tributar a partir de un salario bruto de $2.300.000 (neto de $1.981.278). Esta flexibilidad busca considerar las responsabilidades familiares y otros gastos que impactan en el ingreso disponible. La tabla de alícuotas propuesta también es objeto de análisis. Con nueve niveles de imposición, se ha señalado su mayor progresividad en comparación con la legislación vigente. Esto se refleja en la aplicación de la tasa máxima del 35%, que se estima comenzará a regir a partir de un ingreso neto imponible de $36,45 millones anuales. Esta progresividad pretende equilibrar la carga tributaria, especialmente para aquellos con ingresos más bajos, quienes estarán sujetos a tasas más moderadas. Sin embargo, algunos expertos, como la colega Florencia Fernández Sabella señalan la necesidad de una mayor progresividad para evitar saltos abruptos entre niveles salariales cercanos. Por ejemplo, un aumento del 30% en el salario podría resultar en un cambio significativo en la alícuota aplicable. Esta preocupación cobra relevancia en el contexto económico actual, donde los aumentos salariales suelen destinarse a compensar la inflación, sin representar una mejora real en los ingresos disponibles. Otro ejemplo mostrado en el cuadro anterior y difundido por Silvia Stang para LA NACIÓN indica que con un salario bruto de $4.000.000 se pagaría un impuesto mensual de $526.561 (trabajador sin cargas de familia) o de $370.250 (con cónyuge y dos hijos menores a cargo). Se trata, respectivamente, del 13,2% y del 9,2% de la remuneración. Si con ese sueldo se deduce cónyuge y un hijo, entonces el impuesto resultaría, según la propuesta, de $404.003 (10,1% de la remuneración). Según la ley actual, en esos casos corresponde un impuesto de $647.747. Además, se destaca el impacto de las deducciones en el monto final a pagar. Gastos como cuotas de medicina privada, honorarios médicos, seguros de vida, alquileres o educación de los hijos podrían reducir el impuesto a pagar. Este enfoque busca reconocer los diferentes gastos que afectan los ingresos de los contribuyentes y mitigar su carga tributaria en consecuencia. Con el impuesto cedular que rige actualmente (y que tiene una base salarial para tributar de $2.340.000), un empleado con un salario de $3.000.000.- paga $272.220 mensuales, independientemente de si tiene o no cargas de familia (en el esquema vigente la situación frente al impuesto no varía según la persona tenga o no familiares a su cargo). Es decir, con el esquema propuesto se pagaría menos, al menos en esa comparación, para la que se toma en cuenta la situación de este mes.

Esta conclusión es válida, al hacerse la comparación con el sistema actual, para todos los casos de quienes están tributando actualmente. Esto ocurriría porque con el proyecto más personas quedarían alcanzadas por la carga, pero con niveles de imposición más moderados. En todos los casos, los ejemplos tienen en cuenta el impuesto calculado sobre el ingreso mensual más un 8,33% de ese monto, que responde al proporcional del aguinaldo.

De todas maneras, hay que tener en cuenta que la ley vigente prevé una actualización a mitad de año, y con efecto retroactivo a enero, de las variables que definen quiénes y cuánto pagan. El piso para tributar (el llamado mínimo no imponible) equivale al salario mínimo, vital y móvil (SMVM) multiplicado por 15. Y en julio próximo, según lo establecido, debería considerarse el valor del SMVM que esté vigente ese mes y recalcularse el impuesto del primer semestre del año según los nuevos parámetros (con lo cual, los importes del impuesto terminarían siendo inferiores salvo, claro está, que el salario mínimo quede congelado).

Con el impuesto cedular que rige actualmente (y que tiene una base salarial para tributar de $2.340.000), un empleado con un salario de $3.000.000.- paga $272.220 mensuales, independientemente de si tiene o no cargas de familia (en el esquema vigente la situación frente al impuesto no varía según la persona tenga o no familiares a su cargo). Es decir, con el esquema propuesto se pagaría menos, al menos en esa comparación, para la que se toma en cuenta la situación de este mes.

Esta conclusión es válida, al hacerse la comparación con el sistema actual, para todos los casos de quienes están tributando actualmente. Esto ocurriría porque con el proyecto más personas quedarían alcanzadas por la carga, pero con niveles de imposición más moderados. En todos los casos, los ejemplos tienen en cuenta el impuesto calculado sobre el ingreso mensual más un 8,33% de ese monto, que responde al proporcional del aguinaldo.

De todas maneras, hay que tener en cuenta que la ley vigente prevé una actualización a mitad de año, y con efecto retroactivo a enero, de las variables que definen quiénes y cuánto pagan. El piso para tributar (el llamado mínimo no imponible) equivale al salario mínimo, vital y móvil (SMVM) multiplicado por 15. Y en julio próximo, según lo establecido, debería considerarse el valor del SMVM que esté vigente ese mes y recalcularse el impuesto del primer semestre del año según los nuevos parámetros (con lo cual, los importes del impuesto terminarían siendo inferiores salvo, claro está, que el salario mínimo quede congelado).Eliminación de exenciones

El art. 70 del proyecto de ley deja sin efecto las exenciones que aplican sobre la diferencia entre el valor de las horas extras y el de las horas ordinarias, por los servicios prestados en días feriados, inhábiles y durante los fines de semana. Además, se elimina la exención de los bonos por productividad, fallo de caja, o conceptos de similar naturaleza. A partir de este año, esta exención aplica a aquellas remuneraciones brutas de hasta $ 1.949.033,53.- mensuales. También se deroga la exención de los suplementos particulares, indicados en el artículo 57 de la ley 19.101, correspondientes al personal en actividad militar. En el mismo sentido, se deja sin efecto la exención del sueldo anual complementario. Recordamos que esta exención es aplicable, en el período fiscal 2024, con efecto exclusivo para los sujetos cuya remuneración y/o haber bruto no supere la suma equivalente a $ 974.515,89.- mensuales. Es decir, a partir de la reforma impulsada por el Gobierno, quedaría alcanzado por el impuesto, el aguinaldo de todos los trabajadores sin importar su salario bruto. En este sentido, cabe destacar que según el proyecto de ley ya no se computará la 1/12 parte en cada mes a cuenta del SAC. Es decir, se volverá al esquema tradicional de tributar sobre lo PERCIBIDO sin proporcionar el SAC. Asimismo, el proyecto prevé la derogación de la exención del gravamen de las remuneraciones percibidas en concepto de guardias obligatorias, ya sean activas o pasivas, y horas extras, realizadas por los profesionales, técnicos, auxiliares y personal operativo de los sistemas de salud, cuando la prestación del servicio se realice en centros de salud públicos o privados en todo el territorio nacional. Por otra parte, en lo que respecta a los gastos de movilidad, viáticos y otras compensaciones análogas abonados por el empleador, el proyecto elimina la posibilidad de deducir los mismos de la base imponible que determina la ganancia neta. De este modo, pasarán a estar alcanzados todos estos conceptos sin posibilidad de deducirlos. Actualmente, la ley prevé que los trabajadores que perciban los gastos de movilidad, viáticos y otras compensaciones análogas puedan deducir dicho importes con topes que varían según se trate de trabajadores afectados al transporte terrestre de larga distancia o no. Además, se elimina la deducción del adicional por material didáctico cuando dicho monto que se abona al personal docente. En el mismo sentido, el proyecto propone la eliminación de la aplicación de una alícuota marginal cuando la determinación del ingreso neto corresponda a horas extras. Recordamos que actualmente para determinar la alícuota que corresponde aplicar de acuerdo a la escala del art. 94 de la ley, no se deben considerar las sumas resultantes de tal concepto, a los fines de modificar la escala, por lo que se tributa aplicando la alícuota marginal correspondiente, previo a incorporar las horas extras.Deducciones

Los montos de las deducciones personales se actualizan respecto de los vigentes actualmente de acuerdo a los importes que se detallan a continuación.| Concepto | Actual 2024 | Proyecto de Ley Abril 2024 | Variación |

|---|---|---|---|

| Ganancia no imponible (art. 30 inc. a) | $ 1.089.368,57 | $ 3.091.035,00 | 183,75% |

| Cargas de familia (art. 30 inc. b) | |||

| Cónyuge o conviviente | $ 1.015.579,74 | $ 2.911.135,00 | 186,65% |

| Por cada hijo | $ 512.160,65 | $ 1.468.096,00 | 186,65% |

| Por cada hijo incapacitado para el trabajo | $ 1.024.321,30 | $ 2.936.192,00 | 186,65% |

| Deducción especial (ganancias art. 53 y art. 82 d a g, art. 30 inc. c ap. 1) | $ 3.812.790,00 | $ 10.818.622,50 | 183,75% |

| Deducción especial (nuevos profesionales o emprendedores - ganancias art. 53 y art. 82 d a g, art. 30 inc. c ap. 1) | $ 4.357.474,28 | $ 12.364.140,00 | 183,75% |

| Deducción especial (ganancias del art. 82 a, b y c, art. 30 inc. c ap. 2) | $ 5.228.969,14 | $ 14.836.968,00 | 183,75% |

| Deducción específica jubilados, pensionados, retirados | 8 haberes mínimos | 8 haberes mínimos |

Escala de alícuotas

El proyecto prevé la siguiente escala progresiva de alícuotas y tramos anuales:| Ganancia neta imponible acumulada | Pagarán | |||

|---|---|---|---|---|

| Más de $ | A $ | $ | Más el % | Sobre el excedente de |

| 0 | 1.200.000,00 | - | 5% | 0 |

| 1.200.000,00 | 2.400.000,00 | 60.000,00 | 9% | 1.200.000,00 |

| 2.400.000,00 | 3.600.000,00 | 168.000,00 | 12% | 2.400.000,00 |

| 3.600.000,00 | 5.400.000,00 | 312.000,00 | 15% | 3.600.000,00 |

| 5.400.000,00 | 10.800.000,00 | 582.000,00 | 19% | 5.400.000,00 |

| 10.800.000,00 | 16.200.000,00 | 1.608.000,00 | 23% | 10.800.000,00 |

| 16.200.000,00 | 24.300.000,00 | 2.850.000,00 | 27% | 16.200.000,00 |

| 24.300.000,00 | 36.450.000,00 | 5.037.000,00 | 31% | 24.300.000,00 |

| 36.450.000,00 | en adelante | 8.803.500,00 | 35% | 36.450.000,00 |

Período fiscal 2023

El proyecto ratifica para el período fiscal 2023 las disposiciones contenidas en los Decretos 415 y 473 del año 2023 mediante las cuales se incrementaron los tramos de escala y se aumentó el mínimo no imponible al equivalente a 15 salarios mínimos a partir de octubre. De este modo, se evita tener que pagar en forma retroactiva la diferencia por lo no retenido por aplicación de las disposiciones de la ley. En este sentido, la escala de alícuotas del año 2023 queda establecida conforme lo establecido a continuación:| Ganancia neta imponible acumulada | Pagarán | |||

|---|---|---|---|---|

| Más de $ | A $ | $ | Más el % | Sobre el excedente de |

| 0 | 234.676,72 | - | 5% | 0 |

| 234.676,72 | 469.353,46 | 11.733,84 | 9% | 234.676,72 |

| 469.353,46 | 704.030,18 | 32.854,74 | 12% | 469.353,46 |

| 704.030,18 | 938.706,93 | 61.015,95 | 15% | 704.030,18 |

| 938.706,93 | 1.408.060,37 | 96.217,46 | 19% | 938.706,93 |

| 1.408.060,37 | 1.877.413,82 | 185.394,61 | 23% | 1.408.060,37 |

| 1.877.413,82 | 2.816.120,72 | 293.345,91 | 27% | 1.877.413,82 |

| 2.816.120,72 | 3.754.827,70 | 546.796,77 | 31% | 2.816.120,72 |

| 3.754.827,70 | en adelante | 837.795,93 | 35% | 3.754.827,70 |

Trabajadores petroleros

Otra de las modificaciones importantes que se prevén en el proyecto de ley difundido por el Gobierno es la relativa a los beneficios otorgados por la Ley N° 26.176 al personal petrolero. En este sentido, se prevé que para los períodos fiscales que se inicien a partir del 1 de enero de 2024 los beneficios consagrados en el artículo 1 de la Ley N° 26.176 únicamente aplican al personal petrolero, comúnmente denominados “personal de pozo”, es decir aquel trabajador que se desempeñe habitual y directamente en las siguientes actividades: a) en la exploración petrolífera o gasífera llevada a cabo en campaña y b) en tareas desempeñadas en boca de pozo y afectadas a la perforación, terminación, mantenimiento y reparación de pozos petrolíferos o gasíferos. Por ende, se aclara que dichos beneficios no resultarán aplicables a partir de los períodos fiscales señalados en el párrafo anterior para el personal directivo, ejecutivo y gerencial que desarrolla tareas en empresas petroleras amparadas o no por otros Convenios colectivos, ni a ningún otro personal -cualquiera fuese su puesto o categoría- que no encuadre en los términos descriptos en el primer párrafo del presente artículo. Esos beneficios que no fueron usufructuados en períodos fiscales anteriores a la entrada en vigencia de esta norma no serán reintegrados por el Estado Nacional.Aplicación retroactiva de los cambios

Para el caso de las rentas derivadas del trabajo personal en relación de dependencia y de jubilaciones y pensiones, el nuevo proyecto de ley establece que cuando la aplicación de esta norma modificatoria produzca un incremento de la obligación fiscal sobre las rentas percibidas entre el 1 de enero de 2024 y el último día del mes de entrada en vigencia de la ley, ambas fechas inclusive, podrá computarse una deducción especial equivalente al incremento de la ganancia neta sujeta a impuesto que se genere en dicho lapso como consecuencia de la reforma. Esto quiere decir que aquellos que tengan diferencias retroactivas de impuesto a pagar podrán computar una deducción especial para evitar que se termine pagando el impuesto en forma retroactiva a enero de este año. Recordamos que los pisos actuales del impuesto, equivalentes a $2.340.000.- mensuales están por encima de las nuevas deducciones que prevé la reforma del impuesto y que sería aplicable a partir del 1° de enero de 2024. Por ello, se busca amortiguar el impacto de los meses anteriores evitando el pago retroactivo del tributo.Se propone que la reglamentación establezca el método para determinar los contribuyentes alcanzados y la forma de cálculo de la deducción especial prevista en el párrafo anterior.En ningún caso el cómputo de la deducción especial dará lugar a la devolución de sumas retenidas y/o ingresadas en concepto de impuesto a las ganancias por los contribuyentes alcanzados.Deja tu comentario:

De estos temas se habla en esta nota

Jornada Laboral