Es sabido que los ingresos por la locación de inmuebles están gravados por el impuesto a los ingresos brutos. En el presente informe desarrollaremos que alícuotas corresponden en cada caso y en que circunstancias tramitan las exenciones.

Ciudad Autónoma de Buenos Aires

Ciudad Autónoma de Buenos Aires

El Código Fiscal de la CABA establece en su artículo 173 (T.O. 2018) que "por el ejercicio habitual y a título oneroso en la Ciudad Autónoma de Buenos Aires de ... locaciones de bienes ... se paga un impuesto..." Agrega que "la imposición también puede establecerse en casos especiales mediante una cuota fija en función de parámetros relevantes".

Queda claro entonces que todo aquel sujeto que alquile una propiedad dentro del ámbito de la CABA queda obligado a inscribirse y a tributar ingresos brutos ya sea mediante el régimen general o mediante el régimen simplificado si es que cumple con los parámetros del mismo de acuerdo a lo establecido en el artículo 256 del Código Fiscal (T.O. 2018) y en los artículos 70 a 72 de la Ley N° 5914 (Ley Tarifaria para el Ejercicio 2018).

Al respecto indicamos que aquellas locaciones cuyo importe mensual no supere la suma de $ 58.333.- podrán ingresar al régimen simplificado teniendo en cuenta el tope anual de $ 700.000.- indicado en el artículo 70 de la Ley Tarifaria 2018.

Con respecto a las exenciones, el inciso 9 del artículo 180 del Código Fiscal (T.O. 2018), determina que están exentos del gravamen "los ingresos correspondientes al propietario por el alquiler de hasta dos unidades de vivienda y siempre que no se supere el importe que fija la Ley Tributaria". Este importe asciende a la suma de $ 3.250.- para el período fiscal 2018 (Art. 62 Ley N° 5914).

Por lo tanto existen tres condiciones para que aplique la exención:

1) Que el inmueble alquilado sea destinado a vivienda.

2) Que no posea mas de dos unidades en alquiler.

3) Que el importe de la locación no supere los $ 3.250.-

Los alquileres de inmuebles con destino comercial o con fines turísticos quedan todos gravados.

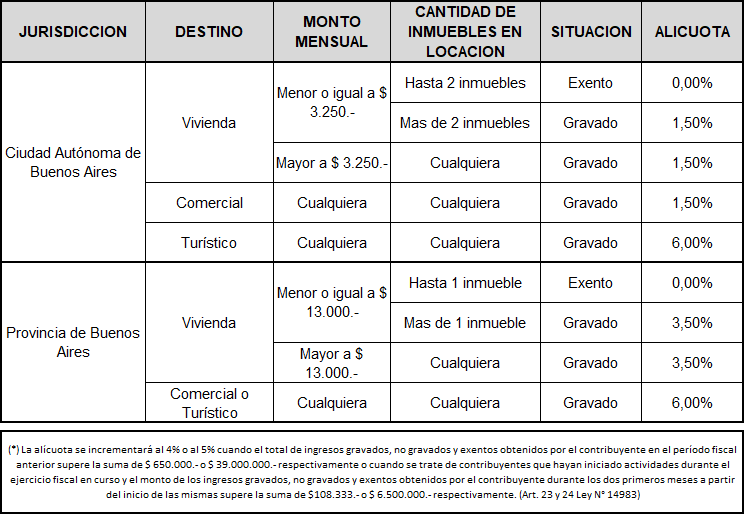

Las alícuotas correspondientes al período fiscal 2018 son las que se detallan a continuación:

a) Locación de inmuebles con destino a vivienda: 1.50% (Art. 60 Inc. 23 Ley N° 5914)

b) Locación de inmuebles con destino comercial: 1.50% (Art. 60 Inc. 23 Ley N° 5914)

c) Locación de inmuebles con fines turísticos: 6% (Art. 60 Inc. 24 Ley N° 5914)

Por último se debe tener presente en el caso de la locación de inmuebles con fines turísticos que de acuerdo al artículo 196 del Código Fiscal (T.O. 2018) "cuando los contribuyentes no cumplimentaran con lo establecido en el artículo 251 del código, se presumirá que el inmueble estuvo locado durante todo el período no prescripto al valor semanal al que se ofrece..." El artículo 251 habla sobre el Registro de Inmuebles con Fines Turísticos y dispone que "los contribuyentes que ejerzan la locación de inmuebles con fines turísticos deberán inscribirse en el registro..."

Provincia de Buenos Aires

La Provincia de Buenos Aires posee disposiciones similares a la CABA respecto a la locación de inmuebles.

El Código Fiscal en su artículo 184 (T.O. 2017) dispone que "se considerarán actividades alcanzadas por el impuesto sobre los ingresos brutos las siguientes operaciones, realizadas dentro del ámbito de la Provincia en forma habitual o esporádica ... c) el fracccionamiento y la venta de inmuebles, la compraventa y la locación de inmuebles ..."

Como vemos, queda claramente establecido que todo aquel sujeto que alquile una propiedad deberá inscribirse y tributar ingresos brutos sobre dicho alquiler salvo en los casos que se mencionan en los párrafos siguientes.

El mismo artículo establece que esta disposición no alcanza a "los ingresos correspondientes al propietario por la locación de hasta un inmueble destinado a vivienda, siempre que los mismos no superen el monto que establezca la Ley Impositiva. Esta excepción no será aplicable cuando el propietario sea una sociedad o empresa inscripta en el Registro Público de Comercio o se trate de un fideicomiso..."

Al respecto, el artículo 36 de la Ley N° 14983 Impositiva para el año 2018 establece en la suma de $ 13.000.- mensuales o $ 156.000.- anuales el importe máximo para determinar la exención.

Aquí existen cuatro condiciones para que proceda la exención:

1) Que el inmueble sea destinado a vivienda.

2) Que no posea mas de un inmueble en alquiler.

3) Que el importe de la locación no supere los $ 13.000.- mensuales o $ 156.000.- anuales.

4) Que el locador no sea una sociedad regularmente constituida o un fideicomiso.

Igual que en el caso de la CABA, los alquileres con destino comercial o con fines turísticos están todos gravados sin importar las condiciones mencionadas en el párrafo anterior.

Las alícuotas correspondientes al período fiscal 2018 para la Provincia de Buenos Aires son las siguientes:

a) Locación de inmueble destinado a vivienda: 3,5% (Art. 19 Inc. b) Ley N° 14983) (*)

b) Locación de inmueble con destino comercial o turístico: 6% (Art. 20 Inc. n) Ley N° 14983)

(*) En este caso la alícuota se incrementará al 4% o al 5% cuando el total de ingresos gravados, no gravados y exentos obtenidos por el contribuyente en el período fiscal anterior supere la suma de $ 650.000.- o $ 39.000.000.- respectivamente o cuando se trate de contribuyentes que hayan iniciado actividades durante el ejercicio fiscal en curso y el monto de los ingresos gravados, no gravados y exentos obtenidos por el contribuyente durante los dos primeros meses a partir del inicio de las mismas supere la suma de $108.333.- o $ 6.500.000.- respectivamente. (Art. 23 y 24 Ley N° 14983)

Convenio Multilateral

En el caso que el sujeto locador posea domicilio fiscal en una jurisdicción y el inmueble locado este situado en otra, corresponde que el impuesto sobre los ingresos brutos sea liquidado a través de las reglas del convenio multilateral aplicando el régimen general establecido en el artículo 2 y de acuerdo a las alícuotas correspondientes en cada jurisdicción.

Cuadro Resumen