Como bien ya todos sabemos, a partir del devengado Febrero 2018 se introducen importantes cambios en el régimen de contribuciones patronales que se liquida y se paga mediante el formulario 931 de AFIP ya sea a través de Declaración en Línea o mediante el aplicativo SICOSS.

La ley de reforma tributaria modifica, según su Título VI lo dispuesto por el Decreto 814/01 respecto a las alícuotas vigentes para el pago de contribuciones patronales por cada empleado.

La ley de reforma tributaria modifica, según su Título VI lo dispuesto por el Decreto 814/01 respecto a las alícuotas vigentes para el pago de contribuciones patronales por cada empleado.

Como primer medida, se modifica el artículo 2° del Decreto 814/01 estableciendo con alcance general para los empleadores pertenecientes al sector privado, una alícuota única del diecinueve coma cincuenta por ciento (19,50%) correspondiente a las contribuciones patronales sobre la nómina salarial con destino a los subsistemas del Sistema Único de Seguridad Social regidos por las leyes 19.032 (Instituto Nacional de Servicios Sociales para Jubilados y Pensionados —INSSJP—), 24.013 (Fondo Nacional de Empleo), 24.241 (Sistema Integrado Previsional Argentino – SIPA) y 24.714 (Régimen de Asignaciones Familiares).

Esta modificación tendrá efectos para las contribuciones patronales que se devenguen a partir del 1° de enero de 2022, inclusive.

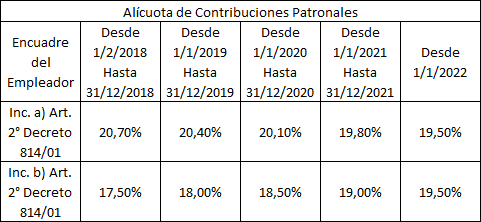

Para las contribuciones patronales que se devenguen desde el 1 de febrero de 2018 y hasta el 31 de diciembre de 2021, ambas fechas inclusive, las alícuotas previstas en el artículo 2° del decreto 814 del 20 de junio de 2001 serán las que surgen del siguiente cronograma de implementación:

El otro cambio importante es el determinado por el artículo 167 de la reforma el cual modifica el artículo 4° del Decreto 814/01 estableciendo que de la base imponible sobre la que corresponda aplicar la alícuota prevista en el primer párrafo del artículo 2° se detraerá mensualmente, por cada uno de los trabajadores, un importe de doce mil pesos ($ 12.000), en concepto de remuneración bruta. Este importe se hará efectivo desde el 1 de enero de 2022, siendo aplicable a partir del 1 de febrero de 2018 el 20% correspondiente a dicho importe, es decir $ 2.400 por empleado registrado.

Recordamos, asimismo, que de optar por la opción de computar este mínimo no imponible aquel empleador que contara con los beneficios de reducción de las contribuciones de la Ley 26940 quedará automáticamente excluido de dichos beneficios.

Ahora bien, la pregunta del millón es ¿cómo cargar el 931 de febrero en base a los nuevos cambios?

La respuesta es que a la fecha aún no hay ninguna reglamentación por parte del Poder Ejecutivo ni tampoco por parte de AFIP para poder determinar y aplicar operativamente dichos cambios.

Entendemos que se deberían poder modificar las remuneraciones 2 y 3 del 931 ya que son las que corresponden a las contribuciones patronales, optando en este caso por la detracción de los $ 2.400.- por empleado. Asimismo, se deberían actualizar las alícuotas según lo comentado en los primeros párrafos de este artículo.

En caso que el empleador siga optando por la opción de reducción de contribuciones de la Ley 26940 no debería surgir ninguna modificación al respecto.

En conclusión, y lo que yo particularmente recomiendo, es que se debería presentar el 931 tal como se viene presentando hasta ahora, y al momento en que la AFIP determine y oficialice los nuevos cambios de la reforma rectificar considerando las nuevas alícuotas y bases imponibles.