Las empresas comprendidas en la Ley N° 25.300, categorizadas como Micro, Pequeñas y Medianas tramo 1, en los términos de la Resolución Nº 24/2001 de la ex Secretaría de la Pequeña y Mediana Empresa del entonces Ministerio de Economía y sus modificaciones -excepto aquellas que desarrollen actividades de la construcción y minería-, podrán acceder a los beneficios de cancelar trimestralmente el impuesto al valor agregado de acuerdo a lo establecido en la Resolución General 3878 de AFIP.

Paso a Paso

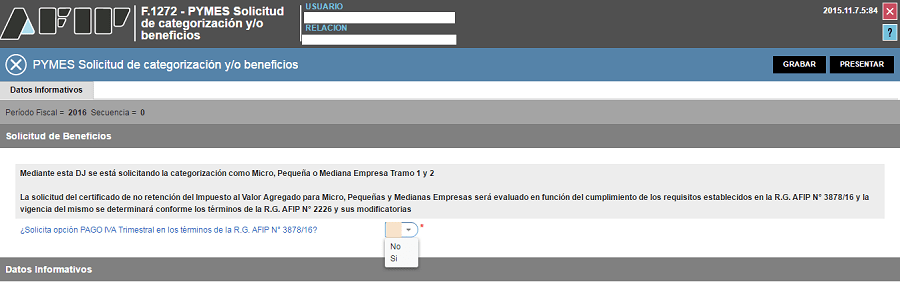

1- Ingresar con CUIT y clave fiscal a la página de AFIP al servicio denominado “PYME Solicitud de Categorización y/o Beneficios”.

2- Dentro del servicio, mediante la declaración jurada se manifestará la solicitud de categorización como Micro, Pequeña o Mediana Empresa Tramo 1 y 2.

3- A partir de la información suministrada sobre el total de ventas anuales de los tres últimos ejercicios comerciales o períodos fiscales, de acuerdo a lo establecido por la Resolución 24/2001 y sus modifcaciones, la Secretaria de Emprendedores y de la Pequeña y Mediana Empresa, determina un promedio para categorizar a quienes hayan solicitado este beneficio si se encuadran dentro de la categoría de PYMES.

4- El sistema consultará si desea solicitar la opción para cancelar el IVA por trimestre, para ello deberá seleccionar la opción “SI”. En caso de quiera únicamente categorizarse como PYME deberá seleccionar la opción “NO”.

5- Dichos contribuyentes serán informados a través del “Domicilio Fiscal Electrónico”/ E_Ventanilla, de la aprobación o rechazo de su categorización como PYME, mediante los siguientes códigos y su correspondiente descripción:

| 099 | Solicitud Rechazada |

| 272 | Micro Empresa. Ley 25300 |

| 274 | Pequeña Empresa. Ley 25300 |

| 351 | Mediano Empresa - Tramo 1. Ley 25300 |

| 352 | Mediano Empresa - Tramo 2. Ley 25300 |

| 353 | IVA TRIMESTRAL MICRO,PEQUEÑA Y MEDIANA EMPRESA R.G. 3878 |

Asimismo, podrán visualizar en el servicio “Sistema Registral”, en el menú “Consultas” las categorizaciones de “Empresa Pymes” y de opción de pago trimestral de IVA.

Requisitos

Para cancelar trimestralmente el impuesto al valor agregado y obtener el “Certificado de Exclusión” los responsables deberán cumplir -entre otros- con los siguientes requisitos:

- Poseer la Clave Única de Identificación Tributaria (C.U.I.T.) en estado administrativo activo, en los términos de la Resolución General N° 3832.

- Declarar y mantener actualizado ante este Organismo el domicilio fiscal, así como los domicilios de los locales y establecimientos.

- Tener actualizado en el “Sistema Registral” el código relacionado con la actividad que desarrollan, de acuerdo con el Clasificador de Actividades Económicas (CLAE) - F. 883, establecido por la Resolución General Nº 3537 y encontrarse comprendidas dentro de las actividades detalladas en el artículo 1°.

- Constituir ante esta Administración Federal el “Domicilio Fiscal Electrónico”. Para ello los contribuyentes deberán manifestar su voluntad expresa mediante la aceptación y transmisión vía "Internet" de la fórmula de adhesión aprobada en el Anexo IV de la Resolución General N° 2109, sus modificatorias y su complementaria. A tal fin, dichos sujetos deberán ingresar al servicio "e-ventanilla" y poseer la clave fiscal que otorga este Organismo, en los términos de la Resolución General N° 3713.

- Contar con alta en los tributos pertinentes y no registrar falta de presentación de declaraciones juradas determinativas y/o informativas correspondientes.

- No encontrarse en concurso preventivo o quiebra.

Los beneficios decaerán conforme ocurra alguna de las siguientes circunstancias:

- A partir del primer día del mes siguiente a aquel en el que se produzca alguno de los hechos que se indican a continuación:

- Desaparición de las causales que motivaron el encuadramiento en la categorización mencionada, o

- Falta de presentación de 3 declaraciones juradas mensuales del Impuesto al Valor Agregado correspondientes a un mismo año calendario.

- A partir del primer día del mes en que se produzca el incumplimiento del pago trimestral, de acuerdo con el cronograma de vencimiento.

No obstante, desde el primer día del mes siguiente a aquel en que opere el vencimiento general para la presentación de la declaración jurada del impuesto a las ganancias, correspondiente al mes de cierre del ejercicio comercial del contribuyente o responsable, se dispondrá la baja automática de los beneficios otorgados, en cuyo caso deberán gestionar la respectiva solicitud a los fines de acceder nuevamente a ellos.

Obligaciones

Aquellos responsables que se encuentren habilitados para obtener los beneficios, estarán obligados a utilizar el “Sistema de Cuentas Tributarias”. Asimismo, a los fines de cumplir con sus obligaciones de presentación y pago deberán:

- Presentar de forma mensual las respectivas declaraciones juradas del impuesto al valor agregado conforme a lo dispuesto por la Resolución General N° 715 y sus complementarias, según el cronograma de vencimientos generales fijado por esta Administración Federal para cada año calendario.

- Ingresar en forma trimestral el gravamen resultante de las declaraciones juradas de cada período fiscal utilizando -exclusivamente- el procedimiento de transferencia electrónica de fondos dispuesto por la Resolución General N° 1778 su modificatoria y sus complementarias, hasta el día que de acuerdo con la terminación de la Clave Única de Identificación Tributaria (C.U.I.T.) del responsable fija el cronograma de vencimientos vigente, en forma trimestral, agrupando los meses de la manera que se indica a continuación:

| PERÍODO FISCAL | VENCIMIENTO |

| junio, julio y agosto | Hasta el día que corresponda para el pago del período fiscal agosto |

| septiembre, octubre y noviembre | Hasta el día que corresponda para el pago del período fiscal noviembre |

| diciembre, enero y febrero | Hasta el día que corresponda para el pago del período fiscal febrero |

| marzo, abril y mayo | Hasta el día que corresponda para el pago del período fiscal mayo |