[spoiler title='RESUMEN' style='blue' collapse_link='true']

Síntesis: Procedimiento. Ley N° 11.683, texto ordenado en 1998 y sus modificaciones. Régimen de facilidades de pago. Obligaciones vencidas entre el 1/06/2016 y 31/05/2017. Requisitos, formas, plazos y demás condiciones.

Estado de la Norma: vigente

B.O. 28/07/2017

Vigencia y Aplicación: 28/07/2017 (s/ Articulo 23). No obstante, los planes de facilidades de pago que se establecen por esta resolución general podrán presentarse desde el día 1 de agosto de 2017 hasta el día 31 de octubre de 2017, ambos inclusive (s/ Artículo 19).

Complementa a:

Modificada por:[/spoiler]

Ciudad de Buenos Aires, 27/07/2017

[spoiler title='VISTO' style='blue' collapse_link='true']

la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones, y[/spoiler]

[spoiler title='CONSIDERANDO:' style='blue' collapse_link='true']

Que es objetivo de esta Administración Federal facilitar a los contribuyentes y responsables el cumplimiento de sus obligaciones, cuya aplicación, percepción y fiscalización se encuentra a cargo del Organismo.

Que para la consecución de dicho objetivo, resulta procedente implementar nuevos planes de facilidades de pago que permitan regularizar determinadas obligaciones impositivas y de los recursos de la seguridad social, así como la reformulación de los planes vigentes establecidos por la Resolución General N° 3.827 y sus modificaciones y de corresponder sus intereses, sin que ello implique la reducción total o parcial de los intereses resarcitorios y/o punitorios o la liberación de las pertinentes sanciones.

Que en consecuencia es necesario disponer las formalidades, plazos y demás condiciones que deberán observar los administrados para solicitar la adhesión al régimen que se establece por la presente, como también para el ingreso de las deudas que se pretenden cancelar.

Que han tomado la intervención que les compete la Dirección de Legislación y las Subdirecciones Generales de Asuntos Jurídicos, de Recaudación, de Sistemas y Telecomunicaciones, de Servicios al Contribuyente, Técnico Legal Impositiva y Técnico Legal de los Recursos de la Seguridad Social, y las Direcciones Generales Impositiva y de los Recursos de la Seguridad Social.

Que la presente se dicta en ejercicio de las facultades conferidas por el Artículo 32 de la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones y el Artículo 7° del Decreto N° 618 del 10 de julio de 1997, sus modificatorios y sus complementarios.[/spoiler]

Por ello,

EL ADMINISTRADOR FEDERAL

DE LA ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS

RESUELVE:

CAPÍTULO A - SUJETOS Y CONCEPTOS ALCANZADOS

ARTÍCULO 1°.- Establécese un régimen de planes de facilidades de pago en el ámbito del sistema “MIS FACILIDADES” sujeto a las características de cada caso, aplicable para la cancelación de obligaciones impositivas y de los recursos de la seguridad social, retenciones y percepciones, así como de sus respectivos intereses correspondiente a:

a) Deudas vencidas entre los días 1 de junio de 2016 y 31 de mayo de 2017, ambos inclusive.

b) Deudas vencidas hasta el 31 de mayo de 2017, inclusive, correspondiente a responsables que desarrollen como actividad principal la de servicios de salud y/o enseñanza.

c) Deuda proveniente de la reformulación de los planes vigentes implementados por la Resolución General N° 3.827 y sus modificaciones, que comprenda obligaciones con vencimiento dentro del período indicado en el inciso a).

Asimismo, se podrán incluir obligaciones que cumpliendo las condiciones previstas en los incisos anteriores hubieran sido incorporadas en planes de pagos anulados, rechazados o caducos.

ARTÍCULO 2°.- El régimen dispuesto por la presente comprende los siguientes planes:

a) “Obligaciones anuales, aportes, retenciones y percepciones”.

Se podrán incluir deudas correspondientes a:

- Obligaciones impositivas cuya determinación debe efectuarse por períodos anuales.

- Aportes personales de los trabajadores en relación de dependencia con destino al Sistema Integrado Previsional Argentino (SIPA) y al Instituto Nacional de Servicios Sociales para Jubilados y Pensionados (INSSJP)).

- Retenciones y percepciones impositivas.

b) “Obligaciones mensuales y otras”.

Se podrán incluir deudas correspondientes a las demás obligaciones de origen impositivo y/o previsional, excluidas las mencionadas en el inciso a).

También quedan comprendidos en este inciso:

- Los aportes personales de los trabajadores autónomos.

- El impuesto integrado y el componente previsional correspondientes a los sujetos adheridos al Régimen Simplificado para Pequeños Contribuyentes (RS).

- Las contribuciones con destino al Régimen de la Seguridad Social.

c) “Reformulación de planes vigentes de la RG N° 3.827”.

- Reformulación de planes de facilidades de pago vigentes al 31 de julio de 2017, dispuestos por la Resolución General N° 3.827 y sus modificaciones, en los términos del Artículo 10 de la presente.

CAPÍTULO B - EXCLUSIONES

- Objetivas

ARTÍCULO 3°.- Quedan excluidos del presente régimen los conceptos que se indican a continuación:

a) Los anticipos y/o pagos a cuenta.

b) Las multas.

c) Los intereses de las deudas de capital que no estén incluidas en el régimen.

d) El saldo resultante de la declaración jurada del impuesto al valor agregado de los sujetos que encuadren en los términos de la Ley N° 25.300 y sus complementarias, en la categoría de Micro, Pequeñas y Medianas Empresas, adheridos al beneficio de cancelación previsto en el Artículo 7° de la Ley N° 27.264.

e) El impuesto al valor agregado que se debe ingresar por las prestaciones de servicios realizadas en el exterior, cuya explotación efectiva se lleva a cabo en el país, según lo previsto en el Artículo 1°, inciso d) de la Ley de Impuesto al Valor Agregado, texto ordenado en 1997 y sus modificaciones.

f) Las retenciones y percepciones con destino al Régimen de la Seguridad social.

g) Los aportes y contribuciones destinados al Régimen Nacional de Obras Sociales, excepto los correspondientes a los sujetos adheridos al Régimen Simplificado para Pequeños Contribuyentes (RS).

h) Los aportes y contribuciones con destino al régimen especial de seguridad social para empleados del servicio doméstico y trabajadores de casas particulares.

i) Los aportes y contribuciones mensuales con destino al Registro Nacional de Trabajadores y Empleadores Agrarios (RENATEA).

j) Las cuotas destinadas a las Aseguradoras de Riesgos del Trabajo (ART).

k) El impuesto Adicional de Emergencia sobre el Precio Final de Venta de Cigarrillos. Ley N° 24.625 y sus modificaciones.

l) Las cuotas de planes de facilidades de pago vigentes.

m) Las obligaciones que figuren ingresadas en planes de facilidades de pago vigentes, excepto las incluidas en reformulaciones efectuadas en los términos del inciso c) del Artículo 2° de esta resolución general.

n) Las obligaciones declaradas en planes de facilidades de pago vigentes formulados conforme a lo dispuesto en la presente.

ñ) El Impuesto sobre los Combustibles Líquidos y el Gas Natural establecido por el Título III de la Ley N° 23.966, texto ordenado en 1998 y sus modificaciones, el Impuesto sobre el Gas Oil y el Gas Licuado previsto por la Ley N° 26.028 y sus modificaciones, y el Fondo Hídrico de Infraestructura creado por la Ley N° 26.181 y sus modificaciones.

o) Las obligaciones vinculadas con regímenes promocionales que concedan beneficios tributarios (cuotas de amortización correspondientes a diferimientos).

p) El Impuesto Específico sobre la Realización de Apuestas, establecido por la Ley N° 27.346.

q) Deudas de origen aduanero.

- Subjetivas

ARTÍCULO 4°.- Se encuentran excluidas las obligaciones correspondientes a los sujetos procesados por los delitos previstos en las Leyes N° 22.415, N° 23.771 o N° 24.769 y sus respectivas modificaciones, así como a los imputados por delitos comunes que tengan conexión con el incumplimiento de sus obligaciones impositivas, de los recursos de la seguridad social o aduaneras y a las personas jurídicas cuyos directivos se encuentren imputados por los mencionados delitos comunes. (Artículo sustituido por Artículo 3° de la Resolución General N° 4117 AFIP con vigencia desde el 04/09/2017).

[spoiler title='ARTÍCULO 4° TEXTO ORIGINAL' style='default' collapse_link='true']Se encuentran excluidas las obligaciones correspondientes a los sujetos denunciados penalmente por esta Administración Federal, por los delitos previstos en las Leyes N° 22.415, N° 23.771 o N° 24.769 y sus respectivas modificaciones, o por delitos comunes que tengan conexión con el incumplimiento de sus obligaciones impositivas, de los recursos de la seguridad social o aduaneras y a los imputados por cualquiera de los mencionados delitos, siempre que se haya dictado el respectivo auto de elevación a juicio, en los casos en que la denuncia hubiera sido formulada por un tercero.[/spoiler]

CAPÍTULO C - CONDICIONES DE LOS PLANES DE FACILIDADES DE PAGO

ARTÍCULO 5°.- Los planes de facilidades de pago deberán reunir las siguientes condiciones:

a) Tendrán un pago a cuenta que se calculará en base a la conducta fiscal registrada en el “Sistema de Perfil de Riesgo (SIPER)”, aprobado mediante la Resolución General N° 3.985 - E, que será equivalente al:

1. CINCO POR CIENTO (5%) de la deuda consolidada, cuando se trate de sujetos que encuentren en las categorías “A”, “B” o “C”, el cual no podrá ser inferior a UN MIL PESOS ($ 1.000.-), excluido -de haber sido declarado- el importe correspondiente a la cancelación de intereses punitorios.

Al pago a cuenta se le adicionará -en su caso- el importe correspondiente a intereses punitorios que se regularicen en el plan.

2. DIEZ POR CIENTO (10%) de la deuda consolidada, de tratarse de sujetos con categoría “D”, “E” y aquellos que no se encuentren categorizados en el citado sistema, el cual no podrá ser inferior a UN MIL PESOS ($ 1.000.-), excluido -de haber sido declarado- el importe correspondiente a la cancelación de intereses punitorios.

Al pago a cuenta se le adicionará -en su caso- el importe correspondiente a intereses punitorios que se regularicen en el plan.

b) El monto de cada cuota deberá ser igual o superior a UN MIL PESOS ($ 1.000.-).

c) La determinación de la cantidad máxima de cuotas a otorgar se establecerá según el tipo de deuda que se incluya en los planes, conforme se indica en el siguiente cuadro:

| TIPO DE DEUDA | CANTIDAD MÁXIMA DE CUOTAS |

| Obligaciones Anuales, aportes, retenciones y percepciones | 12 |

| Obligaciones mensuales y otras | 24 |

| Reformulación de planes vigentes de la RG N° 3.827 | 12 |

d) Las cuotas serán mensuales, iguales y consecutivas.

e) El pago a cuenta y las cuotas se calcularán según las fórmulas que se consignan en el Anexo II de esta resolución general.

f) La tasa de financiamiento mensual aplicable será:

1. Para los planes que se consoliden entre el 1 de agosto de 2017 y el 30 de septiembre de 2017, ambas fechas inclusive:

- En el caso de Micro y Pequeñas Empresas -según lo dispuesto por la Resolución N° 24 del 15 de febrero de 2001 de la ex Secretaría de la Pequeña y Mediana Empresa del entonces Ministerio de Economía y sus modificaciones- que cuenten a la fecha de consolidación con la caracterización respectiva en el “Sistema Registral”: la tasa efectiva mensual equivalente a la Tasa Nominal Anual (TNA) canal electrónico para depósitos a plazo fijo en pesos en el Banco de la Nación Argentina a CIENTO OCHENTA (180) días, vigente para el día 20 del mes inmediato anterior al correspondiente a la consolidación del plan, más un DOS POR CIENTO (2%) nominal anual.

- Restantes responsables: la tasa efectiva mensual equivalente a la Tasa Nominal Anual (TNA) canal electrónico para depósitos a plazo fijo en pesos en el Banco de la Nación Argentina a CIENTO OCHENTA (180) días, vigente para el día 20 del mes inmediato anterior al correspondiente a la consolidación del plan, más un CUATRO POR CIENTO (4%) nominal anual.

2. Para los planes que se consoliden entre el 1 de octubre de 2017 y el 30 de noviembre de 2017, ambas fechas inclusive:

- En el caso de Micro y Pequeñas Empresas -según lo dispuesto por la Resolución N° 24 del 15 de febrero de 2001 de la ex Secretaría de la Pequeña y Mediana Empresa del entonces Ministerio de Economía y sus modificaciones- que cuenten a la fecha de consolidación con la caracterización respectiva en el “Sistema Registral”: la tasa efectiva mensual equivalente a la Tasa Nominal Anual (TNA) canal electrónico para depósitos a plazo fijo en pesos en el Banco de la Nación Argentina a CIENTO OCHENTA (180) días, vigente para el día 20 del mes inmediato anterior al correspondiente a la consolidación del plan, más un SEIS POR CIENTO (6%) nominal anual.

- Restantes responsables: la tasa efectiva mensual equivalente a la Tasa Nominal Anual (TNA) canal electrónico para depósitos a plazo fijo en pesos en el Banco de la Nación Argentina a CIENTO OCHENTA (180) días, vigente para el día 20 del mes inmediato anterior al correspondiente a la consolidación del plan, más un OCHO POR CIENTO (8%) nominal anual.

Expresión "entre el 1 de octubre de 2017 y el 30 de noviembre de 2017, ambas fechas inclusive:" sustituida por Punto 1 del Art. 1° de la Resolución General N° 4148 AFIP con vigencia desde el 27/10/2017. Expresión original "entre el 1 de octubre de 2017 y el 31 de octubre de 2017, ambas fechas inclusive:"

g) Se deberá generar un Volante Electrónico de Pago (VEP) para efectuar el ingreso del importe del pago a cuenta, que tendrá validez hasta la hora VEINTICUATRO (24) del día de su generación.

h) La fecha de consolidación de la deuda será la correspondiente al día de cancelación del pago a cuenta.

i) La confirmación de la cancelación del pago a cuenta producirá en forma automática el envío de la solicitud de adhesión al plan.

La presentación del plan será comunicada al contribuyente a través del servicio “e- Ventanilla” al que se podrá acceder mediante la utilización de la respectiva Clave Fiscal, obtenida de acuerdo con el procedimiento dispuesto por la Resolución General N° 3.713 y sus modificaciones.

- Presentación de la declaración jurada

ARTÍCULO 6°.- Será condición excluyente para adherir al plan de facilidades, que las declaraciones juradas determinativas de las obligaciones impositivas y de los recursos de la seguridad social se encuentren presentadas antes de la fecha de adhesión al régimen.

CAPÍTULO D - ADHESIÓN, REQUISITOS Y FORMALIDADES

- Requisitos

ARTÍCULO 7°.- Para acogerse al plan de facilidades de pago, se deberá:

a) Constituir y/o mantener ante esta Administración Federal el Domicilio Fiscal Electrónico. Para ello, se manifestará la voluntad expresa mediante la aceptación y transmisión vía “Internet” de la fórmula de adhesión aprobada en el Anexo IV de la Resolución General N° 2.109, sus modificatorias y su complementaria. A tal efecto se deberá ingresar al servicio “Domicilio Fiscal Electrónico” con Clave Fiscal con Nivel de Seguridad 3 como mínimo, otorgada por este Organismo conforme al procedimiento previsto por la Resolución General N° 3.713 y sus modificaciones.

b) Informar una dirección de correo electrónico y un número de teléfono celular (7.1.) a través del sitio “web” institucional, accediendo con Clave Fiscal al servicio “Sistema Registral” menú “Registro Tributario”, opción “Administración de e-mails” y “Administración de teléfonos”.

c) Declarar en el servicio “Declaración de CBU” en los términos de la Resolución General N° 2.675, sus modificatorias y complementarias, la Clave Bancaria Uniforme (CBU) de la cuenta corriente o de la caja de ahorro de la que se debitarán los importes correspondientes para la cancelación de cada una de las cuotas.

- Solicitud de adhesión

ARTÍCULO 8°.- Para adherir al plan de facilidades de pago, se deberá:

a) Ingresar al sistema denominado “MIS FACILIDADES”, a la opción “MIS FACILIDADES”, que se encuentra disponible en el sitio “web” de este Organismo (http://www.afip.gob.ar), cuyas características, funciones y aspectos técnicos para su uso se especifican en el micrositio “MIS FACILIDADES” (8.1.).

b) Convalidar, modificar, incorporar y/o eliminar las obligaciones adeudadas a regularizar.

Asimismo se podrán reformular los planes de facilidades de pago vigentes, de acuerdo con el procedimiento establecido por la presente.

c) Elegir el plan de facilidades conforme al tipo de obligación que se pretende regularizar.

d) Seleccionar la Clave Bancaria Uniforme (CBU) a utilizar (8.2.).

e) Consolidar la deuda, generar a través del sistema “MIS FACILIDADES” el Volante Electrónico de Pago (VEP) correspondiente al pago a cuenta y efectuar su ingreso conforme al procedimiento de pago electrónico de obligaciones establecido por la Resolución General N° 1.778, su modificatoria y sus complementarias.

El contribuyente o responsable deberá arbitrar los medios necesarios para que durante la vigencia del Volante Electrónico de Pago (VEP), los fondos y autorizaciones para su pago se encuentren disponibles, en consideración de los días y horarios de prestación del servicio de la respectiva entidad de pago.

En el caso de no haber ingresado el pago a cuenta, el responsable podrá proceder a cancelarlo generando un nuevo Volante Electrónico de Pago (VEP), con el fin de registrar la presentación del plan de facilidades de pago.

f) Imprimir el formulario de declaración jurada N° 1.003 junto con el acuse de recibo de la presentación realizada, una vez registrado el pago a cuenta y producido el envío automático del plan (8.3.).

- Aceptación de los planes

ARTÍCULO 9°.- La solicitud de adhesión al presente régimen no podrá ser rectificada y se considerará aceptada, siempre que se cumplan en su totalidad las condiciones y los requisitos previstos en esta resolución general.

La inobservancia de cualquiera de ellos determinará el decaimiento del plan propuesto, en cualquier etapa de cumplimiento de pago en el cual se encuentre.

En tal supuesto, los importes ingresados en concepto de pago a cuenta y/o de cuotas no se podrán imputar a las cuotas de un nuevo plan.

- Reformulación de planes de facilidades de pago vigentes

ARTÍCULO 10.- Los planes de facilidades vigentes previstos por la Resolución General N° 3.827 y sus modificaciones, que hubieran sido consolidados hasta el día 31 de julio de 2017, inclusive, podrán ser reformulados de manera optativa, de acuerdo con las condiciones establecidas por la presente.

Dicha reformulación surtirá efecto desde el momento en que se perfeccione el envío del respectivo plan.

Dado que la totalidad de las obligaciones incluidas deberán ser susceptibles de regularización conforme a lo establecido por esta resolución general y que no pueden ser editadas ni eliminadas, resultarán aplicables las siguientes pautas:

a) La reformulación de cada plan se efectuará en el sistema “MIS FACILIDADES” opción “Reformulación de planes vigentes de la R.G. N° 3827”, será optativa y podrá decidir el responsable cuales de sus planes vigentes reformula.

b) Se considerará respecto de los planes que se reformulan, la totalidad de las cuotas canceladas hasta el último día del mes inmediato anterior al que se efectúa la reformulación, como ingresadas a la fecha de consolidación del plan original.

c) Se generará un nuevo plan con las condiciones de la presente resolución general. La deuda se consolidará a la fecha de cancelación del Volante Electrónico de Pago (VEP) correspondiente al pago a cuenta.

d) Se seleccionará la Clave Bancaria Uniforme (CBU) a utilizar.

e) Se imprimirá el formulario de declaración jurada N° 1.003 junto con el acuse de recibo de la presentación realizada, una vez reformulado el/los plan/es y producido su envío automático.

En consecuencia, el contribuyente deberá solicitar a la entidad bancaria la suspensión del o de los débitos que estuvieran programados para el mes en que se solicite la reformulación del plan o la reversión, dentro de los TREINTA (30) días corridos de efectuado el débito.

CAPÍTULO E - INGRESO DE LAS CUOTAS

ARTÍCULO 11.- Las cuotas vencerán el día 16 de cada mes a partir del mes inmediato siguiente a aquel en que se formalice la adhesión y se cancelarán mediante el procedimiento de débito directo en cuenta bancaria.

En caso que a la fecha de vencimiento general fijada en el párrafo anterior no se hubiera efectivizado la cancelación de la respectiva cuota, se procederá a realizar un nuevo intento de débito directo de la cuenta corriente o caja de ahorro el día 26 del mismo mes.

Las cuotas que no hubieran sido debitadas en la oportunidad indicada en el párrafo precedente, así como sus intereses resarcitorios podrán ser rehabilitadas a través de las funcionalidades previstas en el sistema, pudiendo optar el contribuyente por realizar su débito directo el día 12 del mes inmediato siguiente al de la solicitud de rehabilitación o bien por su pago mediante transferencia electrónica de fondos con la generación de un Volante Electrónico de Pago (VEP) de acuerdo con el procedimiento previsto por la Resolución General N 3.926, considerando a tal efecto que esta funcionalidad estará disponible a partir del día siguiente al del vencimiento de dicha cuota.

En los supuestos indicados en los párrafos precedentes, la respectiva cuota devengará por el período de mora, los intereses resarcitorios indicados en el Artículo 37 de la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones, los que se adicionaran a la aludida cuota.

Para un correcto procedimiento del débito directo, los fondos en las cuentas declaradas deberán encontrarse acreditados a partir de la CERO (0) hora del día en que se realizará el débito.

Asimismo, en caso de coincidir con el vencimiento de la cuota o mensualidad de otro plan de facilidades de pago vigente y no existan fondos suficientes para la cancelación de la totalidad de las obligaciones, esta Administración Federal no establecerá prioridad alguna para el cobro de ninguna de ellas.

Será considerada como constancia válida del pago, el resumen emitido por la respectiva institución financiera en el que conste el importe de la cuota, así como la impresión con todos los datos de la obligación y del pago que emitirá el sistema informático habilitado por este Organismo.

En el caso de débito directo de la cuota, cuando la fecha fijada para el ingreso coincida con día feriado o inhábil, dicho ingreso se trasladará al primer día hábil posterior siguiente.

De tratarse de un día feriado local, el débito de las cuotas se efectuará durante los días subsiguientes, según las particularidades de la respectiva operatoria bancaria.

Si se optara por la rehabilitación mediante Volante Electrónico de Pago (VEP), se podrá generar uno solo por día y tendrá validez hasta la hora VEINTICUATRO (24). Si la generación se realiza en un día feriado o inhábil, el débito no se trasladará al día hábil inmediato siguiente. Por ello el responsable deberá arbitrar los medios necesarios para que durante la vigencia del citado débito, los fondos y autorizaciones para su pago se encuentren disponibles y que además dicho lapso coincida con los días y horarios de prestación del servicio de la respectiva entidad de pago.

La rehabilitación de la/s cuota/s impaga/s mediante Volante Electrónico de Pago (VEP) se podrá generar diariamente, excepto durante la ejecución de los procesos de control que imposibiliten la disposición de dicha funcionalidad, situación que se comunicará a través de mensajes en la aplicación respectiva.

- Procedimiento de cancelación anticipada

ARTÍCULO 12.- Los sujetos que adhieran al presente régimen podrán solicitar la cancelación anticipada total de la deuda comprendida en los planes de facilidades de pago, a partir del mes en que se produce el vencimiento de la segunda cuota del respectivo plan. A tal efecto, deberán presentar una nota conforme a lo previsto por la Resolución General N° 1.128, en la dependencia en la que se encuentren inscriptos.

El sistema “MIS FACILIDADES” calculará el monto de la deuda que se pretende cancelar -capital más intereses de financiamiento-, al día 12 del mes siguiente de efectuada la solicitud de cancelación anticipada, fecha en la cual será debitado de la cuenta corriente o caja de ahorro habilitada, en una única cuota.

Cuando los días de vencimiento fijados para el cobro del importe determinado para la cancelación anticipada coincidan con un día feriado o inhábil, se trasladará al primer día hábil inmediato siguiente. De tratarse de un día feriado local, tal débito se efectuará dentro de los TRES (3) días hábiles posteriores a la fecha de vencimiento original.

A efectos de la determinación del importe de la cancelación anticipada, se considerarán las cuotas vencidas e impagas y las no vencidas, sin tener en cuenta el resultado del débito directo de la cuota del mes en que se solicita la cancelación anticipada.

Si no pudiera efectuarse el débito directo del importe de la cancelación anticipada no existirá posibilidad de continuar cancelando las cuotas. No obstante ello, el contribuyente podrá solicitar la rehabilitación de la cancelación anticipada para ser debitada el día 12 del mes siguiente o abonada mediante Volante Electrónico de Pago (VEP). Dicha rehabilitación no implica la exclusión de la caducidad en caso de verificarse las causales previstas en la presente.

En el supuesto indicado en el párrafo precedente, el monto calculado devengará los intereses resarcitorios que correspondan.

CAPÍTULO F - CADUCIDAD. CAUSAS Y EFECTOS

ARTÍCULO 13.- La caducidad del plan de facilidades de pago, operará de pleno derecho y sin necesidad de que medie intervención alguna por parte de este Organismo, cuando se produzcan las causales que, para cada caso, se indican a continuación:

a) Falta de cancelación de TRES (3) cuotas, consecutivas o alternadas, a los SESENTA (60) días corridos posteriores a la fecha de vencimiento de la tercera de ellas.

b) Falta de ingreso de la/s cuota/s no cancelada/s, a los SESENTA (60) días corridos contados desde la fecha de vencimiento de la última cuota del plan.

Operada la caducidad -situación que se pondrá en conocimiento del contribuyente a través de una comunicación que se le cursará por el servicio de “e-Ventanilla” al que accederá con su Clave Fiscal y que se verá reflejada en el sistema “MIS FACILIDADES”-, esta Administración Federal quedará habilitada para disponer las acciones judiciales tendientes al cobro del total adeudado.

Los contribuyentes y responsables una vez declarada la caducidad del plan de facilidades, deberán cancelar el saldo pendiente de deuda mediante depósito bancario o transferencia electrónica de fondos conforme a las disposiciones establecidas en las Resoluciones Generales N° 1.217 y N° 1.778, sus respectivas modificatorias y complementarias.

El saldo pendiente de las obligaciones adeudadas, será el que surge de la imputación generada por el sistema y deberá ser consultado en la pantalla “Impresiones” opción “Detalle de Imputación de Cuotas” del servicio “MIS FACILIDADES”, mediante la utilización de la Clave Fiscal obtenida conforme a lo previsto en la Resolución General N° 3.713 y sus modificaciones.

CAPÍTULO G - DEUDAS EN DISCUSIÓN ADMINISTRATIVA, CONTENCIOSO- ADMINISTRATIVA O JUDICIAL

- Allanamiento

ARTÍCULO 14.- En el caso de incluirse en este régimen de regularización deudas en discusión administrativa, contencioso-administrativa o judicial, los contribuyentes y/o responsables -con anterioridad a la fecha de adhesión- deberán allanarse y/o desistir de toda acción y derecho, incluso el de repetición, por los conceptos y montos por los que formulen el acogimiento, mediante la presentación del formulario de declaración jurada N° 408 (Nuevo Modelo), en la dependencia de este Organismo en la que se encuentren inscriptos y que resulten competentes para el control de las obligaciones fiscales por las cuales se efectúa la adhesión al presente régimen.

La citada dependencia, una vez verificada la pertinencia del trámite y realizado el correspondiente control, entregará al interesado la parte superior del referido formulario, debidamente intervenido, quien deberá presentarlo ante la instancia administrativa, contencioso-administrativa o judicial en la que se sustancia la causa.

Acreditada en autos la adhesión al régimen, firme la resolución judicial que tenga por formalizado el allanamiento y/o desistimiento a la pretensión fiscal y una vez satisfecho el pago a cuenta y producido el acogimiento por la totalidad de la deuda, este Organismo solicitará al juez interviniente, el archivo de las actuaciones.

Cuando la solicitud de adhesión resulte anulada o se declare el rechazo o caducidad del plan de facilidades de pago por cualquier causa, esta Administración Federal efectuará las acciones destinadas al cobro de la deuda en cuestión, conforme a la normativa vigente.

- Medidas cautelares trabadas. Efectos del acogimiento

ARTÍCULO 15.- Cuando se trate de deudas en ejecución judicial por las que se hubiera trabado embargo sobre fondos y/o valores de cualquier naturaleza, depositados en entidades financieras o sobre cuentas a cobrar, así como cuando se hubiera efectivizado la intervención judicial de caja, la dependencia interviniente de este Organismo -una vez acreditada la adhesión al régimen y la presentación del formulario de declaración jurada N° 408 (Nuevo Modelo)- arbitrará los medios para el levantamiento de la respectiva medida cautelar.

De tratarse de una medida cautelar que se hubiera efectivizado sobre fondos o valores depositados en cajas de seguridad, el levantamiento deberá disponerlo el juez que la hubiera decretado.

En todos los casos, con carácter previo al levantamiento, se procederá a transferir las sumas efectivamente incautadas con anterioridad a la solicitud de acogimiento al plan de facilidades de pago.

La falta de ingreso del total o de la primera cuota del plan de pagos de los honorarios a que se refiere el artículo siguiente, no obstará al levantamiento de las medidas cautelares, siempre que se cumpla con los demás requisitos y condiciones dispuestos para adherir al régimen.

El levantamiento de embargos bancarios alcanzará únicamente a las deudas incluidas en la regularización. El mismo criterio se aplicará respecto del levantamiento de las restantes medidas cautelares, que debe solicitarse con carácter previo al archivo judicial.

- Honorarios. Procedencia. Forma de cancelación

ARTÍCULO 16.- A los fines de la aplicación de los honorarios a que se refiere el Artículo 98 de la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones, correspondientes a deudas incluidas en el presente régimen, que se encuentren en curso de discusión contencioso-administrativa o judicial, los honorarios estarán a cargo del contribuyente y/o responsable que hubiere formulado el allanamiento a la pretensión fiscal o el desistimiento de los recursos o acciones interpuestos, en su caso.

La cancelación de los honorarios referidos, se efectuará de contado o en cuotas mensuales, iguales y consecutivas, que no podrán exceder de DOCE (12), no devengarán intereses y su importe mínimo será de QUINIENTOS PESOS ($ 500.-) (16.1.).

La solicitud del referido plan deberá realizarse mediante la presentación de una nota, en los términos de la Resolución General N° 1.128, ante la dependencia de este Organismo en la que revista el agente fiscal o letrado interviniente.

La primera cuota se abonará según se indica:

1. Si a la fecha de adhesión al plan de facilidades de pago existiera estimación administrativa o regulación judicial firme de honorarios: dentro de los DIEZ (10) días hábiles administrativos contados desde la adhesión, debiéndose informar dicho ingreso dentro del plazo de CINCO (5) días hábiles administrativos de haberse producido, mediante una nota, en los términos de la Resolución General N° 1.128, presentada ante la dependencia de este Organismo en la que revista el agente fiscal actuante.

2. Si a la aludida fecha no existiera estimación administrativa o regulación firme de honorarios: dentro de los DIEZ (10) días hábiles administrativos siguientes contados a partir de aquel en que queden firmes e informado dicho ingreso dentro del plazo de CINCO (5) días hábiles administrativos de haberse producido el mismo, por nota, de acuerdo con lo previsto por la Resolución General N° 1.128, presentada ante la respectiva dependencia de este Organismo.

Las restantes cuotas vencerán el día 20 de cada mes a partir del primer mes inmediato siguiente al vencimiento de la primera cuota indicada en los puntos 1. y 2. precedentes.

En el caso de las ejecuciones fiscales se reputarán firmes las estimaciones administrativas o regulaciones judiciales de honorarios no impugnadas judicialmente por el contribuyente y/o responsable, dentro de los CINCO (5) días hábiles administrativos siguientes a su notificación (16.2.).

En los demás tipos de juicio, dicha condición se considerará cumplida cuando la regulación haya sido consentida -en forma expresa o implícita por el contribuyente y/o responsable-, en cualquier instancia, o bien ratificada por sentencia de un tribunal superior que agote las vías recursivas disponibles.

La caducidad del plan de facilidades de pago de honorarios operará cuando se produzca la falta de pago de cualquiera de las cuotas a los TREINTA (30) días corridos de su vencimiento. En tal supuesto procederá el reclamo judicial del saldo impago a la fecha de aquélla.

El ingreso de los honorarios mencionados deberá cumplirse atendiendo a la forma y condiciones establecidas por la Resolución General N° 2.752 o la que la sustituya en el futuro.

- Costas del juicio

ARTÍCULO 17.- El ingreso de las costas -excluido honorarios- se realizará y comunicará de la siguiente forma:

a) Si a la fecha de adhesión al régimen existiera liquidación firme de costas: dentro de los DIEZ (10) días hábiles administrativos inmediatos posteriores a la citada fecha, e informado dentro de los CINCO (5) días hábiles administrativos de realizado dicho ingreso, mediante nota, en los términos de la Resolución General N° 1.128, presentada ante la dependencia correspondiente de este Organismo.

b) Si no existiera a la fecha aludida en el inciso anterior liquidación firme de costas: dentro de los DIEZ (10) días hábiles administrativos contados desde la fecha en que quede firme la liquidación judicial o administrativa, debiendo informarse dicho ingreso dentro del plazo de CINCO (5) días hábiles administrativos de haberse producido el mismo, mediante nota, conforme a lo previsto por la Resolución General N° 1.128, a la dependencia interviniente de esta Administración Federal.

ARTÍCULO 18.- Cuando el deudor no abonara los honorarios y/o costas en las formas, plazos y condiciones establecidas precedentemente, se iniciarán o proseguirán, en su caso, las acciones destinadas al cobro de los mismos, de acuerdo con la normativa vigente.

CAPÍTULO H - DISPOSICIONES GENERALES

ARTÍCULO 19.- Los planes de facilidades de pago que se establecen por esta resolución general podrán presentarse desde el día 1 de agosto de 2017 hasta el día 30 de noviembre de 2017, ambos inclusive. Artículo 19 sustituido por Punto 2 del Art. 1° de la Resolución General N° 4148 AFIP con vigencia desde el 27/10/2017.

[spoiler title='ARTÍCULO 19 - TEXTO ORIGINAL' style='default' collapse_link='true']Los planes de facilidades de pago que se establecen por esta resolución general podrán presentarse desde el día 1 de agosto de 2017 hasta el día 31 de octubre de 2017, ambos inclusive.[/spoiler]

ARTÍCULO 20.- La cancelación de los planes de facilidades de pago no implica reducción alguna de los intereses resarcitorios y/o punitorios, así como tampoco la liberación de las pertinentes sanciones.

ARTÍCULO 21.- A los efectos de la interpretación y aplicación de la presente deberán considerarse, asimismo, las notas aclaratorias y citas de textos legales con números de referencia contenidas en el Anexo I.

ARTÍCULO 22.- Apruébanse los Anexos I IF-2017-15636684-APN-DISEGE#AFIP y II IF-2017-15637798-APN-DISEGE#AFIP que forman parte de esta resolución general.

ARTÍCULO 23.- Las disposiciones establecidas en la presente resultarán de aplicación a partir del día de su publicación en el Boletín Oficial, inclusive.

ARTÍCULO 24.- Comuníquese, publíquese, dése a la Dirección Nacional del Registro Oficial y archívese. — Alberto R. Abad.

ANEXO I (Artículo 21)

NOTAS ACLARATORIAS Y CITAS DE TEXTOS LEGALES

Artículo 7°.

(7.1.) La línea de teléfono celular deberá encontrarse radicada en la República Argentina.

Artículo 8°.

(8.1.) Para utilizar el sistema informático denominado “MIS FACILIDADES”, se deberá acceder al sitio “web” de este Organismo (http://www.afip.gob.ar) e ingresar la Clave Única de Identificación Tributaria (CUIT) y la respectiva Clave Fiscal.

El ingreso de la Clave Fiscal permitirá al contribuyente y/o responsable autenticar su identidad.

Los sujetos que no posean la aludida Clave Fiscal deberán gestionarla de acuerdo con las disposiciones de la Resolución General N° 3.713 y sus modificaciones.

La información transferida tendrá el carácter de declaración jurada y su validez quedará sujeta a la verificación de la veracidad de los datos ingresados por el contribuyente y/o responsable.

(8.2.) Los datos informados con relación al tipo de cuenta y/o al banco donde se encuentra radicada la misma podrán ser modificados por el contribuyente y/o responsable.

A los fines de suministrar la Clave Bancaria Uniforme (CBU), registrada de acuerdo con lo previsto por la Resolución General N° 2.675, sus modificatorias y complementarias, se accederá al servicio “Declaración de CBU”. Dicho cambio deberá ser informado a la entidad bancaria correspondiente, a fin de evitar inconvenientes con los futuros débitos.

La sustitución de la citada clave tendrá efectos a partir del primer día del mes inmediato siguiente, inclusive, al mes en que se ingresó la novedad en el sistema, para el débito de las cuotas.

Cuando coexistan DOS (2) o más planes de un mismo contribuyente y/o responsable y éste desee utilizar diferentes cuentas de un mismo banco para que se efectúe el débito de las cuotas respectivas, tal circunstancia deberá ser previamente acordada por el responsable con la entidad bancaria. De igual manera deberá proceder en caso de modificar el número de cuenta por otro correspondiente a una cuenta de la misma entidad.

(8.3.) Una vez finalizada la transmisión electrónica del detalle de los conceptos e importes de las deudas y el plan solicitado, el sistema emitirá el respectivo acuse de recibo de la presentación realizada.

Artículo 16.

(16.1.) El importe resultará de dividir el monto total del honorario por DOCE (12). Si el monto resultante de cada cuota determinada resulta inferior a QUINIENTOS PESOS ($500.-), se reducirá el número de ellas hasta alcanzar la suma indicada.

(16.2.) Conforme a lo previsto en el octavo artículo incorporado a continuación del Artículo 62 del Decreto N° 1.397 del 12 de junio de 1979 y sus modificaciones, por el Decreto N° 65 del 31 de enero de 2005.

IF-2017-15636684-APN-DISEGE#AFIP

ANEXO II (Artículo 5°)

DETERMINACIÓN DEL MONTO DEL PAGO A CUENTA

A = (M-S) x % de pago a cuenta según el “Sistema de Perfil de Riesgo (SIPER)”

P = A+S

Donde:

M = Deuda consolidada

S = Sumatoria de intereses punitorios

P = Monto del pago a cuenta

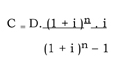

DETERMINACIÓN DE LAS CUOTAS

Las cuotas a ingresar serán mensuales, iguales y consecutivas y el monto se calculará aplicando la siguiente fórmula:

Donde:

C = Monto de la cuota que corresponde ingresar

D = Monto total de la deuda a cancelar en cuotas (deuda consolidada “M” menos pago a cuenta “P”)

n = Total de cuotas que comprende el plan

i = Tasa de interés mensual de financiamiento

IF-2017-15637798-APN-DISEGE#AFIP

Fecha de publicación: 28/07/2017