[restabs alignment="osc-tabs-center" pills="nav-pills" responsive="false"]

[restab title="SUMARIO" active="active"]

Resumen: Se dispone la forma, plazo y demás condiciones a observar por los sujetos que opten por revaluar impositivamente sus bienes, a efectos de su registración así como de la liquidación e ingreso del impuesto especial respectivo.

Resumen: Se dispone la forma, plazo y demás condiciones a observar por los sujetos que opten por revaluar impositivamente sus bienes, a efectos de su registración así como de la liquidación e ingreso del impuesto especial respectivo.

Estado de la Norma: Vigente

B.O. 28/5/2018

Vigencia y Aplicación: vigencia a partir del 28/5/2018. No obstante, el servicio denominado “Revalúo Impositivo” estará disponible en el sitio “web” institucional a partir del día 2 de julio de 2018. Asimismo, el plan de facilidades de pago previsto en el inciso c) del Artículo 5° estará habilitado en el servicio informático “Mis Facilidades” a partir del día 1 de agosto de 2018. (según art. 10)

Organismo Emisor: Administración Federal de Ingresos Públicos

Cantidad de Artículos: 11

Anexos: 2[/restab]

[restab title="RELACIONADAS"]

[spoiler title='REGLAMENTA A' style='default' collapse_link='true']

- Capítulo I del Título X de la Ley 27.430

[/spoiler]

[spoiler title='COMPLEMENTA A' style='default' collapse_link='true']

[/spoiler]

[spoiler title='MODIFICADA POR' style='default' collapse_link='true']

Resolución General N° 4287 AFIP

Resolución General N° 4429 AFIP

[/spoiler]

[/restab]

[restab title="FUNDAMENTOS"]

[spoiler title='VISTO' style='default' collapse_link='true']

la Ley N° 27.430 y el Decreto N° 353 del 23 de abril de 2018, y[/spoiler]

[spoiler title='CONSIDERANDO' style='default' collapse_link='true']

Que el Capítulo 1 del Título X de la ley del VISTO creó la posibilidad de que las personas humanas, las sucesiones indivisas y los sujetos mencionados en el Artículo 49 de la Ley de Impuesto a las Ganancias, texto ordenado en 1997 y sus modificaciones, residentes en el país, revalúen a efectos impositivos los bienes que tuvieran afectados a la generación de ganancia gravada de fuente argentina.

Que asimismo, se dispuso que dicho revalúo impositivo se encontrará sujeto a un impuesto especial.

Que mediante el Decreto N° 353/18 se reglamentaron ciertos aspectos contenidos en la norma legal, a los fines de lograr una correcta aplicación de sus disposiciones.

Que en tal sentido, se encomendó a esta Administración Federal establecer determinadas cuestiones operativas del régimen.

Que consecuentemente, resulta necesario disponer la forma, plazo y demás condiciones a observar por los sujetos que opten por revaluar impositivamente sus bienes, a efectos de su registración así como de la liquidación e ingreso del impuesto especial respectivo.

Que han tomado la intervención que les compete la Dirección de Legislación, las Subdirecciones Generales de Asuntos Jurídicos, de Recaudación, de Fiscalización, de Sistemas y Telecomunicaciones y de Técnico Legal Impositiva, y la Dirección General Impositiva.

Que la presente se dicta en ejercicio de las facultades conferidas por el Decreto Nº 353 del 23 de abril de 2018 y por el Artículo 7º del Decreto Nº 618 de fecha 10 de julio de 1997, sus modificatorios y sus complementarios.

[/spoiler][/restab]

[restab title="RESUELVE"]

ARTÍCULO 1°.- A los fines del ejercicio de la opción del revalúo impositivo de los bienes situados, colocados o utilizados económicamente en el país afectados a la generación de ganancias gravadas, establecido por el Capítulo 1 del Título X de la Ley N° 27.430, los sujetos comprendidos en el Artículo 281 del citado texto legal deberán cumplir con las disposiciones de la presente.

REQUISITOS

ARTÍCULO 2º.- Para ejercer la opción mencionada en el Artículo 1° se deberán cumplir con los siguientes requisitos:

a) Poseer Domicilio Fiscal Electrónico constituido conforme a lo previsto en la Resolución General N° 2.109, sus modificatorias y su complementaria, o la norma que en el futuro la reemplace.

b) Declarar y mantener actualizado ante este Organismo el domicilio fiscal y los domicilios de los locales y establecimientos, de corresponder, conforme a lo dispuesto por la normativa vigente.

c) Poseer registrada el alta en el impuesto a las ganancias, como también actualizado en el “Sistema Registral” el código relacionado con la actividad que desarrolla, de acuerdo con el “Clasificador de Actividades Económicas (CLAE) - F. 883”, aprobado por la Resolución General N° 3.537.

d) Informar una dirección de correo electrónico y un número de teléfono particular, a través del sitio “web” de este Organismo, mediante el servicio “Sistema Registral” menú “Registro Tributario”, opción “Administración de e-mails” y “Administración de teléfonos”, con clave fiscal.

OPCIÓN. DETERMINACIÓN DEL IMPUESTO ESPECIAL

ARTÍCULO 3º.- La opción así como la determinación e ingreso del impuesto especial se efectuará a través del servicio denominado “Revalúo Impositivo” disponible en el sitio “web” institucional (http://www.afip.gob.ar), al cual se accede utilizando la correspondiente clave fiscal con nivel de seguridad 2 como mínimo, obtenida conforme al procedimiento dispuesto por la Resolución General N° 3.713 y sus modificaciones. A tales fines, deberán considerarse las pautas previstas en el Anexo I (IF-2018-00055670-AFIP-DVCOTA#SDGCTI) de la presente.

La opción podrá ejercerse hasta las fechas que -según el mes en que se produzca el cierre del ejercicio o año fiscal del sujeto- se indican a continuación:

| CIERRE DE EJERCICIO O AÑO FISCAL | VENCIMIENTO PARA EL EJERCICIO DE LA OPCIÓN |

| Diciembre 2017 | 29/03/2019 |

| Enero 2018 | 30/04/2019 |

| Febrero 2018 | 31/05/2019 |

| Marzo 2018 | 31/05/2019 |

| Abril 2018 | 31/05/2019 |

| Mayo 2018 | 28/06/2019 |

| Junio 2018 | 31/07/2019 |

| Julio 2018 | 30/08/2019 |

| Agosto 2018 | 30/09/2019 |

| Septiembre 2018 | 31/10/2019 |

| Octubre 2018 | 29/11/2019 |

| Noviembre 2018 | 31/12/2019 |

A tal fin, el cierre de ejercicio a considerar será aquél registrado en el Sistema Registral al 30 de diciembre de 2017. (Art. sustituido por el art. 1° de la Resolución General 4.429 con vigencia desde el 27/2/2019).

[spoiler title='ARTÍCULO. 4° - TEXTO SEGÚN RG 4.287' style='default' collapse_link='true']

La opción podrá ejercerse hasta las fechas que -según el mes en que se produzca el cierre del ejercicio o año fiscal del sujeto- se indican a continuación:

| CIERRE DE EJERCICIO O AÑO FISCAL | VENCIMIENTO PARA EL EJERCICIO DE LA OPCIÓN |

| Diciembre 2017 | 28/02/2019 |

| Enero 2018 | 29/03/2019 |

| Febrero 2018 | 30/04/2019 |

| Marzo 2018 | 30/04/2019 |

| Abril 2018 | 30/04/2019 |

| Mayo 2018 | 31/05/2019 |

| Junio 2018 | 28/06/2019 |

| Julio 2018 | 31/07/2019 |

| Agosto 2018 | 30/08/2019 |

| Septiembre 2018 | 30/09/2019 |

| Octubre 2018 | 31/10/2019 |

| Noviembre 2018 | 29/11/2019 |

A tal fin, el cierre de ejercicio a considerar será aquél registrado en el Sistema Registral al 30 de diciembre de 2017. (Artículo sustituido por el punto 1 del artículo 1° de la Resolución General 4287 (B.O. 30/7/2018). Vigencia desde el 30/7/2018).[/spoiler]

[spoiler title='ARTÍCULO 4° - TEXTO ORIGINAL' style='default' collapse_link='true']

La opción podrá ejercerse hasta las fechas que - según el mes en que se produzca el cierre del ejercicio o año fiscal del sujeto- se indican a continuación:

| CIERRE DE EJERCICIO O AÑO FISCAL | VENCIMIENTO PARA EL EJERCICIO DE LA OPCIÓN |

| Diciembre 2017 | 28/08/2018 |

| Enero 2018 | 29/09/2018 |

| Febrero 2018 | 30/10/2018 |

| Marzo 2018 | 31/10/2018 |

| Abril 2018 | 31/10/2018 |

| Mayo 2018 | 30/11/2018 |

| Junio 2018 | 28/12/2018 |

| Julio 2018 | 31/01/2019 |

| Agosto 2018 | 28/02/2019 |

| Septiembre 2018 | 29/03/2019 |

| Octubre 2018 | 30/04/2019 |

| Noviembre 2018 | 31/05/2019 |

A tal fin, el cierre de ejercicio a considerar será aquél registrado en el Sistema Registral al 30 de diciembre de 2017.[/spoiler]

INGRESO DEL IMPUESTO

ARTÍCULO 5°.- El ingreso del impuesto especial podrá efectuarse mediante las modalidades que se indican a continuación:

a) Transferencia electrónica de fondos a través de “Internet” establecido por la Resolución General N° 1.778, su modificatoria y sus complementarias, a cuyo efecto se deberá generar el respectivo Volante Electrónico de Pago (VEP) utilizando el código de Impuesto-Concepto-Subconcepto: 937-019-019.

b) Transferencia Bancaria Internacional, en Dólares Estadounidenses o en Euros, para lo cual deberán tenerse en cuenta las pautas mencionadas en el Apartado A del Anexo II (IF-2018-00055671-AFIP-DVCOTA#SDGCTI)

c) Un plan de facilidades de pago que se confeccionará a través del servicio informático “Mis Facilidades”, considerando el porcentaje del pago a cuenta, cantidad de cuotas, tasas y demás condiciones previstas en el Apartado B del Anexo II. (IF-2018-00055671-AFIP-DVCOTA#SDGCTI).

Los medios de pago mencionados en los incisos a) y b) del presente artículo podrán utilizarse en forma conjunta.

DISPOSICIONES GENERALES

ARTÍCULO 6°.- Los factores de revalúo para los ejercicios fiscales cuyos cierres se produzcan en el año 2018, mencionados en el Artículo 283 de la Ley N° 27.430, serán publicados en el sitio “web” institucional y estarán disponibles en el servicio denominado “Revalúo Impositivo”, en base al Índice de Precios Internos al por Mayor (IPIM) que informe el Instituto Nacional de Estadística y Censos (INDEC) en su sitio web.

ARTÍCULO 7°.- El valor residual impositivo al cierre del período de la opción a que se refieren los Artículos 283 y 284 de la ley, será el que surja de la declaración jurada de revalúo.

ARTÍCULO 8°.- Cuando el contribuyente opte por determinar el valor residual impositivo en base a la estimación que realice un valuador independiente, conforme lo establecido por el Artículo 284 de la referida ley, deberá utilizar dicho método respecto de la totalidad de los bienes que integren la categoría en cuestión.

Las valuaciones que a tales fines se presenten ante este Organismo deberán contener la firma del valuador independiente, certificada por la entidad u organismo que otorga y ejerce el control de la matrícula respectiva.

La presencia de la citada certificación en la copia respectiva, dará por cumplida la obligación prevista en el Artículo 8° del Decreto N° 353/18 respecto de las entidades u organismos que otorgan y ejercen el control de la matrícula de profesionales habilitados.

ARTÍCULO 9°.- La confirmación del ejercicio de la opción prevista por la presente norma, produce automáticamente el renunciamiento y el desistimiento previstos en el primer párrafo del Artículo 292 de la Ley N° 27.430.

De haberse promovido cualquier proceso judicial o administrativo por el cual se reclame, con fines impositivos, la aplicación de procedimientos de actualización respecto de ejercicios fiscales cerrados con anterioridad al 30 de diciembre de 2017, deberá desistirse de esas acciones y derechos invocados mediante la presentación del formulario de declaración jurada N° 408 (Nuevo Modelo), en la dependencia de este Organismo en la que el contribuyente se encuentre inscripto.

La citada dependencia, una vez verificada la pertinencia del trámite y realizado el correspondiente control, entregará al interesado la parte superior del referido formulario, debidamente intervenido, quien deberá presentarlo ante la instancia administrativa, contencioso-administrativa o judicial en la que se sustancia la causa.

ARTÍCULO 10.- Las disposiciones de esta resolución general entrarán en vigencia el día de su publicación en el Boletín Oficial.

No obstante, el servicio denominado “Revalúo Impositivo” estará disponible en el sitio “web” institucional a partir del día 2 de julio de 2018.

Asimismo, el plan de facilidades de pago previsto en el inciso c) del Artículo 5° estará habilitado en el servicio informático “Mis Facilidades” a partir del día 1 de febrero de 2019. (Expresión “…1 de febrero de 2019…” sustituida por el punto 2 del artículo 1° de la Resolución General 4287 (B.O. 30/7/2018). Vigencia a partir del 30/7/2018. Anteriormente decía “…1 de agosto de 2018…”).

ARTÍCULO 11.- De forma.

[/restab]

[restab title="ANEXO I"]

ANEXO I (Artículo 3°)

SERVICIO “REVALÚO IMPOSITIVO”

1. MODALIDADES DE PRESENTACIÓN

El servicio dispondrá de dos modalidades, a opción del contribuyente, para la confección de la declaración jurada de revalúo impositivo:

a) Simplificada, y

b) asistida.

En ambas modalidades se deberá desagregar la información conforme al siguiente detalle:

a) Inmuebles que no posean el carácter de bienes de cambio.

b) Inmuebles que posean el carácter de bienes de cambio.

c) Instalaciones.

d) Minas, canteras, bosques y bienes análogos.

e) Rodados.

f) Muebles y útiles.

g) Maquinarias y equip

De optarse por la presentación simplificada, el contribuyente deberá adjuntar -en formato “.pdf”- un informe especial conteniendo el detalle de los bienes incluidos en el revalúo, por categoría.

El informe precedente deberá ser emitido y suscripto por contador público independiente, debiendo su firma estar autenticada por el consejo profesional o, en su caso, colegio o entidad en la que se encuentre matriculado.

Toda documentación digitalizada que se adjunte a requerimiento del sistema tendrá carácter de declaración jurada, considerándose que es fiel reflejo del original que conservará el contribuyente en su poder a disposición de este Organismo.

El declarante podrá visualizar en el sistema el estado de confección de la declaración jurada (borrador, pendiente de pago o presentada), así como la información inherente a su presentación.

2. VALUACIONES EFECTUADAS POR VALUADOR INDEPENDIENTE

Cuando el contribuyente opte por determinar el valor residual impositivo con base en la estimación que realice un valuador independiente en los términos del Artículo 284 de la Ley N° 27.430, deberá informar la Clave Única de Identificación Tributaria (C.U.I.T) de dicho profesional, matrícula, organismo habilitante y fecha del informe, adjuntando -en formato “.pdf”- una copia de la valuación realizada de los bienes.

De optarse por la presentación simplificada se podrá adjuntar, como respaldo de la aludida valuación, un informe especial -en formato “.pdf”- conteniendo el detalle de las tareas realizadas, el número de bienes comprendidos y el importe total revaluado.

Tanto la valuación a que se refiere el primer párrafo como el informe especial del valuador deberán contar con la firma del profesional, certificada por la entidad u organismo que otorga y ejerce el control de la matrícula respectiva.

3. DETERMINACIÓN DEL IMPUESTO ESPECIAL

Una vez informados los bienes en virtud de lo dispuesto en el punto 1., el sistema efectuará la liquidación del impuesto de conformidad con las alícuotas del impuesto especial establecidas por el Artículo 289 de la Ley N° 27.430:

a) Bienes inmuebles que no posean el carácter de bienes de cambio: OCHO POR CIENTO (8%).

b) Bienes inmuebles que posean el carácter de bienes de cambio: QUINCE POR CIENTO (15%).

c) Acciones, cuotas y participaciones sociales poseídas por personas humanas o sucesiones indivisas: CINCO POR CIENTO (5%).

d) Resto de bienes: DIEZ POR CIENTO (10%).

4. CANCELACIÓN DEL IMPUESTO ESPECIAL

El sistema permitirá generar el Volante Electrónico de Pago (VEP) o adherir al plan de facilidades de pago, previstos respectivamente en los incisos a) y c) del Artículo 5°.

Asimismo el citado volante podrá ser generado mediante el servicio "Presentación de DDJJ y Pagos" disponible en el sitio web institucional.

El contribuyente o responsable deberá arbitrar los medios necesarios para que durante la vigencia del Volante Electrónico de Pago (VEP), los fondos y autorizaciones para su pago se encuentren disponibles, en consideración de los días y horarios de prestación del servicio de la respectiva entidad de pago.

Cuando se opte por efectuar el pago mediante Transferencia Bancaria Internacional, se deberá observar el procedimiento que se describe en el Apartado A del Anexo II.

5. PRESENTACIÓN DE LA DECLARACIÓN JURADA

Recibida la novedad de pago -pago total o pago a cuenta correspondiente al plan de facilidad de pago- por parte de este Organismo se considerará presentada la declaración jurada correspondiente al revaluó impositivo. Para ello, se generará el Formulario F. 2152, que será remitido mediante transferencia electrónica, conforme lo dispuesto por la Resolución General N° 1.345, sus modificatorias y complementarias.

Asimismo, el declarante podrá visualizar en el sistema el acuse de recibo de la presentación efectuada, así como su declaración jurada, recibiendo dicha novedad en su Domicilio Fiscal Electrónico.

6. DECLARACIONES JURADAS PRESENTADAS HASTA EL VENCIMIENTO DE LA OPCIÓN

La presentación de más de una declaración jurada hasta la fecha de vencimiento para el ejercicio de la opción, dará lugar a que este Organismo considere válida la última efectuada. Consecuentemente, se desestimará toda otra presentación anterior.

Cada declaración jurada presentada sustituirá a la anterior e implicará la reliquidación del impuesto especial por la totalidad de los bienes declarados.

En el supuesto de que se genere un saldo a favor, el mismo se reflejará como un crédito en el sistema “Cuentas Tributarias”, de acuerdo con lo dispuesto por la Resolución General N° 2.463 y su complementaria.

7. DECLARACIONES JURADAS RECTIFICATIVAS

Vencido el plazo previsto en el punto anterior, sólo serán admisibles rectificaciones que cumplan con los términos dispuesto por el Artículo 13 de la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones.

Cuando corresponda, el saldo a favor que se genere se reflejará como un crédito en el sistema “Cuentas Tributarias”, de acuerdo con lo dispuesto por la Resolución General N° 2.463 y su complementaria.[/restab]

[restab title="ANEXO II"]

ANEXO II (Artículo 5°)

A – TRANSFERENCIA BANCARIA INTERNACIONAL

Se deberán tener en cuenta las siguientes pautas:

1. La orden de transferencia deberá confeccionarse teniendo en cuenta los datos que se indican a continuación:

1.1. Importe de la transferencia en moneda extranjera.

1.2. Tipo de moneda.

1.3. País de procedencia de la transferencia.

1.4. Identificación del ordenante en su banco del exterior (el contribuyente o un tercero. Campo 50 del mensaje SWIFT).

1.5. Entidad receptora de los fondos (entidad bancaria recaudadora de AFIP).

1.6. Código SWIFT de la entidad receptora de los fondos.

1.7. Número de cuenta de la entidad bancaria.

1.8. Denominación de la cuenta de la entidad bancaria.

1.9. Clave Única de Identificación Tributaria (C.U.I.T.) del contribuyente (campo 70 del mensaje SWIFT).

1.10. Código de Impuesto-Concepto-Subconcepto: 937-019-019 (campo 70 del mensaje SWIFT) a continuación de la Clave Única de Identificación Tributaria (C.U.I.T.).

1.11. Entidad corresponsal/intermediaria (dato no obligatorio).

1.12. Código SWIFT de la entidad corresponsal/intermediaria (dato no obligatorio).

La mencionada información así como el listado de las entidades recaudadoras habilitadas, podrán ser consultados en el micrositio denominado “Pago por Transferencia Bancaria Internacional” del sitio “web” de esta Administración Federal (http://www.afip.gob.ar).

2. La carencia de la información adicional requerida para el campo 70, puntos 1.9. y 1.10., del mensaje SWIFT MT 103 (campo libre de 140 posiciones que posee la Transferencia Bancaria Internacional), dará lugar al rechazo de la transferencia en destino, debiendo arbitrar los recaudos para asegurar la existencia de dicha información. Igual recaudo procederá en el caso que la transferencia se realice desde un “home banking”.

3. Los gastos y comisiones de transferencia en el extranjero y en el país estarán a cargo del sujeto que efectúe la transferencia, por lo que deberá consultar previamente a las entidades bancarias involucradas en la operación las condiciones comerciales y sus respectivos costos, así como también la aceptación o no de transferencias en monedas diferentes a dólar estadounidense o euro.

4. Se deberán arbitrar los medios a fin que esta Administración reciba los fondos de la transferencia antes de la fecha de vencimiento.

5. Una vez concretada la transferencia e ingresados los fondos al país, la entidad bancaria receptora de los fondos deberá efectuar la rendición de la transferencia a esta Administración Federal, a través del Sistema de Recaudación “Osiris”.

A tal fin deberá convertir los montos transferidos a Pesos Argentinos al tipo de cambio comprador divisa del día de la acreditación, utilizado por la entidad bancaria en la operatoria del Mercado Único y Libre de Cambios, y registrarlos con la Clave Única de Identificación Tributaria (C.U.I.T.) de la sociedad destinataria de la transferencia, netos de todo tipo de comisiones y gastos.

6. Verificado el ingreso de los fondos respectivos, el declarante podrá ver reflejada tal novedad en el sistema, donde deberá constatar la cancelación total del impuesto especial y la presentación respectiva. De no ser así, corresponderá ingresar la diferencia del impuesto conforme el Artículo 5°.

7. Asimismo, en el sistema se podrá visualizar la información inherente a la Transferencia Bancaria Internacional realizada como ser: importe de la transferencia en moneda extranjera neta de comisiones del exterior, cotización de cambio, fecha de conversión, comisiones en el país, importe de la transferencia en pesos a esta Administración Federal, etc.

B - PLAN DE FACILIDADES DE PAGO

I. CARACTERÍSTICAS DEL PLAN

El plan contendrá las siguientes características:

a) Se admitirá un único plan por cada declaración jurada presentada.

b) La presentación del plan será comunicada al contribuyente a través de su Domicilio Fiscal Electrónico.

c) El ingreso del pago a cuenta se efectuará en el mes en que se produce el vencimiento para el ejercicio de la opción conforme el Artículo 4°. Para ello, deberá generarse un Volante Electrónico de Pago (VEP) que tendrá validez hasta la hora VEINTICUATRO (24) del día de su generación.

d) Con la confirmación de la cancelación del pago a cuenta se producirá, en forma automática, el envío de la solicitud de adhesión del plan.

e) La cantidad máxima de cuotas estará sujeta a la caracterización del contribuyente en el “Sistema Registral”, de acuerdo con la siguiente distinción:

1. Micro, Pequeñas y Medianas Empresas inscriptas en el “REGISTRO DE EMPRESAS MiPyMES” creado por la Resolución N° 38-E/2017 (SEPyME).

2. Resto de contribuyentes que no cumplan con la condición indicada en el punto 1.

f) La solicitud de adhesión al plan no podrá ser rectificada. Luego de su anulación se deberá presentar una nueva solicitud de adhesión, en cuyo caso los importes ingresados en concepto de pago a cuenta y/o cuotas no se podrán imputar al pago a cuenta ni a las cuotas del nuevo plan.

II. CANTIDAD DE CUOTAS, PAGO A CUENTA Y TASA DE INTERÉS DE FINANCIACIÓN

| CATEGORIZACION DEL CONTRIBUYENTE | PORCENTAJE DE PAGO A CUENTA | CANTIDAD MAXIMA DE CUOTAS | TASA |

| Micro, Pequeñas y Medianas Empresas | 10% | 9 | Las cuotas devengarán un interés de financiamiento mensual del UNO CON CINCUENTA CENTÉSIMOS POR CIENTO (1,50%) sobre saldos |

| Resto de contribuyentes | 20% | 4 |

III. DETERMINACIÓN DE LAS CUOTAS

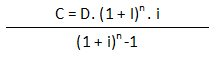

El monto de las cuotas a ingresar, que serán mensuales, iguales y consecutivas se calcularán aplicando la siguiente fórmula:

Donde:

“C” es el importe de la cuota a pagar al vencimiento.

“D” es el monto total de la deuda consolidada del plan.

“i” es la tasa de interés mensual de financiamiento.

“n” es la cantidad de cuotas que comprende el plan.

IV. INGRESO DE LAS CUOTAS

Las cuotas vencerán el día 16 de cada mes a partir del mes inmediato siguiente a aquel en que se consolide la deuda y se formalice la adhesión, y se cancelarán mediante el procedimiento de débito directo en cuenta bancaria.

En caso que a la fecha de vencimiento general fijada en el párrafo anterior no se hubiera efectivizado la cancelación de la respectiva cuota, se procederá a realizar un nuevo intento de débito directo de la cuenta corriente o caja de ahorro el día 26 del mismo mes.

Las cuotas que no hubieran sido debitadas en la oportunidad indicada en el párrafo precedente, así como sus intereses resarcitorios, podrán ser rehabilitadas por sistema. El contribuyente podrá optar por su débito directo el día 12 del mes inmediato siguiente al de la solicitud o bien por su pago a través de transferencia electrónica de fondos mediante la generación de un Volante Electrónico de Pago (VEP) de acuerdo con el procedimiento previsto en la Resolución General N° 3.926, considerando a tal efecto que esta funcionalidad estará disponible una vez ocurrido el vencimiento de la cuota en cuestión.

Dicha rehabilitación no obstará el decaimiento en caso de verificarse las causales previstas.

En los supuestos indicados en los párrafos precedentes, el ingreso fuera de término de las cuotas devengará por el período de mora, según corresponda, los intereses resarcitorios establecidos en el Artículo 37 de la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones, de tratarse de deudas impositivas y de los recursos de la seguridad social.

Los intereses resarcitorios se ingresarán junto con la respectiva cuota.

Cuando el día de vencimiento fijado para el cobro de la cuota coincida con día feriado o inhábil, se trasladará al primer día hábil inmediato siguiente. De tratarse de un día feriado local, el débito de la cuota se efectuará durante los días subsiguientes, según las particularidades de la respectiva operatoria bancaria.

(Según art. 2° de la Resolución General 4.429, con carácter de excepción, las cuotas de los planes de facilidades de pago cuya adhesión hubiera quedado formalizada en el mes de febrero de 2019, vencerán a partir del mes de abril de 2019, inclusive.)

V. DECAIMIENTO DEL PLAN

El decaimiento del plan de facilidades de pago operará de pleno derecho y sin necesidad de que medie intervención alguna por parte de este Organismo, cuando se produzcan las causales que se indican a continuación:

1. Falta de cancelación de DOS (2) cuotas, consecutivas o alternadas, a los SESENTA (60) días corridos posteriores a la fecha de vencimiento de la segunda de ellas.

2. Falta de ingreso de la cuota no cancelada, a los SESENTA (60) días corridos contados desde la fecha de vencimiento de la última cuota del plan.

Operado el decaimiento -situación que se pondrá en conocimiento del contribuyente a través del servicio “e-Ventanilla” al que se accederá con Clave Fiscal-, este Organismo quedará habilitado para disponer el inicio de las acciones judiciales tendientes al cobro del impuesto especial adeudado mediante la emisión de la respectiva boleta de deuda[/restab]

[/restabs]