Con la publicación en el B.O. del día de hoy de la Resolución General N° 3997 de AFIP, se oficializó lo que en la tarde de antes de ayer había anunciado Alberto Abad: la formalización "POS" via bancarización con el objetivo de transparentar la economía y combatir la evasión fiscal.

Cronograma

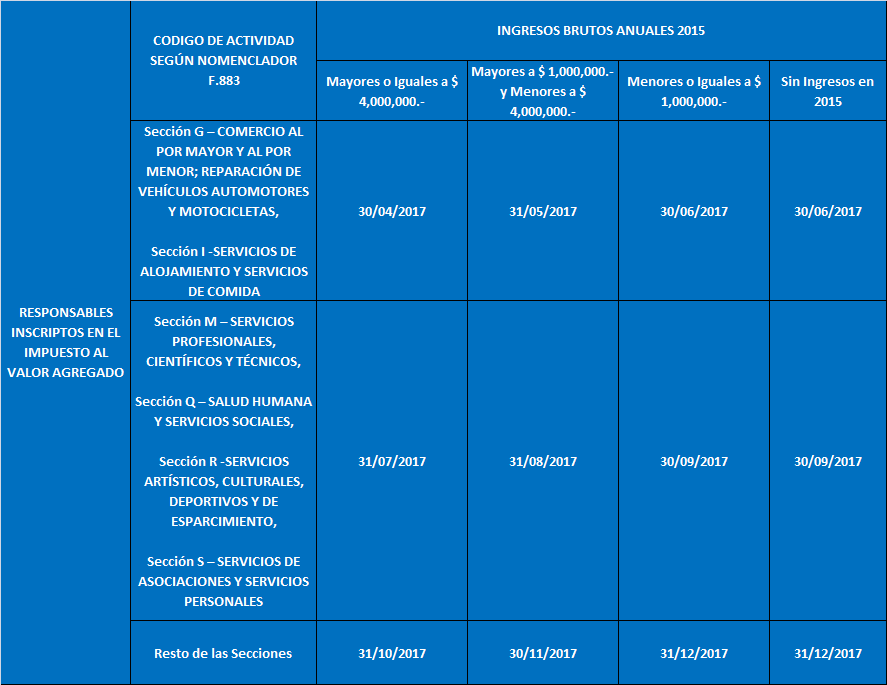

Al respecto, se estableció el cronograma de implementación obligatoria del POS el cual varía según los ingresos del año 2015 y también de acuerdo a la actividad del contribuyente.

En este sentido, para los sujetos inscriptos en el impuesto al valor agregado el calendario dispuesto es el siguiente:

Para el caso de los inscriptos en el régimen simplificado para pequeños contribuyentes (Monotributo) el calendario de implementación obligatoria es el siguiente:

Excepciones

Los contribuyentes que realicen en forma habitual la venta de cosas muebles para consumo final, presten servicios de consumo masivo, realicen obras o efectúen locaciones de cosas muebles quedan exceptuados de aceptar como medios de pago transferencias bancarias instrumentadas mediante tarjetas de débito, tarjetas prepagas no bancarias u otros medios similares, únicamente cuando se produzca alguna de las siguientes situaciones:

a) La actividad se desarrolle en localidades cuya población resulte menor a UN MIL (1.000) habitantes, de acuerdo con los datos oficiales publicados por el Instituto Nacional de Estadística y Censos organismo descentralizado en el ámbito del Ministerio de Hacienda, correspondientes al último censo poblacional realizado.

b) El importe de la operación sea inferior a DIEZ PESOS ($ 10.-).SancionesLa Administración Federal de Ingresos Públicos y la Secretaría de Comercio, dependiente del Ministerio de Producción, puede proceder indistintamente a comprobar y verificar el cumplimiento de la obligación del cobro con tarjetas de débito u otros medios similares, resultando de aplicación ante su incumplimiento:

a) Multa de TRESCIENTOS PESOS ($ 300) a TREINTA MIL PESOS ($ 30.000);

b) Clausura de TRES (3) a DIEZ (10) días del establecimiento, local, oficina, recinto comercial, industrial, agropecuario o de prestación de servicios.

Reducción de la Alícuota de Retención de IVA

La Resolución General N° 140 de AFIP creó un régimen de retención del impuesto al valor agregado aplicable a los comerciantes, locadores o prestadores de servicios que, revistiendo en el citado gravamen la calidad de responsables inscriptos, se encuentren adheridos a sistemas de pago con tarjetas de crédito y/o compra.

En tal sentido se establece, con vigencia desde el 1 de Marzo lo siguiente.

a) Responsables inscriptos en el impuesto al valor agregado:

1. Sujetos comprendidos en el Anexo I de la Resolución General N° 2.854 y sus modificatorias, y estaciones de servicio, por operaciones canceladas mediante la utilización de:

1.1. Tarjetas de acceso a cuentas de entidades financieras regidas por la Ley N° 21.526 y sus modificaciones (tarjetas de débito): CINCUENTA CENTÉSIMOS POR CIENTO (0,50%).

Hasta la entrada en vigencia de la RG 3997, la alícuota de retención era del 1%.

1.2. Tarjetas no comprendidas en el punto anterior: UNO POR CIENTO (1%).

2. Demás responsables, por operaciones canceladas mediante la utilización de:

2.1. Tarjetas de acceso a cuentas de entidades financieras regidas por la Ley N° 21.526 y sus modificaciones (tarjetas de débito): CINCUENTA CENTÉSIMOS POR CIENTO (0,50%).

Hasta la entrada en vigencia de la RG 3997, la alícuota de retención era del 1%.

2.2. Tarjetas no comprendidas en el punto anterior: TRES POR CIENTO (3%).

b) De tratarse de los demás responsables pasibles de la retención: SEIS POR CIENTO (6%).

Otras Consideraciones sin Reglamentar

Más allá de lo establecido mediante la RG 3997 por AFIP, el organismo hizo saber que mantuvo reuniones con representantes de CAC, CAME, supermercados chinos y ATACYC y se logró acordar un calendario de implementación progresivo, por sector económico y monto de facturación anual en tanto que los proveedores de POS se comprometieron a ofrecer condiciones especiales de instalación y abono mensual, incluyendo bonificaciones según el producto ofertado.

Asimismo, se informó que establecerá como incentivo que los monotributistas que instalen POS para cobrar con tarjeta de débito no tendrán costo por el alquiler del dispositivo por 2 años en tanto que los inscriptos en el IVA que instalen POS para cobrar con tarjeta de débito tendrán bonificaciones en el costo por el alquiler del dispositivo – descuentos del 50% hasta por 6 meses, o gratuidad de hasta 2 años, según el proveedor del servicio.

También se había anunciado que los comercios tendrán la obligación de tener impreso el siguiente cartel indicando qué medios de pago acepta, aunque esto no fue reglamentado por la mencionada Resolución de AFIP.

La generalización del uso del POS se da en conjunto con otras medidas ya adoptadas por el fisco como son la devolución del 15% a jubilados y beneficiarios de asignaciones sociales y el pago electrónico obligatorio tanto para monotributistas como para los autónomos.

En cuanto al uso obligatorio del POS, la Ley 27.253 establece que los contribuyentes que realicen en forma habitual la venta de cosas muebles para consumo final, presten servicios de consumo masivo, realicen obras o efectúen locaciones de cosas muebles, deberán aceptar como medio de pago transferencias bancarias instrumentadas mediante tarjetas de débito, tarjetas prepagas no bancarias u otros medios que el Poder Ejecutivo nacional considere equivalentes y podrán computar como crédito fiscal del impuesto al valor agregado el costo que les insuma adoptar el sistema de que se trate, por el monto que a tal efecto autorice la autoridad de aplicación.