Salario complementario: AFIP exige aceptar requisitos que no corresponden y reglamenta devolución para "arrepentidos"

Requisitos Salario complementario

Salario complementario AFIP

Programa ATP

La AFIP habilitó dentro del servicio Programa ATP la aceptación de los requisitos establecidos por la Jefatura de Gabinete de Ministros para poder acceder al beneficio del salario complementario.

Aceptación de requisitos

Recordamos que mediante el Acta N° 11 del Comité de Evaluación del Programa ATP se extiende a todos los beneficiarios -con independencia de la cantidad de trabajadores con que cada empresa cuente- los requisitos establecidos en el apartado 1.5 del punto II del Acta Nº 4, es decir:

Recordamos que mediante el Acta N° 11 del Comité de Evaluación del Programa ATP se extiende a todos los beneficiarios -con independencia de la cantidad de trabajadores con que cada empresa cuente- los requisitos establecidos en el apartado 1.5 del punto II del Acta Nº 4, es decir:

- No podrán distribuir utilidades por los períodos fiscales cerrados a partir de noviembre de 2019.

- No podrán recomprar sus acciones directa o indirectamente.

- No podrán adquirir títulos valores en pesos para su posterior e inmediata venta en moneda extranjera o su transferencia en custodia al exterior.

- No podrán realizar erogaciones de ninguna especie a sujetos relacionados directa o indirectamente con el beneficiario cuya residencia, radicación o domicilio se encuentre en una jurisdicción no cooperante o de baja o nula tributación.

La Decisión Administrativa 817/20 estableció que las empresas beneficiarias no podrán efectuar las operaciones ahí previstas durante el ejercicio en curso y los doce (12) meses siguientes a la finalización del ejercicio económico posterior a aquel en el que se otorgó el beneficio, inclusive por resultados acumulados anteriores.

En ningún caso podrá producirse la disminución del patrimonio neto por las causales previamente descriptas hasta la conclusión del plazo de doce (12) meses antes indicado.

Asimismo, se recomendó para empresas de mas de 800 trabajadores ampliar por veinticuatro (24) meses los requisitos mencionados.

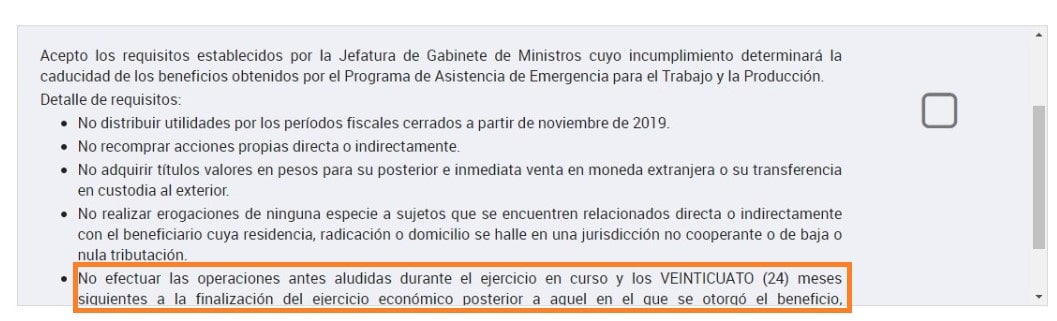

Ahora bien, al querer ingresar a solicitar el beneficio para el mes de mayo, la AFIP habilitó la aceptación de tales requisitos pero con un pequeño y no menor detalle:

Entendemos que se trata de un error de la AFIP bastante grave por cierto.

Los empleadores de menos de 800 trabajadores están obligados a aceptar requisitos que no corresponden normativamente.

Restitución del beneficio de Salario Complementario

La RG 4719 AFIP publicada hoy en el Boletín Oficial, establece la reglamentación del procedimiento que deberán seguir los empleadores que opten por devolver el beneficio del salario complementario.

Dicha situación podría darse en aquellos casos que, ante los nuevos requisitos aprobados por la Jefatura de Gabinete, los sujetos que hayan recibido el beneficio decidan darlo de baja para poder efectuar las operaciones restringidas por el Gobierno.

En este sentido, se establece que los empleadores que reintegren el beneficio de asignación del Salario Complementario, deberán generar el correspondiente VEP, con los siguientes códigos:

a) Reintegro salario complementario: impuesto/concepto/subconcepto (ICS) 016-019-019.

b) Reintegro salario complementario - intereses financieros: impuesto/concepto/subconcepto (ICS) 016-019-095.

Posteriormente, dichos sujetos deberán informar la cantidad de trabajadores y trabajadoras comprendidos en el Programa de Asistencia de Emergencia al Trabajo y la Producción, y el monto que se transfiere a la AFIP, a través del servicio con Clave Fiscal denominado “Presentaciones Digitales”.

Plazos e intereses

a) Respecto de los salarios devengados en el mes de abril de 2020: hasta el 31 de mayo de 2020, inclusive.

b) Respecto de los salarios devengados en los meses mayo de 2020 y siguientes -en caso de extenderse el beneficio-: hasta el día 20, inclusive, del mes en que se haya realizado el pago.

c) En aquellos supuestos en que el lapso operado entre la fecha de pago del beneficio y la de vencimiento de la transferencia a AFIP, sea inferior a cinco (5) días hábiles, el empleador podrá transferir las sumas correspondientes dentro de este último plazo.

d) Los intereses a aplicar sobre el monto del capital (importe del beneficio que se reintegra) serán calculados desde la fecha en que se hayan acreditado las sumas en las cuentas de los trabajadores, hasta la de la efectiva transferencia.

El monto total de intereses surgirá de aplicar al capital la evolución del Coeficiente de Estabilización de Referencia (CER) entre dichas fechas.