La Ley N° 27346 y su reglamentación, la Resolución General N° 4003 de AFIP, introdujeron con vigencia desde el período fiscal 2017 la posibilidad de deducir del impuesto a las ganancias un porcentaje del total de los alquileres abonados por los inquilinos.

La mencionada Ley incorpora como inciso i) del artículo 81 de la Ley del Impuesto a las Ganancias el siguiente:

i) El cuarenta por ciento (40%) de las sumas pagadas por el contribuyente, o del causante en el caso de sucesiones indivisas, en concepto de alquileres de inmuebles destinados a su casa habitación, y hasta el límite de la suma prevista en el inciso a) del artículo 23 de esta ley, siempre y cuando el contribuyente o el causante no resulte titular de ningún inmueble, cualquiera sea la proporción.

La Administración Federal de Ingresos Públicos, entidad autárquica en el ámbito del Ministerio de Hacienda y Finanzas Públicas, establecerá las condiciones bajo las cuales se hará efectivo el cómputo de esta deducción.

Por su parte, la reglamentación dispuesta por la AFIP establece dentro del Apartado D del Anexo II en su inciso h):

h) El CUARENTA POR CIENTO (40%) de las sumas pagadas en concepto de alquileres de inmuebles destinados a casa habitación del contribuyente o causante en el caso de sucesiones indivisas, hasta el límite de la ganancia no imponible prevista en el inciso a) del Artículo 23 de esta ley del gravamen, siempre y cuando el beneficiario de la renta no resulte titular de ningún inmueble, cualquiera sea la proporción.

A efectos del cómputo de esta deducción será requisito necesario que el monto de los alquileres abonados -en función de lo acordado en el contrato de locación respectivo- se encuentre respaldado mediante la emisión de una factura o documento equivalente por parte del locador, en la forma que establezca esta Administración Federal.

Asimismo, en el primer período fiscal en que se efectúe el cómputo de la deducción y, con cada renovación del contrato, el beneficiario de la renta deberá remitir a este Organismo a través del servicio “Sistema de Registro y Actualización de Deducciones del Impuesto a las Ganancias (SiRADIG) – TRABAJADOR”, una copia del contrato de alquiler, en formato “.pdf”.

¿Cuáles son entonces los requisitos para poder deducir los alquileres abonados?

En esta instancia podemos separar los requisitos directos (según lo dispuesto por la normativa) y los indirectos (aquellos que no están enunciados en el texto legal pero que resultan indispensables para que proceda la deducción).

Requisitos Directos:

- Que el contribuyente no resulte titular de ningún inmueble, cualquiera sea la proporción.

- Que el monto abonado mensualmente haya sido facturado por parte del locador.

- Que el alquiler este respaldado por el correspondiente contrato de locación firmado entre el locador y el contribuyente.

Requisitos Indirectos:

- Que el locador se encuentre inscripto en AFIP como monotributista o dentro del régimen general según corresponda y que emita factura electrónica en los casos en que esté obligado (Ver más sobre este punto).

- Que el contribuyente posea CUIT y clave fiscal de AFIP.

- Que el contribuyente verifique la validez de los comprobantes entregados por el locador a través de la web de la AFIP.

¿Hasta que importe se puede deducir?

De acuerdo a lo reglamentado, se podrá deducir hasta el 40% de las sumas pagadas en concepto de alquileres de inmuebles destinados a casa habitación del contribuyente hasta el límite de la ganancia no imponible prevista en el inciso a) del Artículo 23 de la Ley del Impuesto a las Ganancias.

Es decir que existen dos topes:

- Tope del 40%: sobre el total abonado por mes en concepto de alquileres y que hayan sido facturados por el locador se podrá deducir el 40%.

- Tope de la Ganancia No Imponible: el 40% que se puede deducir según el punto anterior, no podrá superar el monto de la ganancia no imponible que actualmente está en los $ 51.967.- anuales, es decir $ 4.330,58.- mensuales.

Ejemplo: un contribuyente paga un alquiler mensual de $ 12.000.- por su casa habitación ¿cuánto puede deducir del impuesto a las ganancias?

Para ello aplicamos los topes mensuales antes mencionados:

- $ 4.800.- (40% de $ 12.000.-)

- $ 4.333,58.- (tope de la ganancia no imponible)

Como el primer tope es superior al segundo, el contribuyente va a poder deducir hasta $ 4.333,58.- mensuales y $ 51.967.- al año.

Si en vez de $ 12.000.- el monto del alquiler fuera de $ 10.000.- el monto máximo a deducir sería de $ 4.000.- mensuales y $ 48.000.- anuales según la aplicación de la regla de los topes:

- $ 4.000.- (40% de $ 10.000.-)

- $ 4.333,58.- (tope de la ganancia no imponible)

En este caso, como el primer tope es inferior al segundo, lo máximo a deducir será el equivalente al 40% de lo abonado, es decir $ 4.000.-

¿Cómo informo la deducción?

Trabajadores en Relación de Dependencia y/o Jubilados

Deberán informar el monto a deducir a su empleador mediante el formulario 572 web, o mas comúnmente conocido como SIRADIG.

Para ello, el trabajador deberá ingresar con su CUIT y clave fiscal al mencionado servicio y allí dentro del ítem 3) “Deducciones y Desgravaciones” ingresar a la opción “Alquiler de inmuebles destinados a casa habitación”:

Una vez allí se deberá ingresar la información solicitada según se muestra en la siguiente imagen y tal como lo establece la RG 4003.

Dentro de las opciones a completar se debe tildar la opción donde se declara que no resulta ser titular de ningún inmueble, requisito sin el cual no procederá el cómputo de la deducción.

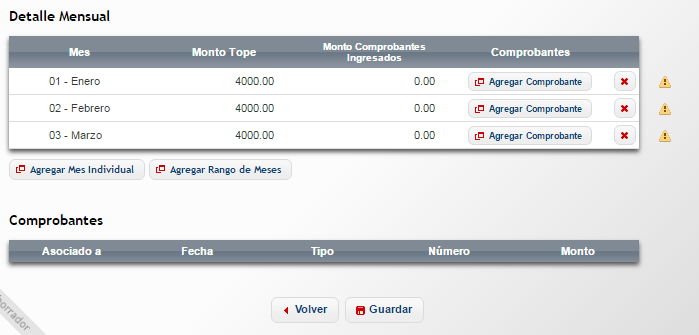

Los campos habilitados para completar por el trabajador son los tienen fondo blanco, en tanto que los restantes se completan automaticamente de acuerdo al ingreso del detalle mensual tal como se muestra seguidamente:

Finalmente, una vez cargados los meses con el detalle del importe de la locación se habilita la carga de los comprobantes emitidos por el locador para que dicha deducción resulte posible. La imagen así lo muestra:

Ingresando a la opción “Agregar Comprobante” el sistema solicita la fecha del comprobante, el tipo y número del mismo y el monto correspondiente.

Una vez completados todos los pasos, se guardan los datos y el formulario queda a disposición del empleador para computar la mencionada deducción.

Recordamos que esta deducción está vigente a partir del período fiscal 2017 y que la carga puede ser retroactiva al mes de enero. En este caso, el empleador deberá computar el total de las deducciones por alquiler de casa habitación en la liquidación inmediata a la que recibe el formulario.

Por otra parte, como ya es sabido, cada modificación en el SIRADIG implica una rectificativa total de lo declarado siendo válido el último detalle ingresado.

Trabajadores Autónomos

Deberán informar la deducción correspondiente al momento de confeccionar la declaración jurada en el apartado que corresponda dentro del aplicativo Ganancias y Bienes Personales Personas Físicas (en la versión que corresponda al período fiscal 2017 y posteriores).