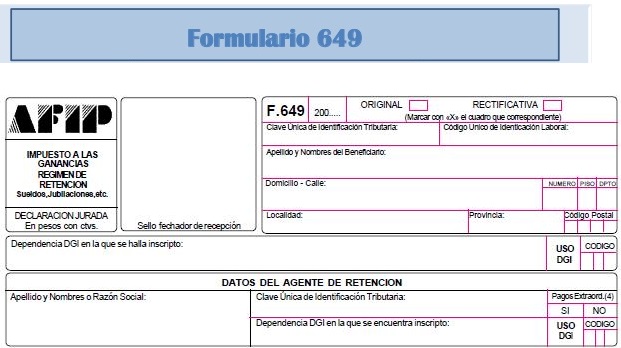

El próximo 27 de abril vence el plazo que tienen los empleadores que retengan impuesto a las ganancias a sus trabajadores para confeccionar y entregar el formulario de liquidación anual del referido impuesto, antes conocido como formulario 649.

«El agente de retención se encuentra obligado a practicar:

a) Una liquidación anual, a los efectos de determinar la obligación definitiva de cada beneficiario que hubiera sido pasible de retenciones, por las ganancias percibidas en el curso de cada período fiscal. Dicha liquidación deberá ser practicada hasta el último día hábil del mes de abril de cada año, excepto que entre el 1º de enero y la mencionada fecha se produjera la baja o retiro del beneficiario, en cuyo caso deberá ser practicada juntamente con la liquidación final que trata el inciso siguiente.»

Teniendo en cuenta que el próximo lunes 30 de abril es día no laborable puente turístico, de acuerdo a las previsiones del Decreto N° 923/17, el último día hábil del mes de abril este año será el viernes 27. Con lo cual, ese día vencerá el plazo para que los empleadores entreguen el formulario.

Para la confección del formulario deberán tenerse presente las indicaciones del segundo, tercer y cuarto párrafo del artículo 21 en cuanto a que remuneraciones deberán ser consideradas, quienes están exceptuados y la forma y plazo para retener o reintegrar las diferencias que surjan:

«A tal efecto, deberán considerarse las ganancias indicadas en el Artículo 1º (NdR: se refiere a las ganancias comprendidas en los incisos a), b), c) -excepto las correspondientes a los consejeros de las sociedades cooperativas- y e) del Artículo 79 de la Ley de Impuesto a las Ganancias, texto ordenado en 1997 y sus modificaciones, así como sus ajustes de cualquier naturaleza, e independientemente de la forma de pago (en dinero o en especie), obtenidas por sujetos que revistan el carácter de residentes en el país -conforme a lo normado en el Título IX, Capítulo I de la citada ley-) percibidas en el período fiscal que se liquida, los importes correspondientes a todos los conceptos informados de acuerdo con lo establecido en el Artículo 11 (NdR: se refiere a las deducciones y/o pluriempleo informados mediante SIRADIG por el trabajador), las sumas indicadas en los incisos a), b) y c) del Artículo 23, de la Ley de Impuesto a las Ganancias, texto ordenado en 1997 y sus modificaciones (NdR: se refiere a las deducciones personales como mínimo no imponible, cargas de familia y deducción especial), y los tramos de escala dispuestos en el Artículo 90 de la mencionada ley, que correspondan al período fiscal que se liquida.

El agente de retención queda exceptuado de practicar la liquidación anual, cuando en el curso del período fiscal comprendido en la misma se hubiere realizado, respecto del beneficiario, la liquidación final prevista en el inciso siguiente.

El importe determinado en la liquidación anual, será retenido o, en su caso, reintegrado, cuando se efectúe el próximo pago posterior o en los siguientes si no fuera suficiente, hasta el último día hábil del mes de mayo próximo siguiente.»

Por su parte, el primer párrafo del artículo 22 de la referida Resolución General N° 4003 dispone:

«Los agentes de retención deberán poner a disposición de los beneficiarios la “Liquidación de Impuesto a las Ganancias – 4ta. Categoría Relación de Dependencia” cuando:

a) Respecto de la liquidación anual: el beneficiario de las rentas se encuentre obligado a suministrar la información prevista en el inciso b) del Artículo 14 (NdR: se refiere a la presentación de la declaración jurada informativa de ganancias y bienes personales que están obligados a presentar los beneficiarios de las rentas aludidas en el Artículo 1°, que hubieran obtenido en el año fiscal ganancias brutas totales por un importe igual o superior a UN MILLÓN DE PESOS ($1.000.000.-)), o se efectúe con carácter informativo por tratarse de beneficiarios a los que no se les hubiera practicado la retención total del gravamen sobre las remuneraciones abonadas, o a pedido del interesado. La entrega se realizará dentro de los CINCO (5) días hábiles de formalizada la solicitud.»

Modelo de contenido del formulario:

[pdf-embedder url=»http://www.cdormarcosfelice.com.ar/wp-content/uploads/2018/04/LIQUIDACIÓN-DE-IMPUESTO-A-LAS-GANANCIAS-–-4ta.-CATEGORÍA-RELACIÓN-DE-DEPENDENCIA.pdf» title=»LIQUIDACIÓN DE IMPUESTO A LAS GANANCIAS – 4ta. CATEGORÍA RELACIÓN DE DEPENDENCIA»]

Para descargar un modelo de formulario en excel con cálculo automático del impuesto, ver este post.